- Akcje Intela straciły w tym roku 35% i są znacznie gorsze od swoich konkurentów.

- Słabe wyniki Intela i ponure perspektywy w najbliższym czasie szkodzą akcjom.

- Mimo tych wszystkich negatywnych wiadomości, istnieją argumenty przemawiające za długoterminową atrakcyjnością Intela.

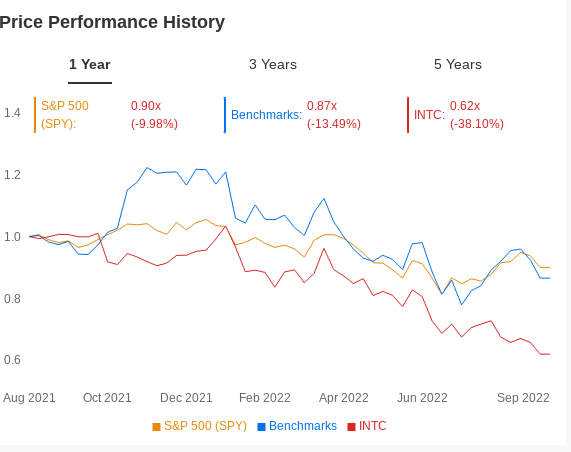

Wygląda na to, że inwestorzy tracą wiarę w zwrot akcji Intel Corporation (NASDAQ:INTC). Akcje największego amerykańskiego producenta chipów są obecnie gorsze od benchmarkowego Philadelphia Semiconductor Index o największy margines od pięciu lat.

Gdy gospodarka wchodzi w fazę spowolnienia, trudno jest pozostać pozytywnie nastawionym do tego sektora, który jest wysoce cykliczny i którego losy są ściśle związane z gospodarką.

Ale wyniki akcji Intela wyraźnie pokazują, że inwestorzy są coraz bardziej pesymistycznie nastawieni do firmy z Santa Clara w Kalifornii. I być może nie wierzą, że prezes Pat Gelsinger odniesie sukces w swoich staraniach o zwrot akcji.

Źródło: InvestingPro

Po dekadach dominacji w branży półprzewodników, Intel stracił w ostatnich latach przewagę nad konkurencją, gdyż nie udało mu się wprowadzić na rynek najnowszych układów scalonych przed takimi konkurentami jak Taiwan Semiconductor Manufacturing (NYSE:TSM). Gelsinger, który został dyrektorem generalnym w zeszłym roku, zobowiązał się do przywrócenia firmie pozycji lidera w zaawansowanej produkcji poprzez wydanie dziesiątek miliardów dolarów na budowę nowych zakładów w USA i Europie oraz remont istniejących.

W krótkim terminie inwestorzy nie wydają się być zachwyceni nowym kierunkiem firmy. I są ku temu dobre powody. Sprzedaż Intela w kwartale zakończonym 30 czerwca spadła o 22%, znacznie poniżej średnich szacunków analityków. Zysk na akcję, po wyłączeniu niektórych pozycji, spadł do 0,29 USD, czyli mniej niż połowa tego, czego oczekiwali analitycy.

Utrata udziału w rynku

Podczas gdy inwestorzy spodziewali się, że załamanie rynku komputerów PC wpłynie na tegoroczne wyniki Intela, nieoczekiwany 16% spadek przychodów z drogich układów serwerowych zasilających centra danych pokazuje, że Intel nadal traci udział w rynku na rzecz rywali, w tym Taiwan Semiconductor Manufacturing i Samsung (KS:005930) Electronics (OTC:SSNLF).

W drugim kwartale przychody w dziale centrów danych Intela - gdzie firma generuje znaczną część swoich zysków - spadły do 4,6 mld dolarów, poniżej średniej szacunków analityków, która wynosiła 6,04 mld dolarów. Firma spodziewa się, że jej działalność w zakresie centrów danych będzie w tym roku rosła wolniej niż cały rynek serwerów.

Kolejnym niepowodzeniem, które może spowodować spadek akcji Intela, są kurczące się marże firmy. Marże brutto Intela, czyli procent przychodów pozostających po odjęciu kosztów produkcji - kluczowy znak kondycji firmy produkcyjnej - mają wynieść w tym roku około 49%.

Ta liczba byłaby całkiem atrakcyjna dla innych sektorów, takich jak motoryzacyjny, ale jest o 10 punktów procentowych niższa od historycznych poziomów Intela. Jest też poniżej niektórych swoich konkurentów. Texas Instruments (NASDAQ:TXN) jest bliski 70%, a Advanced Micro Devices (NASDAQ:AMD) - nie znany w przeszłości z dużych marż - spodziewa się, że w tym roku zarobi 51%.

Okazja do kupna?

Pomimo wszystkich negatywów odbijających się na akcjach Intela, istnieją argumenty przemawiające za długoterminową atrakcyjnością Intela. Ze względu na rywalizację USA-Chiny, produkcja układów scalonych stała się kwestią bezpieczeństwa narodowego, przy dwupartyjnym poparciu dla zwiększenia lokalnej produkcji.

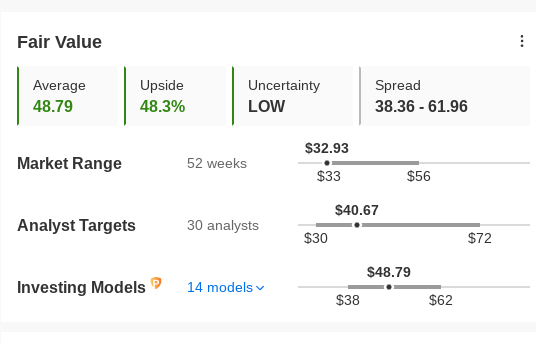

Źródło: InvestingPro

W zeszłym miesiącu prezydent Joe Biden podpisał ustawę o konkurencji, która zawiera około 52 miliardów dolarów na pobudzenie krajowych badań i rozwoju półprzewodników, nazywając ją "jednorazową inwestycją w samą Amerykę". Przepisy mają skierować znaczne sumy pieniędzy na budowę fabryk Intela w Ohio i Arizonie.

W innym pozytywnym wydarzeniu, Intel w zeszłym tygodniu podpisał z Brookfield Asset Management Inc (TSX:BAMa) umowę finansowania o wartości 30 miliardów dolarów, która ma pomóc w sfinansowaniu ekspansji fabryki.

W ramach umowy, którą kierownictwo firmy określiło jako pierwszą w branży, Intel sfinansuje 51% kosztów budowy nowego zakładu produkcji układów scalonych w Chandler w Arizonie oraz będzie miał większościowy udział w spółce finansującej, która będzie właścicielem nowych zakładów. Brookfield obejmie pozostały kapitał, a firmy będą dzielić się przychodami generowanymi przez zakłady.

Ta umowa finansowa wskazuje, że główni inwestorzy mają zaufanie do działań naprawczych spółki. Finansowanie złagodzi również presję na Intela, aby obciął swoją roczną dywidendę w wysokości 1,46 USD na akcję, ponieważ spada przychód i podejmuje ogromną ekspansję.

Analityk Needham, Quinn Bolton, podtrzymując rekomendację "kupuj" dla Intela z ceną docelową 40 dolarów, powiedział w ostatniej nocie, że partnerstwo zwiększy wolne przepływy pieniężne firmy. W jej notatce napisano:

"Partnerstwo umożliwia nowe źródło kapitału, które kosztuje około 6,5% (nasze szacunki) i chroni pozycję gotówkową/długą Intela na przyszłe inwestycje i utrzymanie dywidendy."