- Dane o zatrudnieniu poza rolnictwem mogą określić ścieżkę Fed w kwestii zaostrzenia polityki pieniężnej;

- Jestem przekonany, że największy dwudniowy rajd od lat 70. to rajd rynku niedźwiedzia lub pułapka na byki;

- Poniżej moje uzasadnienie.

W tym tygodniu uwaga inwestorów przeniesie się z wyników na dane. We wtorek napisałem: „Przy tak wielu potencjalnych zagrożeniach trudno jest prognozować, ale podejrzewam, że wyniki przedsiębiorstw będą miały bardziej trwały wpływ, niż amerykańska Fed, ponieważ wyniki mogą pomóc inwestorom w podjęciu decyzji, czy firmy mogą nadal dobrze prosperować w obecnym klimacie gospodarczym, czy też nie”.

Powodem, dla którego oczekuję, że dane o zatrudnieniu skupią większą uwagę, jest to, że nawet przewodniczący Rezerwy Federalnej - Jerome Powell stwierdził, że strategia dalszych podwyżek stóp będzie uzależniona od wspomnianych danych.

Liczba nowych miejsc pracy w sektorze pozarolniczym, to raport, który zawiera dane mające duży wpływ na wiele decyzji. Kilka kolejnych raportów o zatrudnieniu może przesądzić o ścieżce do wyższych stóp procentowych po tym, jak Powell stwierdził podczas środowego briefingu prasowego, że wrześniowa decyzja polityczna banku centralnego będzie zależała właśnie od tych danych. Dane o zatrudnieniu mają kluczowe znaczenie w kontekście debaty na temat tego, czy gospodarka USA znajduje się w recesji po zeszłotygodniowym raporcie o PKB, który ujawnił drugi z rzędu kwartał ujemnego wzrostu. Biały Dom upiera się, że nie jesteśmy w recesji, a głównymi danymi, których przedstawiciele administracji używają na poparcie swojej tezy jest silny rynek pracy. To dowodzi, jak wiele zależy od raportu na temat liczby miejsc pracy poza rolnictwem.

Prawdę mówiąc, nie spodziewałem się, że akcje wzrosną i to w taki sposób. Jak pisałem przed tygodniem: „Za wyjątkiem Meta (NASDAQ:META), traderzy wydają się mówić, że akcje powinny nadal spadać. Czy wyniki to zmienią? Moim zdaniem, o ile wyniki nie przekroczą znacząco oczekiwań – tj. nie tylko okażą się lepsze od niskich oczekiwań, ale spółki będą w stanie wykazać również, że zyski mogą rosnąć pomimo rosnącej inflacji i stóp procentowych – wyniki za II kwartał nie wyznaczą dna dla tych akcji. Odnotujemy krótkoterminową zmienność przed kolejnym etapem spadków”.

Wyniki nie były wybitne, ale inwestorzy byli zachwyceni, że firmy nie spadły z klifu. Jednak, nie doceniłem, jak łatwo zwabia się byki. Mimo to powiedziałem, że spodziewam się niestabilności rynków. Powtórzyłem też, że nie widać jeszcze dna. Skąd to wiem? Wiemy tylko, że po fakcie było dno. Dlatego też, znaczny postęp z zeszłego tygodnia to nic innego jak rajd niedźwiedzi. Im silniejszy rajd tym boleśniejszy upadek.

Zwróćmy teraz uwagę na kluczowy temat: stopy procentowe. Powell ostrzegł rynek, że bank wznowi cykl najostrzejszych podwyżek w tym pokoleniu i dodał, że tempo podwyżek w pewnym momencie zwolni, a polityka nie jest z góry ustalona i zależna od danych. Jak to interpretować? W tej chwili cykl skokowych podwyżek stóp trwa w najlepsze, ale kiedyś tam w przyszłości ulegnie spowolnieniu. A jak to zrozumiał rynek? Fed spowalnia zacieśnianie! Moim zdaniem jest to po prostu skandaliczne. Nie pamiętam sytuacji, w której Wall Street doradzałoby inwestorom zaprzestania kupowania akcji, bo spójrzmy prawdzie w oczy, z tego żyją.

Dlaczego wciąż jestem przekonany, że byki dostaną bolesną nauczkę?

- Doświadczyliśmy największego dwudniowego rajdu po podwyżce Fed od lat 70-tych. Czy to normalne, zaraz po drugiej mega podwyżce z rzędu?

- Indeks Nasdaq Composite zyskał 12,3% w lipcu, podczas jednego z najlepszych miesięcy w historii tego wskaźnika. Nie ma to uzasadnienia, ponieważ wyniki może i nie były złe, zwłaszcza biorąc pod uwagę liczne bieżące zagrożenia w postaci bijącej rekordy inflacji, trwającego kryzysu w łańcuchu dostaw z powodu COVID oraz agresji rosyjskiej, co wywołało najszybsze zacieśnianie od dziesięcioleci. Również mierzenie kondycji rynku poprzez porównania z poprzednim kwartałem jest jak patrzenie w lusterko wsteczne. Zatonięcie Titanica zajęło trochę czasu; nie stało się to za jednym zamachem. Podczas ostatniego krachu na rynku w 2008 roku Fed i rząd USA miały przestrzeń do luzowania ilościowego. Co więcej, Fed podnosi stopy procentowe, gdy gospodarka rozwija się zbyt szybko. Teraz stopy idą w górę, gdy gospodarka się zwija, a Fed nie może stosować QE. Więc, nie zdziwiłbym się gdybyśmy pożegnali obecne poziomy rynkowe na długie lata.

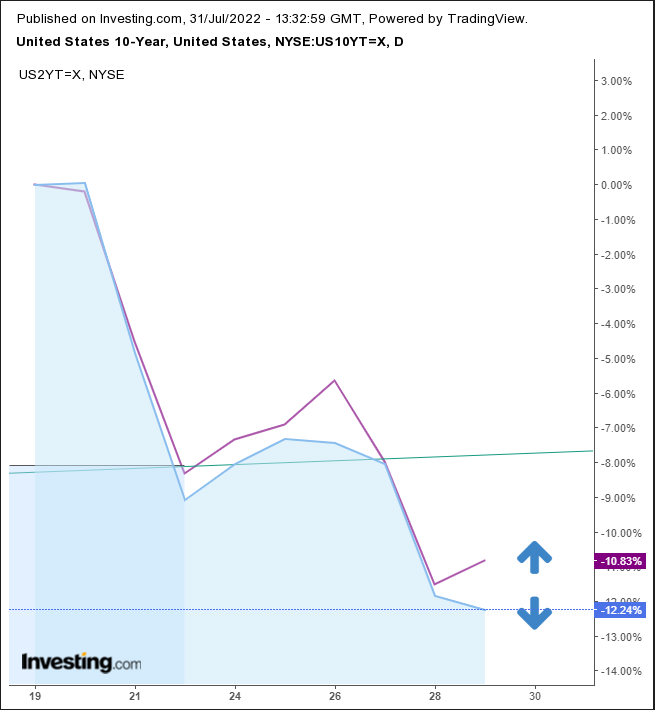

- Rentowności spadają od połowy czerwca, ponieważ inwestorzy ruszyli gromadnie po bezpieczne papiery skarbowe.

Źródło: Investing.com

Rentowności 10-latek zakończyły szczyt formacji głowy i ramion, zmierzając w kierunku 1,93%. Rentowności spadają, gdy różnica między ceną obligacji bazowej, a jej wypłatą maleje z powodu rosnącego popytu. Taka sytuacja ma miejsce niemal zawsze, gdy inwestorzy tracą wiarę w gospodarkę i akcje.

Co więcej, gdy inwestorzy są skłonni kupować obligacje skarbowe nawet, gdy rentowności spadają, spadające rentowności – gdy stopy agresywnie rosną – podkreślają poziom niepewności. Wreszcie, odwrócona rentowność rośnie tak bardzo, że rentowności 2-latek rosną, podczas, gdy rentowności 10-latek spadają, ponieważ ludzie ignorują obligacje o krótszym terminie zapadalności na rzecz znacznie dłuższego zaangażowania kapitałowego.

Źródło: Investing.com

Na koniec, przyjrzyjmy się prymusowi, tj. indeksowi Nasdaq 100.

Indeks ten rośnie 17,62% od najniższego poziomu z połowy czerwca po znalezieniu wsparcia w postaci 200-tygodniowej średniej kroczącej.

Źródło: Investing.com

Szczyty i dołki nadal wykazują tendencję spadkową. Jeśli i kiedy wskaźnik ustali rosnącą serię szczytów i dołków, uchylę swoją niedźwiedzią pozycję. Jeśli inne indeksy potwierdzą to odwrócenie, przyjmę bycze nastawienie. Na razie jednak nadal jesteśmy w fazie bessy i spowolnienia. Cena napotyka teraz potężny opór, tj. lutowe i marcowe minima oraz majowe maksima. Dlatego spodziewam się, że cena prawdopodobnie nie powtórzy rajdu, na wzór zeszłotygodniowego.

Zastrzeżenie: Obwieściłem tę samą przepowiednię dwa tygodnie temu i się myliłem. Indeks ma dodatkowo opadającą linię trendu, która jest również szczytem jego spadającego kanału wzmocnionego przez spadające 100- i 50-tygodniowe MA na wypadek gdybym ponownie się mylił w tym tygodniu.

Dolar spadał trzeci dzień i drugi tydzień z rzędu.

Źródło: Investing.com

Dolar może nadal tworzyć formację flagi i jak na razie jest wspierany przez maksimum z 15 czerwca. Jeśli akcje spadną, dolar prawdopodobnie powróci do zwyżek.

Źródło: Investing.com

Złoto przedłużyło wybicie w górę niewielkiego dna RGR już drugi tydzień i ogólny skok trwający trzy tygodnie z rzędu. Jednak złoto nadal znajduje się w trendzie spadkowym, a 100-dniowa MA spada w kierunku zgięcia 200 DMA po przecięciu go przez 50 DMA, co demonstruje ogólne załamanie cen.

Źródło: Investing.com

Bitcoin rósł drugi tydzień z rzędu, powyżej 200-tygodniowej MA, ale po ukończeniu potężnego podwójnego szczytu pozostał w krótkoterminowym kanale wzrostowym i długoterminowym kanale spadkowym. Oto moja analiza długoterminowa od stycznia.

Źródło: Investing.com

Notowania ropy wzrosły w ciągu tygodnia, ale pozostały poniżej symetrycznego trójkąta. Jeśli cena podąży za trendem spadkowym szczytu, spadając do 93 dol. zakończy również trójkąt zstępujący, który jest bardziej niedźwiedzi i ma założony cel w wys. 56 dol.

Zastrzeżenie: w chwili obecnej, autor nie posiada żadnego z papierów wartościowych wymienionych w tym artykule.

***

Poszukujesz kolejnego, świetnego pomysłu związanego z akcjami lub funduszami ETF? InvestingPro+ daje Ci możliwość przejrzenia ponad 135 000 akcji, aby znaleźć najszybciej rozwijające się lub najbardziej niedowartościowane akcje na świecie, korzystając z profesjonalnych danych, narzędzi i spostrzeżeń. Dowiedz się więcej »