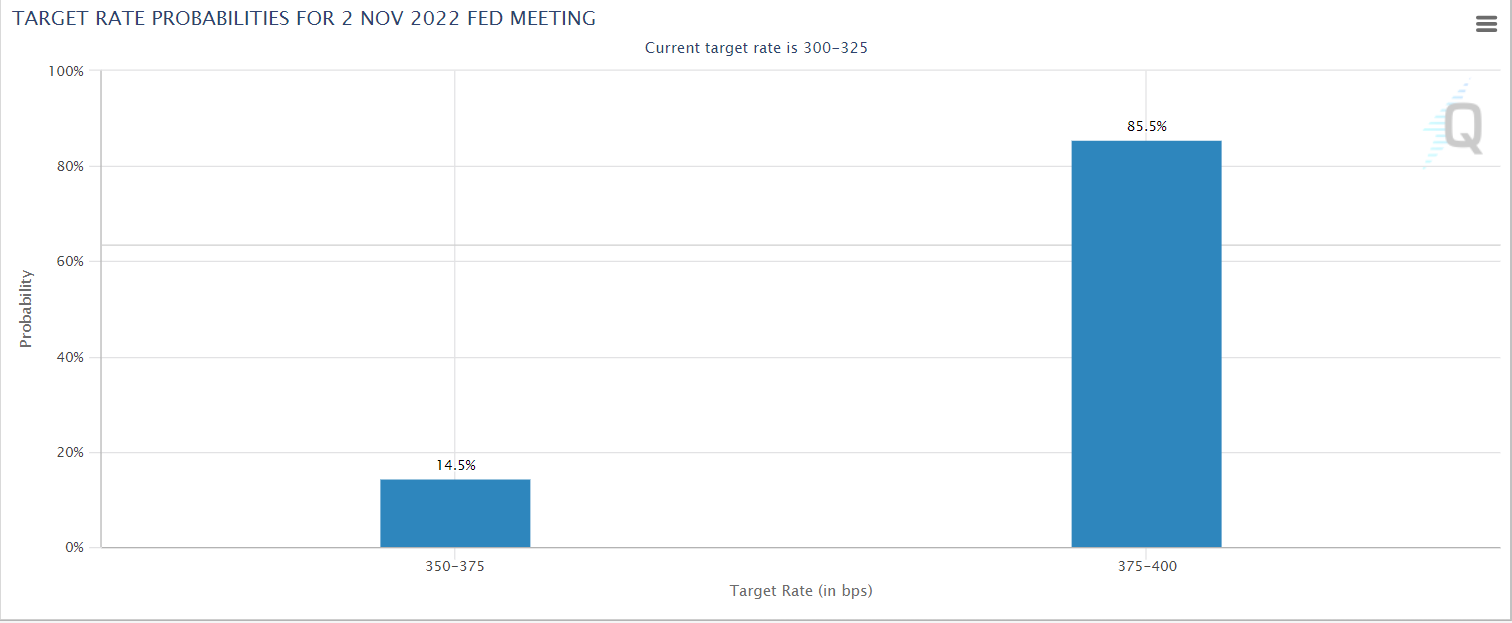

Dzisiaj wyjątkowo o godzinie 19:00 z uwagi na zmianę czasu w Polsce, poznamy kolejne decyzje dotyczące polityki monetarnej w największej światowej gospodarce. Najbardziej prawdopodobnym scenariuszem jest podwyżka stóp procentowych o kolejne 75 pb, co oznaczać będzie najwyższy poziom od 15 lat. Kluczowy w tej sytuacji będzie wydźwięk oświadczenia towarzyszącego dzisiejszemu ruchowi oraz konferencji prasowej z udziałem Prezesa FED Jerome Powella. Przez ostatnie tygodnie do wiadomości publicznej podawane były prawdopodobnie kontrolowane przecieki, które mogą sugerować złagodzenie stanowiska Rezerwy Federalnej i gołębi zwrot. Patrząc jednak na twarde dane, które pokazują siłę rynku pracy, mocnego konsumenta krajowego oraz rosnącą inflację bazową, FED nie ma obecnie zbyt wiele argumentów by właśnie w tej chwili dokonywać pivotu.

Rysunek 1. Oczekiwania względem poziomu stóp procentowych na najbliższym posiedzeniu

W oczekiwaniu na decyzję FED korekta na jednym z najważniejszych amerykańskich indeksów giełdowych NASDAQ wyraźnie wyhamowała i w przypadku utrzymania jastrzębiego kursu można oczekiwać powrotu do trendu spadkowego.

Dane z gospodarki nie pozostawiają FED pola manewru

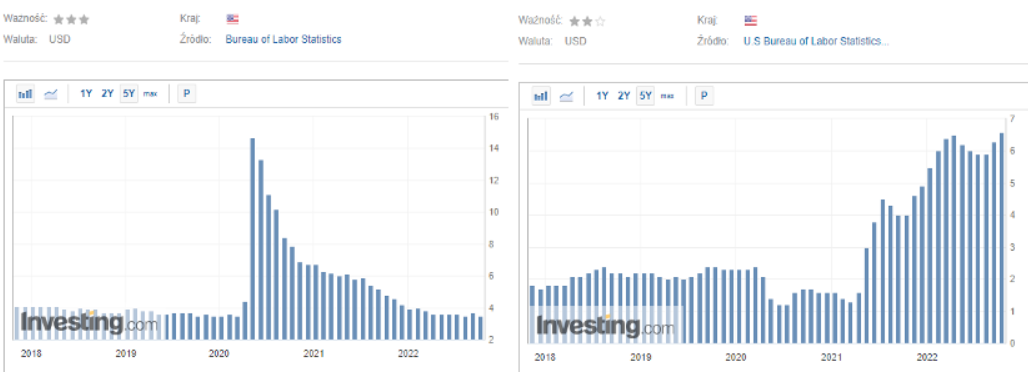

W tym miesiącu kluczowe dane z perspektywy Rezerwy Federalnej czyli inflacja oraz rynek pracy będą publikowane po decyzji, dlatego też zarząd banku będzie dysponował liczbami z zeszłego miesiąca. Te z punktu widzenia polityki monetarnej nie dają argumentów do zwrotu w polityce monetarnej. Obok rekordowo niskiego bezrobocia na poziomie 3,5%, inflacja bazowa kontynuuje negatywny trend i w ramach odczytów za wrzesień wyniosła 6,6% przy prognozie 6,5%.

Rysunek 2. Stopa bezrobocia (lewy wykres) oraz inflacja bazowa w USA

W związku z tym, że publikacja danych będzie miała miejsce 4 listopada – rynek pracy oraz 10 – listopada – inflacja, kierunek notowań rynków akcji w perspektywie końca roku może zostać ustalony dopiero w przyszłym tygodniu.

Jakie argumenty za pivotem?

Należy z drugiej strony przeanalizować argumenty, które mogą skłonić Rezerwę Federalną do wyhamowania tempa podwyżek stóp procentowych. Przede wszystkim należy zwrócić uwagę, że jeżeli zmaterializuje się scenariusz podwyżki o 75 pb, wówczas będziemy już zaledwie 1 pp od oczekiwanego 5% szczytu szacowanego na luty przyszłego roku. W dalszym ciągu, pomimo ostatniego dodatniego odczytu PKB k/k, istnieje duże prawdopodobieństwo poważnej recesji w 2023 roku, co powinno mieć istotny wpływ na wyhamowanie inflacji. Patrząc na strukturę wzrostu w ostatnim kwartale to nie napawa ona optymizmem, z uwagi na to, że dominującym czynnikiem jest eksport netto, napędzany przez zwiększoną sprzedaż surowców energetycznych do Azji oraz Europy.

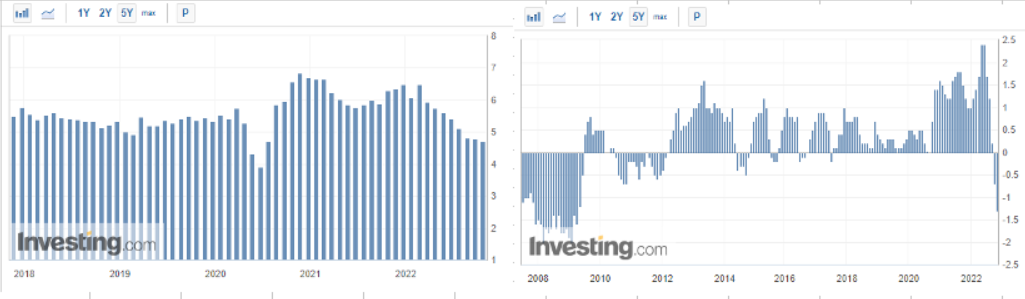

Wyraźnie wyhamowuje rynek nieruchomości, gdzie widać postępujący trend spadkowy jeżeli chodzi o sprzedaż nieruchomości na rynku wtórnym. Nurkują również ich wyceny, które aktualnie są na najniższym poziomie od 2009 roku, mierzone złożonym wskaźnikiem cen nieruchomości S&P/CS. Z uwagi na fakt, że rynek nieruchomości jest jednym z kluczowych sektorów gospodarki USA, jego spowolnienie powinno znacząco przełożyć się na wyhamowanie dynamiki PKB

Rysunek 3. Sprzedaż domów (lewy wykres) oraz wskaźnik cen nieruchomości

Stawiając na szali argumenty obydwu stron, pomimo wszystko inflacja oraz rynek pracy mają jednak większy ciężar gatunkowy i to może zaważyć o utrzymaniu dotychczasowej retoryki.

11700 pkt. bronione na NASDAQ100

Korekta na najważniejszym amerykańskim indeksie spółek technologicznych wyhamowała, znajdując silny opór w rejonie cenowym 11700 pkt. Jednym z głównych powodów zatrzymania popytu, były kiepskie wyniki kwartalne amerykańskich gigantów na czele z Microsoft (NASDAQ:MSFT) oraz Alphabet. Czekając na dzisiejszą FED, notowania NASDAQ100 utworzyły formację oRGR, która teoretycznie jest sygnałem odwrócenia kierunku. Jeżeli kupujący wybiją wspomniany obszar 11700 pkt. wówczas będziemy mogli mówić o jej realizacji.

Rysunek 4. Analiza techniczna NASDAQ100

Podwyżka o 75 pb. oraz jastrzębi wydźwięk oświadczenia mogą być punktem wyjścia na zanegowania tworzącej się formacji i kontynuacji trendu spadkowego.