- Apple brakuje mniej, niż 5%, aby powtórzyć rekord wszechczasów, po ostatnim dwumiesięcznym rajdzie;

- Notowania tej najbardziej wartościowej firmy na świecie znacząco wpływają na indeks S&P 500 ze względu na kapitalizację rynkową wynoszącą 2,8 biliona dolarów;

- Inwestorzy zadają sobie teraz najważniejsze pytanie: czy ten rajd przetrwa w obliczu recesji?

Akcje Apple Inc (NASDAQ:AAPL) wykazywały niesamowitą dynamikę w ciągu ostatnich kilku miesięcy. Pomimo tegorocznej bessy, ta najcenniejsza firma na świecie znajduje się obecnie w pobliżu rekordowych szczytów, po 35% wzroście od czerwcowego dołka.

Największą zagadką dla inwestorów pozostaje kwestia, czy ten rajd przetrwa w obecnych warunkach rynkowych. Producent iPhone'a znacząco wpływa na {{indeks 166|S&P 500}} ze względu na jego kapitalizację rynkową wynoszącą 2,8 bln dol., co sprawia, że rajd ten jest niezbędny, aby cały rynek kontynuował swoją wspinaczkę.

Toksyczna kombinacja

Istnieje wiele zagrożeń, które mogą wykoleić trend wzrostowy Apple w krótkim okresie. Gospodarka wciąż boryka się z wysoką inflacją i rosnącymi stopami procentowymi, czyli toksyczną kombinacją, która może zaszkodzić popytowi na produkty i usługi Apple.

W najnowszej publikacji wyników przychody i zyski Apple lekko przekroczyły szacunki analityków, a sprzedaż iPhone’a utrzymuje się na lepszym poziomie, niż oczekiwano.

Na początku tego roku firma z Cupertino w Kalifornii ostrzegła, że trzeci kwartał może być trudny, ponieważ problemy w łańcuchu dostaw zmniejszą sprzedaż o 4 do 8 miliardów dolarów.

Jednak wyniki pokazały, że szkody były znacznie mniejsze rozbudzając oczekiwania, że sprzęt produkowany przez firmę nadal cieszy się dużym zainteresowaniem.

Z drugiej strony, dostawcy Apple zaczęli wykazywać oznaki, że problem spowolnienia popytu może się rozszerzać. Spółka Micron Technology (NASDAQ:MU) ostrzegła w zeszłym tygodniu, że sprzedaż w bieżącym kwartale będzie raczej słabsza, niż mówi prognoza opublikowana niespełna sześć tygodni temu. Była to kolejna z rozczarowujących prognoz przychodów, po publikacji Qualcomm Incorporated (NASDAQ:QCOM), Intel Corporation (NASDAQ:INTC) i NVIDIA Corporation (NASDAQ:NVDA).

Co więcej, surowa polityka Chin związana z COVID może nadal stanowić przeszkodę w planach rozwoju Apple, jeśli wraz z nadejściem zimy pojawi się nowa fala zachorowań, dławiąc linie dostaw Apple.

Poza tego rodzaju ryzykiem, akcje Apple wyglądają na drogie po tym rajdzie. Spółka jest obecnie wyceniona na 27-krotność zysków przewidywanych w ciągu najbliższych 12 miesięcy w porównaniu ze średnią wynoszącą 17 w ciągu ostatniej dekady. Ta wycena będzie trudna do uzasadnienia, jeśli w najbliższym czasie rynek wejdzie w kolejny trudny okres.

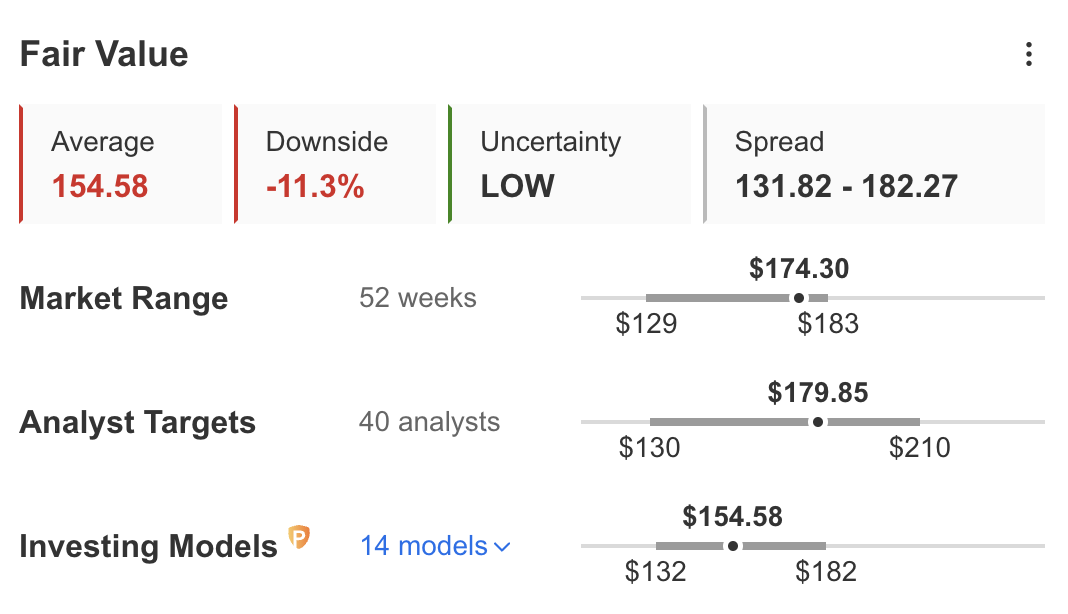

W przypadku tych potencjalnych przeciwności, zgodnie z kilkoma modelami finansowymi takimi, jak te wyceniające firmy w oparciu o mnożniki P/E lub P/S lub wartości końcowe, średnia wartość godziwa Apple na InvestingPro wynosi około 154 dol., co oznacza 11,3% potencjał spadkowy.

Źródło: InvestingPro

Akcje Apple pozostają dobrym wyborem dla inwestorów długoterminowych, którzy powinni dodać tę markę do swojego portfela, gdy nadejdzie kolejny dołek. W niedawnej notatce do klientów, bank Morgan Stanley przedstawił przekonującą argumentację dotyczącą posiadania akcji Apple przewidując, że akcje mogą wkrótce osiągnąć poziom 200 dol. przy kapitalizacji rynkowej wynoszącej 3 biliony dol.

Według tego banku inwestycyjnego, rynek nadal ceni producenta iPhone'a, jako firmę produkującą sprzęt, podczas, gdy powinien stosować podejście oparte na, tzw. „wartości życiowej”. To podejście zakłada, że użytkownicy Apple będą wydawać 2 dol. dziennie na produkty lub usługi Apple, tj. kwotę, którą już wydają posiadacze iPhone’ów w USA.

Inną mocną stroną, która sprawia, że Apple jest świetnym wyborem na dłuższą metę jest status spółki, jako bezpiecznej przystani i możliwość zwrotu ogromnych ilości gotówki podczas potencjalnej recesji. Mając około 200 miliardów dolarów w gotówce, Apple jest w godnej pozazdroszczenia pozycji, aby w razie potrzeby szybko zwiększyć swój program skupu akcji wspierając w ten sposób swoje notowania w trudnych czasach.

Wniosek

Duży ruch wzrostowy Apple w ciągu ostatnich dwóch miesięcy spowodował, że akcje spółki stały się drogie uwzględniając niekorzystne warunki makroekonomiczne i niepewność popytu. Biorąc to wszystko pod uwagę, Apple pozostaje świetnym kandydatem dla długoterminowych inwestorów, którzy chcą posiadać defensywne akcje o dużej kapitalizacji, aby przetrwać potencjalną recesję. Następny dołek może być odpowiednim momentem na wykonanie tego ruchu.

Zastrzeżenie: Autor posiada akcje Apple