- W centrum uwagi będą: inflacja CPI, protokół Fed FOMC, początek sezonu wyników za III kwartał.

- Akcje JPMorgan Chase są warte kupna ze względu na dobre wyniki.

- Akcje Citigroup będą się zmagać ze słabymi perspektywami zysków.

- Szukasz bardziej praktycznych pomysłów tradingowych, aby poradzić sobie z obecną zmiennością rynku? Członkowie InvestingPro otrzymują ekskluzywne pomysły i wskazówki dotyczące poruszania się w każdym klimacie. Dowiedz się więcej".

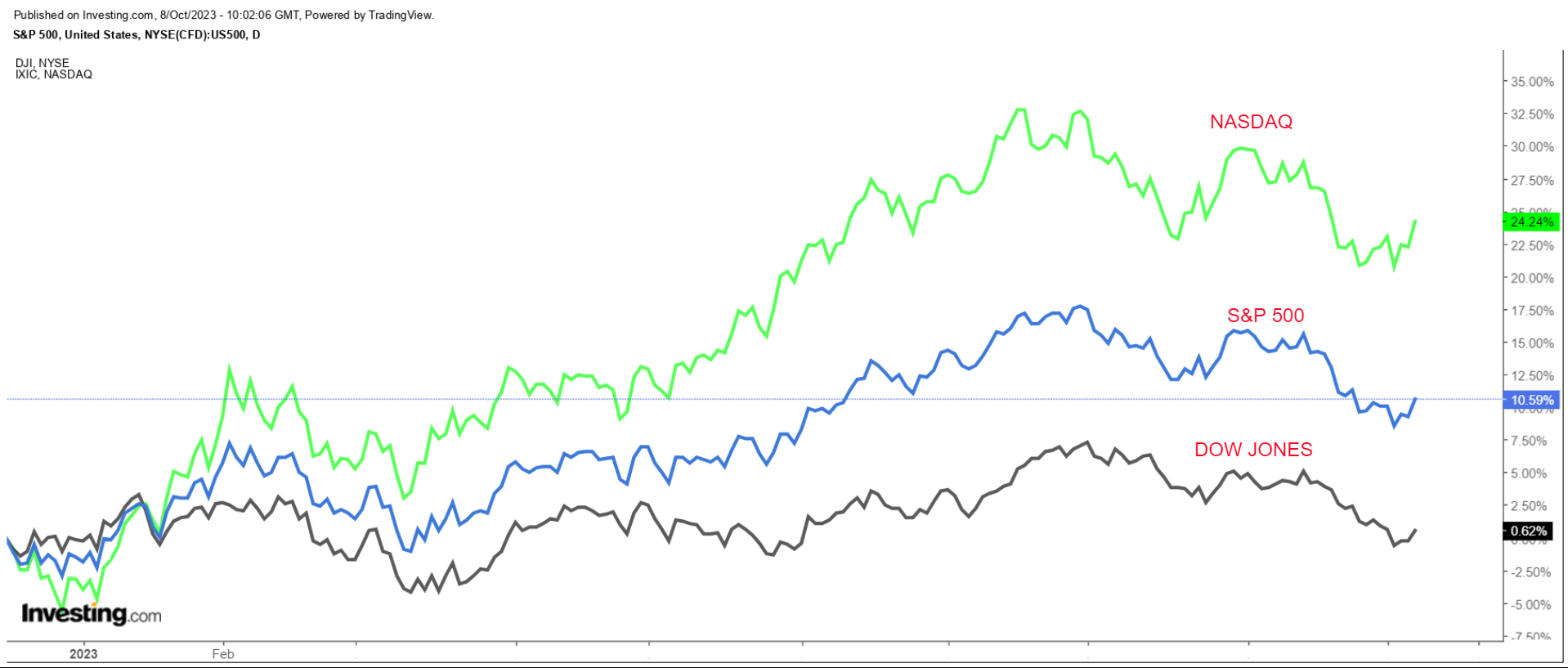

Notowania amerykańskich akcji wzrosły w piątek, a S&P 500 i Nasdaq odnotowały największe dzienne zyski procentowe od końca sierpnia. Takie wyniki były pokłosiem przetrawienia przez inwestorów raportu o zatrudnieniu w USA, który pokazał, że liczba etatów wzrosła we wrześniu, podczas gdy wzrost płac spowolnił.

W ciągu tygodnia benchmarkowy S&P 500 i technologiczny Nasdaq Composite wzrosły odpowiednio o 0,5% i 1,6%, przerywając czterotygodniową passę spadków. Blue-chipowy Dow Jones Industrial Average pozostał w tyle, spadając o 0,3%.

Oczekuje się, że nadchodzący tydzień będzie kolejnym, w którym wiele będzie się działo, ponieważ inwestorzy będą nadal oceniać perspektywy inflacji, stóp procentowych i gospodarki – również w cieniu konfliktu na Bliskim Wschodzie.

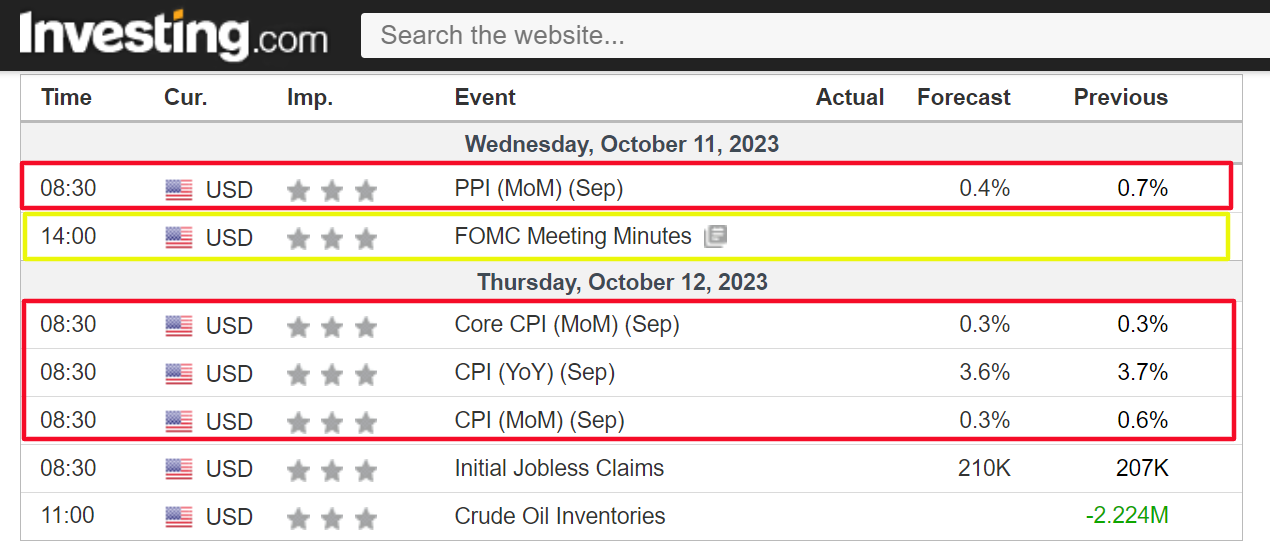

W kalendarzu ekonomicznym najważniejszy będzie czwartkowy raport o inflacji konsumenckiej w USA za wrzesień, który według prognoz pokaże spadek rocznego wskaźnika CPI z 3,7% do 3,6% w stosunku do sierpnia.

Danym CPI towarzyszyć będzie publikacja protokołu z ostatniego posiedzenia Rezerwy Federalnej z września, co z pewnością przyczyni się do debaty na temat kolejnego ruchu amerykańskiego banku centralnego.

W niedzielę rano rynki finansowe dostrzegały 73% szans na utrzymanie stóp procentowych przez Fed na obecnym poziomie i 27% szans na podwyżkę stóp o ćwierć punktu procentowego podczas listopadowego posiedzenia - według narzędzia do monitorowania stóp procentowych Fed Investing.com.

Tymczasem, w piątek rozpoczyna się sezon kolejny sezon wyników. Lody przełamią: JPMorgan Chase, Wells Fargo (NYSE:WFC), Citigroup, BlackRock (NYSE:BLK), Delta Air Lines (NYSE:DAL), PepsiCo (NASDAQ:PEP), UnitedHealth Group (NYSE:UNH) oraz Walgreens Boots Alliance (NASDAQ:WBA).

Niezależnie od tego, w którym kierunku pójdzie rynek w nowym tygodniu, poniżej przedstawiam jedną akcję, na którą prawdopodobnie będzie popyt oraz inną, która może odnotować nowe spadki.

Pamiętajcie jednak, że moje ramy czasowe dotyczą tylko nadchodzącego tygodnia, tj. od poniedziałku 9 października do piątku 13 października.

Akcje warte kupna: JPMorgan Chase

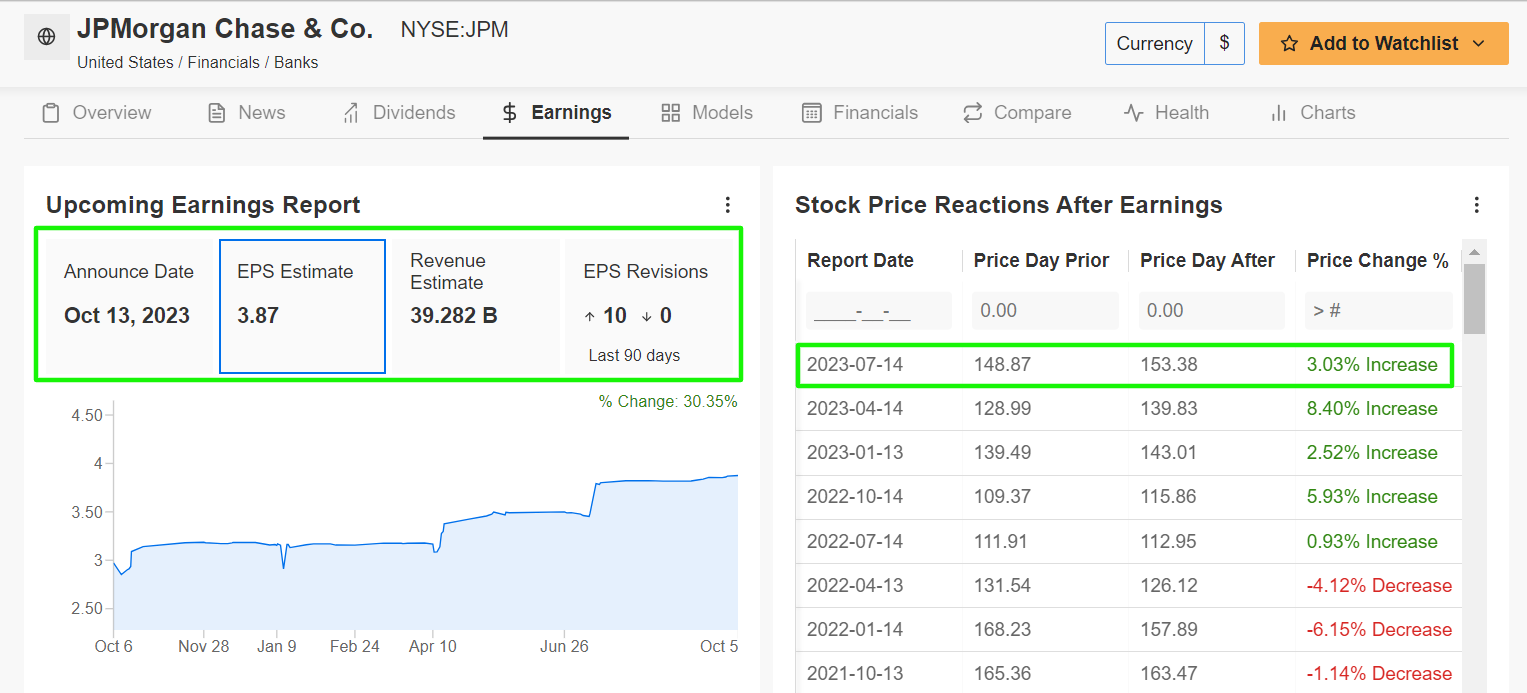

Wierzę, że akcje JPMorgan Chase (NYSE:JPM) osiągną lepsze wyniki w nadchodzącym tygodniu, ponieważ zyski tego giganta usług finansowych za trzeci kwartał, moim zdaniem, zaskoczą na plus dzięki dobrym wynikom w kluczowych segmentach działalności.

JPMorgan ma przedstawić swoje najnowsze wyniki finansowe przed dzwonkiem otwarcia w piątek 13 października o godzinie 6:50 czasu wschodniego, a zarówno analitycy, jak i inwestorzy są coraz bardziej optymistyczni, co do perspektyw potęgi bankowej.

Szacunki zysków zostały skorygowane w górę 10-krotnie w ciągu ostatnich 90 dni, zgodnie z ankietą InvestingPro, w porównaniu z zero korekt w dół.

Konsensus oczekiwań zakłada zysk na akcję w wysokości 3,87 USD, co oznaczałoby wzrost o 24% rok do roku. W międzyczasie, oczekuje się, że przychody wzrosną o 20% w porównaniu z ubiegłym rokiem, tj. do 39,3 mld USD, odzwierciedlając solidny wzrost w dziale bankowości detalicznej.

Ponadto, spodziewam się, że przychody z obrotu instrumentami o stałym dochodzie, przychody z obrotu akcjami i przychody z bankowości inwestycyjnej będą wyższe od szacunków, ponieważ spółka korzysta z wyższych stóp procentowych, zmienności rynku i silniejszego rynku IPO.

Uczestnicy rynku spodziewają się znacznych wahań akcji JPM po publikacji, zgodnie z rynkiem opcji, z możliwym implikowanym ruchem o około 5% w obu kierunkach. Akcje wzrosły o 3% po publikacjiostatnich wyników w lipcu.

Pomimo trudnego środowiska dla finansów, bank kierowany przez Jamiego Dimona pokonał szacunki Wall Street dotyczące górnych i dolnych wyników przez cztery kwartały z rzędu, podkreślając siłę swojej działalności i solidną realizację w całej firmie.

Akcje JPM zamknęły piątkową sesję na poziomie 145,10 USD po spadku do ponad trzymiesięcznego minimum 140,83 USD dzień wcześniej. Na obecnych poziomach nowojorski pożyczkodawca ma kapitalizację rynkową w wysokości około 422 miliardów dolarów, co daje JPM status najbardziej wartościowego banku na świecie.

Od początku roku akcje JPM wzrosły o 8,2%, znacznie przewyższając wyniki takich banków jak Bank of America (-21,3%), Wells Fargo (-3,9%), Morgan Stanley (NYSE:MS) (-5,5%), Goldman Sachs (NYSE:GS) (-9%) i Citigroup (-10,3%).

Należy zauważyć, że według modeli ilościowych InvestingPro, JPM pozostaje niedowartościowany i może odnotować wzrost o około 6% od piątkowej ceny zamknięcia do docelowej "wartości godziwej" wynoszącej około 153 USD.

Akcje do sprzedania: Citigroup

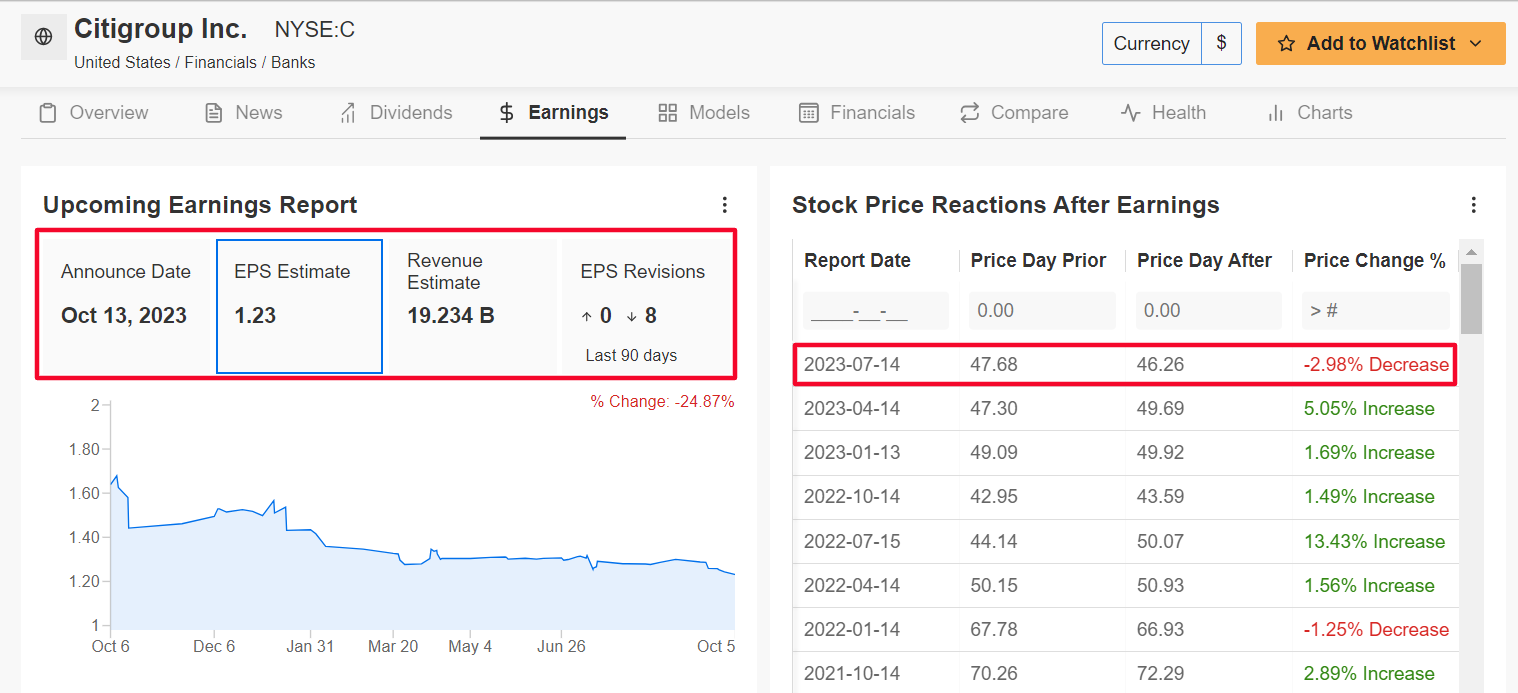

Pozostając w sektorze finansowym, spodziewam się, że z kolei akcje innego giganta bankowości, tj. Citigroup (NYSE:C) poniosą straty w tym tygodniu, ponieważ najnowszy raport zysków tej szacownej instytucji prawdopodobnie ujawni kolejne gwałtowne spowolnienie wzrostu zysków ze względu na trudne otoczenie gospodarcze.

Wyniki finansowe Citi za trzeci kwartał mają zostać opublikowane przed dzwonkiem otwarcia w piątek 13 października o godzinie 14:00 i po raz kolejny mogą ucierpieć z powodu spowolnienia w bankowości konsumenckiej.

Handel opcjami implikuje około 6% wahania dla akcji C po spadku aktualizacji. Akcje spadły o 3% po opublikowaniu przez spółkę poprzednich wyników w połowie lipca.

Podkreślając kilka przeciwności, z którymi boryka się Citigroup w obecnej sytuacji, ankieta InvestingPro dotycząca korekt zysków analityków wskazuje na rosnący pesymizm przed raportem, przy czym analitycy ośmiokrotnie obniżali swoje szacunki EPS w ciągu ostatnich 90 dni, w porównaniu z zero korekt w górę.

Wall Street spodziewa się, że nowojorska firma świadcząca usługi finansowe zarobi 1,23 USD na akcję, co oznacza spadek o 24,5% w porównaniu z EPS w wysokości 1,63 USD w poprzednim roku.

Oczekiwania dotyczące przychodów są równie niepokojące, przy prognozowanym wzroście sprzedaży o zaledwie 3,9% rok do roku do 19,23 mld USD ze względu na trwające spowolnienie w dziale bankowości konsumenckiej.

Poza danymi dotyczącymi górnej i dolnej linii, komentarze dyrektor generalnej Jane Fraser powinny dostarczyć dalszych wskazówek na temat jej zapatrywań na działalność banku przez resztę roku w obliczu utrzymujących się makroekonomicznych przeciwności i obaw o stabilność depozytów.

Akcje C zakończyły piątkową sesję na poziomie 40,57 USD. Notowania spadły do 52-tygodniowego minimum 39,14 USD w środę, co było najniższym poziomem od maja 2020 roku. Przy obecnej wycenie 78 miliardów dolarów Citigroup jest czwartą co do wielkości instytucją bankową w Stanach Zjednoczonych, za JPMorgan Chase, Bank of America i Wells Fargo.

Akcje Citigroup radziły sobie w tym roku gorzej niż akcje innych dużych banków, spadając o 10,3% w 2023 r., w obliczu utrzymujących się obaw o kondycję sektora finansowego w następstwie regionalnego kryzysu bankowego.

Warto wspomnieć, że aktualne oceny "Financial Health" Citi na InvestingPro są poniżej średniej, na poziomie 1,98/5,00 ze względu na obawy dotyczące rentowności, wzrostu i wolnych przepływów pieniężnych.

Dzięki InvestingPro można wygodnie uzyskać dostęp do jednostronicowego widoku pełnych i kompleksowych informacji o różnych firmach w jednym miejscu, eliminując potrzebę gromadzenia danych z wielu źródeł i oszczędzając czas oraz wysiłek.

Zastrzeżenie: W chwili pisania tego tekstu zajmuję krótką pozycję na indeksach S&P 500, Nasdaq 100 i Russell 2000 za pośrednictwem funduszy ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) i ProShares Short Russell 2000 ETF (RWM). Dodatkowo, mam długą pozycję na Energy Select Sector SPDR ETF (NYSE:XLE) i Health Care Select Sector SPDR ETF (NYSE:XLV ). Regularnie równoważę swój portfel poszczególnych akcji i funduszy ETF w oparciu o bieżącą ocenę ryzyka zarówno środowiska makroekonomicznego, jak i finansów spółek. Poglądy omówione w tym artykule są wyłącznie opinią autora i nie powinny być traktowane jako porada inwestycyjna.