Sektor surowców poniósł ostatnio znaczne straty - przede wszystkim dotyczyło to surowców kluczowych dla Chin ze względu na obawy o wzrost gospodarczy w kraju będącym ich największym konsumentem. Ponadto w perspektywie krótkoterminowej bardziej niepokojące jest dalsze rozprzestrzenianie się wariantu Delta koronawirusa, prowadzące do tymczasowych lockdownów i ograniczenia mobilności w wybranych największych gospodarkach światowych. Kolejnym problemem okazała się perspektywa wcześniejszego, niż oczekiwano powrotu do usztywniania polityki pieniężnej przez amerykańską Rezerwę Federalną, przyczyniająca się do presji na umocnienie dolara, a tym samym do zmniejszenia apetytu na ryzyko na rynkach.

W Azji południowokoreańskie i chińskie rynki akcji biją na alarm – indeks KOSPI 200 spadł do najniższego poziomu od stycznia, a CSI 300 poszedł w dół o 9% w skali roku. Wprowadzenie surowych regulacji dotyczących technologii i zmiana priorytetów w Chinach, w tym nowe prawo dotyczące prywatności danych, powodują odwrócenie globalnego przepływu pieniędzy z Azji do innych regionów, w szczególności do Stanów Zjednoczonych, co wyjaśnia niemal rekordowe poziomy pomimo chmur pojawiających się na gospodarczym horyzoncie.

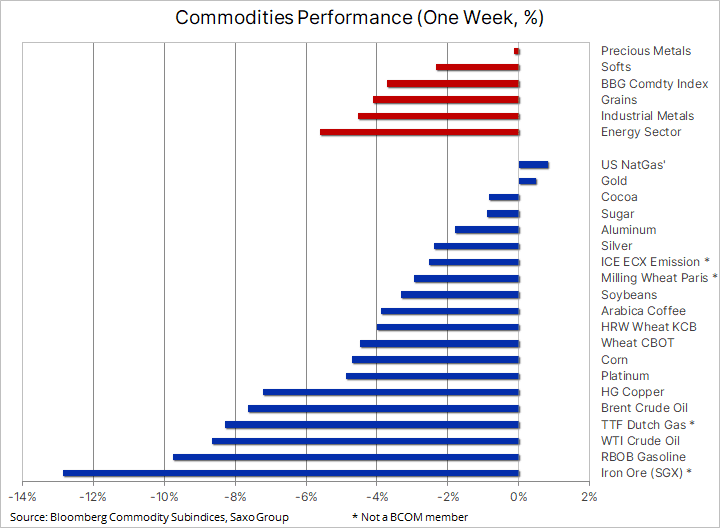

Zmniejszający się apetyt na ryzyko w związku z obawami, że wariant Delta i ograniczanie skupu aktywów w Stanach Zjednoczonych mogą zahamować globalne ożywienie spowodowały, że indeks kasowy USD Bloomberg odnotował największy wzrost w ujęciu tygodniowym od dwóch miesięcy i najwyższy poziom od listopada. Wszystkie te wydarzenia wzbudziły wątpliwości co do krótkoterminowego kierunku na rynkach towarowych, a tabela wyników pokazuje, że ostatnio zaledwie kilka surowców uniknęło strat. Mocniejszego dolara nieco zrównoważyły stabilne bądź niższe rentowności amerykańskich obligacji skarbowych w reakcji na niższe ceny surowców zmniejszające presję inflacyjną, a także zasadnicze pytanie, czy gospodarka światowa, w tym amerykańska, osiągnęła już „szczytowy wzrost”, ograniczając tym samym trajektorię przyszłych podwyżek stóp procentowych.

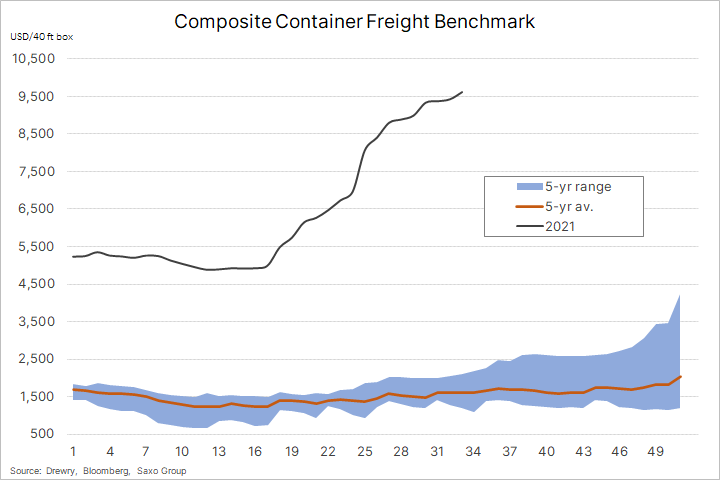

Stawki kontenerowe: Koszt ogólnoświatowego frachtu kontenerowego towarów, w tym licznych surowców, nadal rośnie. W tym tygodniu cena kontenera czterdziestostopowego na indeksie Drewry Composite Container Freight osiągnęła 9 600 USD. Indeks ten bazuje na kosztach transportu kontenera na głównych trasach z Azji do Europy i Stanów Zjednoczonych, jak również na trasach transatlantyckich. Indeks ten obecnie sześciokrotnie przekracza pięcioletnią średnią, co podkreśla ciągłe wyzwania dla globalnego łańcucha dostaw.

Największy wzrost w ubiegłym tygodniu zaobserwowano na Zachodnim Wybrzeżu Stanów Zjednoczonych, ponieważ stały napływ kontenerowców spowodował utworzenie wąskiego gardła w tej największej bramie handlowej z Azją, co opóźniło powroty i ograniczyło dostępność kontenerów w innych lokalizacjach. Co więcej, trzeci największy port kontenerowy na świecie, chiński Ningbo-Zhoushan, od dłuższego czasu pozostaje częściowo zamknięty z powodu ognisk Covid-19.

Metale szlachetne: Podczas gdy srebro zmagało się z ogólnym osłabieniem metali przemysłowych, złoto zdołało wykorzystać silny sygnał techniczny z poprzedniego tygodnia, kiedy to po krachu spowodowanym wzrostem rentowności nastąpiło mocne odbicie. Względne wsparcie dla złota, pomimo mocniejszego dolara, zapewniał relatywny popyt na bezpieczne inwestycje, który zdołał również utrzymać rentowności obligacji na niskim poziomie, nawet w obliczu zwiększonego ryzyka ograniczania skupu aktywów, zasygnalizowanego w protokole z ostatniego posiedzenia FOMC.

Rynek może również dojść do wniosku, że związany z wirusem zwrot w nastrojach konsumentów od czasu tego posiedzenia może sprawić, że FOMC zastanowi się dwa razy przed rozpoczęciem ograniczania skupu aktywów. Przykładem tego była Nowa Zelandia, gdzie nowe ogniska wirusa Covid-19 doprowadziły do ponownych lockdownów i anulowania oczekiwanej podwyżki stóp przez nowozelandzki bank centralny.

Perspektywy krótkoterminowe pozostają pod znakiem zapytania ze względu na ryzyko wzrostu rentowności i kursu dolara przed spotkaniem przedstawicieli banków centralnych w Jackson Hole 27 sierpnia, corocznym sympozjum, które w przeszłości było wykorzystywane do wysyłania rynkowi sygnałów dotyczących zmian polityki lub priorytetów banków centralnych. Inwestorzy spekulacyjni zareagowali na te potencjalne utrudnienia głęboką redukcją swoich długich pozycji netto w kontraktach terminowych na CME. W tygodniu kończącym się 10 sierpnia długa pozycja netto spadła o 52% do 5,1 mln uncji. Redukcja ta była wynikiem spadku długiej pozycji brutto o 2,6 mln uncji, podczas gdy „naga” krótka pozycja zwiększyła się o 2,9 mln uncji, osiągając najwyższy poziom od 26 miesięcy. Aby przeprowadzić squeeze tych niedawno utworzonych krótkich pozycji i aby złoto znów zaczęło świecić jasnym blaskiem, musi zdecydowanie wybić się powyżej poziomu 1 830 USD/oz.

Cena miedzi spadła do poziomu czteromiesięcznego minimum, a spadek poniżej wsparcia linii trendu w okolicach 4,2 USD przyciągnął nowych sprzedających taktyczne krótkie pozycje. Cena spadła poniżej 4 USD/lb, po czym przed weekendem udało się jej lekko odbić. Metal ten wraz z rudą żelaza, czyli surowcem o największym znaczeniu dla Chin, poniósł straty w efekcie niedawnego pogorszenia chińskich danych ekonomicznych, pandemii Covid-19 i umocnienia dolara. Pomimo pogorszenia krótkoterminowej prognozy technicznej i możliwości spadku nawet do 3,77 USD/lb, długoterminowa prognoza dla miedzi pozostaje korzystna. Wiąże się to w szczególności z globalnym naciskiem na zieloną transformację, który z czasem powinien doprowadzić do coraz większego ograniczenia podaży rynku. Pomimo wspomnianych utrudnień nie należy zapominać o potencjalnym zagrożeniu dla dostaw w postaci strajków w Chile, kraju będącym największym producentem miedzi na świecie.

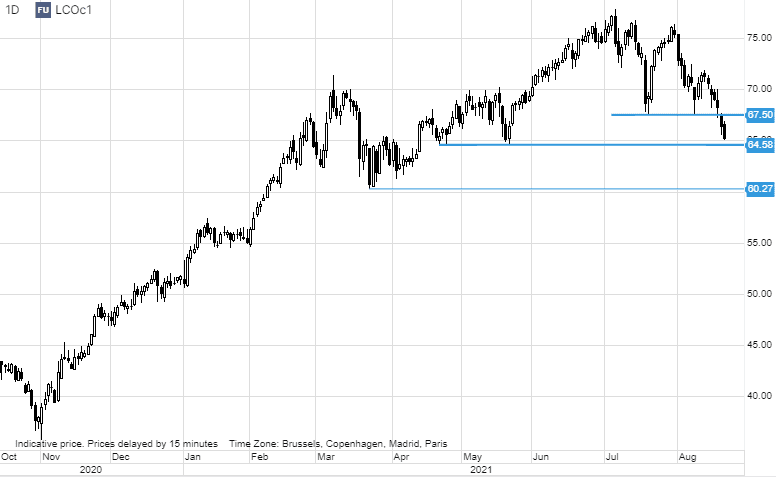

Cena ropy Brent spadła do dolnej granicy przedziału 65-75 USD, który może utrzymać się do końca tego roku. Dostrzegamy mniejsze ryzyko spadku poniżej tego przedziału w związku z przewidywaniami, że OPEC i spółka mogą zainterweniować i zapowiedzieć działania wspierające rynek, potencjalnie odkładając uzgodnione zwiększanie wydobycia do czasu, aż perspektywy dla popytu okażą się bardziej jednoznaczne. Ropa naftowa znajduje się w tym miesiącu w defensywie od czasu, gdy liczba przypadków Covid-19 w Chinach i Stanach Zjednoczonych zaczęła rosnąć, negatywnie wpływając na prognozy dla popytu w krajach będących największym importerem i konsumentem ropy naftowej na świecie.

Dodatkowym czynnikiem zwiększającym ryzyko cenowe, poza obawami o popyt i ogólną awersją do ryzyka powodującą umocnienie dolara, były tygodniowe dane EIA wykazujące, że amerykańskie firmy wiertnicze, w reakcji na wcześniejszy gwałtowny wzrost cen, wydobywają największe ilości ropy od roku. Dodajmy do tego oczekiwane sezonowe spowolnienie popytu, być może nasilone wzrostem zakażeń Covid-19, i podaż na rynku wydaje się naraz mniej ograniczona, niż przewidywano jeszcze kilka tygodni temu.