-

(NYSE:JPMorgan) utrzyma pozytywną passę wyników?

-

Notowania (NYSE:BlackRock) testują ważne wsparcie przed publikacją wyników

-

Statystyka w dniu wyników (NYSE:Wells Fargo) faworyzuje byki

Październik to czas, kiedy rozpoczyna się okres wyników za trzeci kwartał na amerykańskim rynku akcji. W najbliższy piątek poznamy wyniki znaczących graczy z rynku finansowego: JP Morgan, Blackrock oraz Wells Fargo. Najbardziej optymistycznie przedstawiają się prognozy dotyczące JP Morgan, które kolejny kwartał wskazują wzrost zysku na akcję. Dobrą sytuację finansową banku widać również na notowaniach akcji, które pomimo korekty będącej efektem przeceny szerokiego rynku utrzymują się w trendzie wzrostowym. W przypadku Blackrock oraz Wells Fargo nie możemy mówić o tak zdecydowanej pozytywnej tendencji, jednak spoglądając na wykres możemy zauważyć, test istotnych z punktu widzenia technicznego obszarów. Przed publikacją wyników warto zawrócić uwagę na dane inflacyjne w USA, które będą decydujące w kontekście kolejnej decyzji FED w sprawie wysokości stóp procentowych.

Korekta okazją do zakupów JP Morgan?

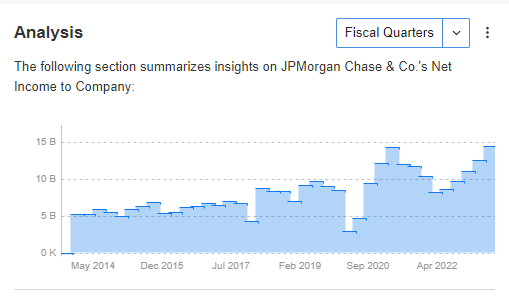

Spoglądając na wykres krzywej wskaźnika EPS (zysk na akcję) widzimy konsekwentny wzrost na przestrzeni ostatniego roku, który może być kontynuowany przy okazji piątkowych odczytów za Q3. Uwagę przykuwa również 10 rewizji analityków w górę przy braku rewizji w dół.

Rysunek 1. Przewidywane zyski na akcję JP Morgan, źródło: InvestingPro

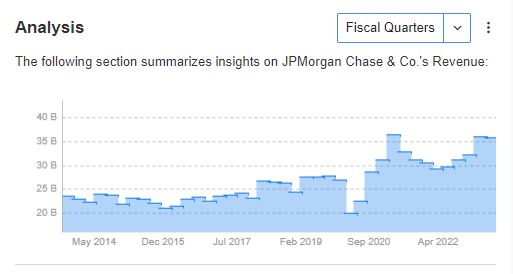

Podstawowe dane z raportów finansowych potwierdzają solidne fundamenty amerykańskiego giganta z rynku finansowego, które pokazują coraz lepsze odczyty począwszy od drugiego kwartału 2022 roku, jeżeli chodzi o zyski netto i przychody od Q1 2022.

Rysunek 2. Zestawienie kwartalne przychodów oraz zysków netto JP Morgan, źródło: InvestingPro

Spółka z pewnością zyskuje na relatywnie wysokich stóp procentowych, które nawet jeżeli nie zostaną już podniesione, to według narracji FED powinny zostać utrzymane na obecnych poziomach przez dłuższy czas.

Blackrock obroni poziom 630 dolarów za akcję?

Blackrock to zdecydowanie największy fundusz, który zajmuje się zarządzaniem aktywów oraz doradztwem finansowym. Przez ostatnie kwartały spółka była beneficjentem zwiększonego zainteresowania funduszami typu ETF, gdzie Blackrock można uznawać za głównego rozgrywającego. Z istotnych informacji należy odnotować przejęcie Kreos Kapital, który jest dostawcą finansowania dla spółek z branży technologicznej oraz opieki zdrowotnej, co ma wzmocnić spółkę jako międzynarodowego zarządzającego aktywami kredytowymi.

Oczekiwany zysk na akcje wynosi 8,47 dolara przy przychodach 4,56 mld dolarów, co będzie stanowić punkt odniesienia dla piątkowej publikacji. Wyniki kwartalne powinny mieć kluczowy wpływ w kontekście potencjalnej obrony istotnego poziomu wsparcia zlokalizowanego w rejonie cenowym 360 dolarów za akcję,

Rysunek 3. Analiza techniczna Blackrock

W przypadku gdy strona popytowa pójdzie za ciosem, wówczas pierwszym celem dla kupujących będzie być lokalny opór w okolicy 370 dolarów za akcję. Scenariusz analogiczny i wyjście dołem otwiera drogę do celów wypadających już poniżej 600 dolarów.

Wells Fargo z 15% potencjałem wzrostowym

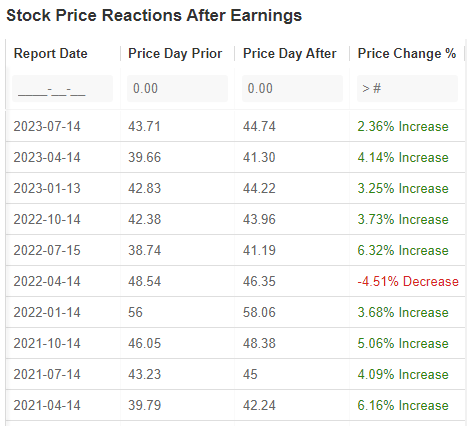

1,23 dolara za akcję oraz 20,98 mld dolarów przychodów to wartości do których będą porównywane wyniki za Q2023 spółki Wells Fargo. Analizując reakcję kursu akcji w dniu publikacji możemy zwrócić uwagę na ciekawą statystykę, która pokazuje, że od ponad 2 lat tylko w jednym przypadku byliśmy świadkami spadku notowań. Pozostałe kwartały to mniejsze lub większe wzrosty oscylujące w granicach 2-6%

Rysunek 4. Reakcja kursu na kwartalne wyniki Wells Fargo, źródło: InvestingPro

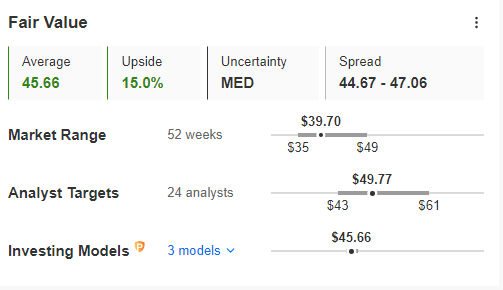

Warto mieć tę statystykę z tyłu głowy, jeżeli chcemy rozgrywać dzień wyników w ramach day tradingu. Za możliwością wzrostów przemawia również wskaźnik wartości godziwej, który z wynikiem 15% jest najwyższy z całej analizowanej trójki.

Rysunek 5. Wskaźnik wartości godziwej Wells Fargo, źródło: InvestingPro

Jeśli uważasz, że moje analizy są przydatne i chcesz otrzymywać powiadomienie, gdy tylko zostaną opublikowane, kliknij przycisk OBSERWUJ na moim profilu!