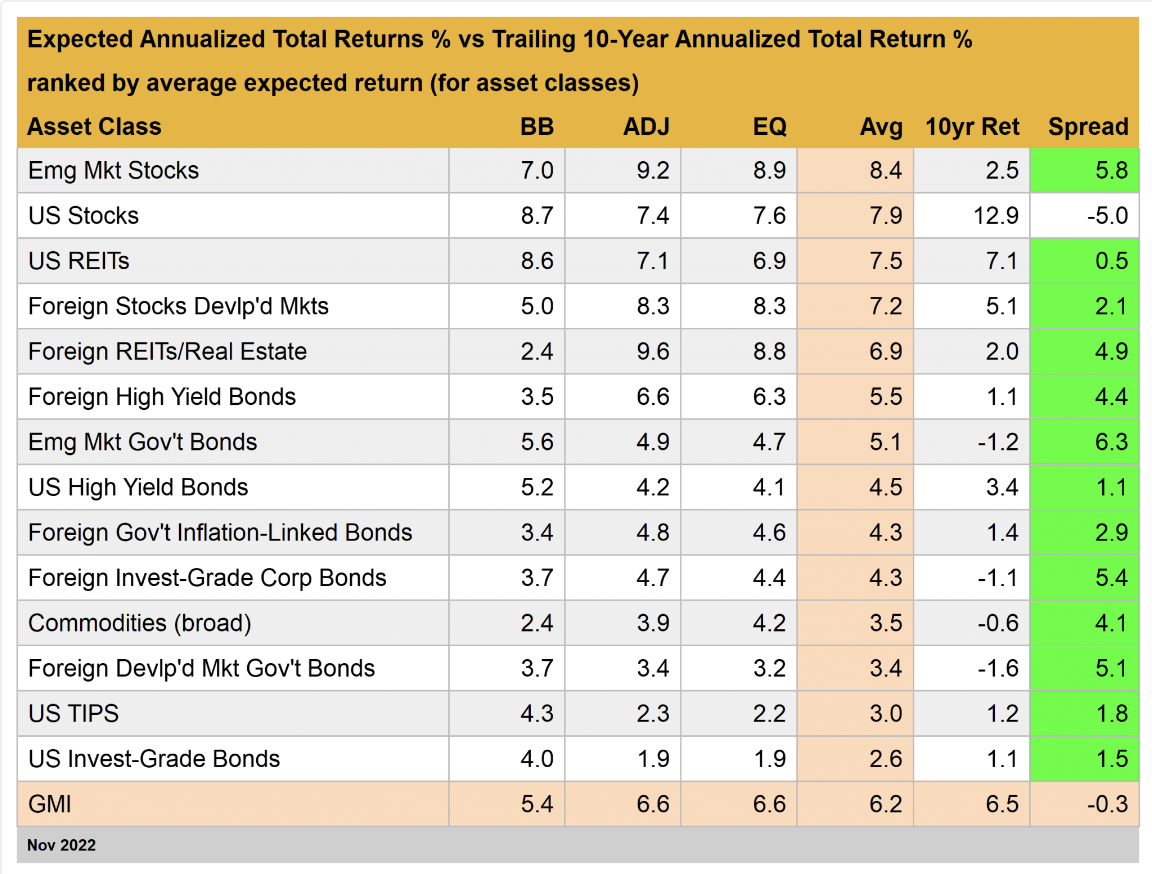

Oczekiwane długoterminowe zwroty dla większości głównych klas aktywów pozostają stosunkowo atrakcyjne na podstawie aktualizacji modeli prowadzonych przez CapitalSpectator.com. Z jednym wyjątkiem w postaci amerykańskich akcji, które generują najniższe prognozy względnych wyników w porównaniu ze stopą zwrotu z ostatnich 10-lat.

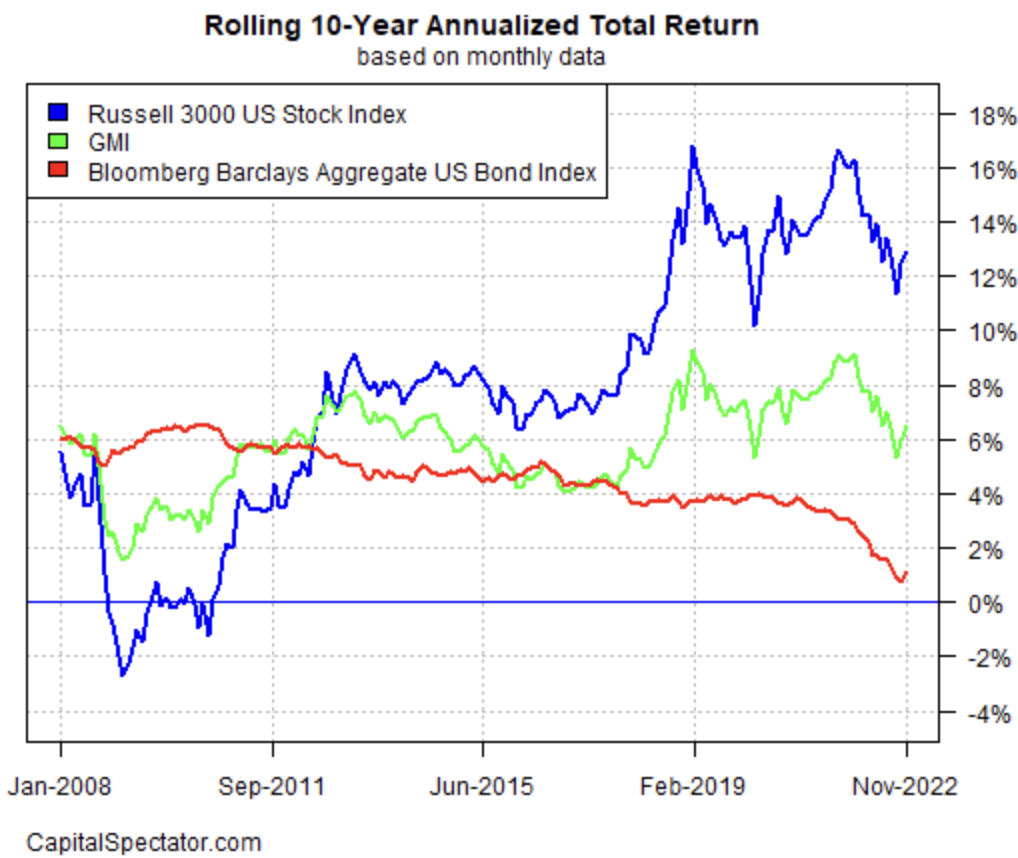

Jeśli chodzi o aktywa ryzykowne w ujęciu ogólnym, perspektywy uległy poprawie w ostatnim okresie w porównaniu z wynikami z ostatniej dekady. Średnia z trzech modeli (zdefiniowanych, poniżej), które prognozują całkowite zwroty, prognozuje długoterminowe wyniki, które są mniej więcej zgodne z ostatnią dekadą; w oparciu o Global Market Index (GMI) - niezarządzany portfel ważony wartością rynkową, który utrzymuje wszystkie główne klasy aktywów (z wyjątkiem gotówki). Szacunki ex ante dla GMI są nieco poniżej jego wyniku z ostatnich 10-lat, niemniej oznacza to odbicie z ostatnich lat. Jeszcze w sierpniu dane szacowały, że oczekiwane wyniki GMI były znacznie poniżej zrealizowanego zwrotu z ostatniej dekady.

Dzisiejsze zrewidowane szacunki oparte na liczbach do listopada pokazują (za trzeci miesiąc), iż według prognoz, większość głównych klas aktywów przyniesie zwroty powyżej ich wyników z ostatnich 10 lat. Jedynym prognozowanym wyjątkiem mają być amerykańskie akcje, które wygenerują w długim okresie łączny zwrot w skali rocznej na poziomie 7,9%, tj. znacznie poniżej 12,9% w zanualizowanym ujęciu 10-letnim odnotowanych w zeszłym miesiącu.

GMI stanowi teoretyczny punkt odniesienia optymalnego portfela dla przeciętnego inwestora z nieskończonym horyzontem czasowym. Na tej podstawie GMI jest przydatny, jako punkt wyjścia do badań nad alokacją aktywów i projektowaniem portfela. Historia GMI sugeruje, że te pasywne wyniki benchmarków są konkurencyjne w stosunku do większości aktywnych strategii alokacji aktywów, zwłaszcza po uwzględnieniu ryzyka, kosztów tradingowych i podatków.

Należy pamiętać, że wszystkie powyższe prognozy będą prawdopodobnie, w pewnym stopniu błędne, chociaż oczekuje się, że prognozy GMI będą bardziej wiarygodne w porównaniu z szacunkami dla poszczególnych klas aktywów przedstawionymi w powyższej tabeli. Z kolei, prognozy dotyczące określonych składników rynku (amerykańskie akcje, towary, itp.), podlegają większej zmienności i błędom śledzenia w porównaniu z agregacją prognoz do oszacowania GMI, procesem, który może zredukować niektóre błędy w czasie.

Z historycznej perspektywy ewolucji całkowitych zwrotów zrealizowanych przez GMI należy wziąć pod uwagę wyniki testów porównawczych w zanualizowanym kroczącym, 10 letnim okresie. Poniższy wykres porównuje wyniki GMI z odpowiednikiem dla amerykańskich akcji i obligacji w skali ostatniego miesiąca. Bieżący, 10-letni zwrot GMI (zielona linia) to solidne 6,2%. Oznacza to poważny spadek w porównaniu z ostatnimi poziomami i jest nieco poniżej obecnej prognozy długoterminowej, ale nadal stanowi atrakcyjny wynik, jeśli zostanie zrealizowany.

Poniżej krótkie podsumowanie sposobu generowania prognoz:

- BB: Model Building Block wykorzystuje historyczne zwroty, jako wskaźnik zastępczy do szacowania przyszłości. Zastosowany okres próbny rozpoczyna się w styczniu 1998 r. (najwcześniejsza dostępna data dla wszystkich klas aktywów wymienionych powyżej). Procedura polega na obliczeniu premii za ryzyko dla każdej klasy aktywów, obliczeniu rocznej stopy zwrotu, a następnie dodaniu oczekiwanej stopy wolnej od ryzyka w celu wygenerowania prognozy całkowitej stopy zwrotu. Dla oczekiwanej stopy wolnej od ryzyka wykorzystano najnowszą rentowność 10-letnich skarbowych papierów wartościowych zabezpieczonych przed inflacją (TIPS). Ta rentowność jest uznawana za szacunkową wartość rynkową wolnej od ryzyka rzeczywistej (skorygowanej o inflację) stopy zwrotu z bezpiecznych aktywów. Ta stopa wolna od ryzyka jest również stosowana we wszystkich modelach przedstawionych poniżej. Należy zauważyć, że zastosowany tutaj model BB jest (luźno) oparty na metodologii pierwotnie nakreślonej przez Ibbotson Associates (oddział Morningstar).

- EQ: Inżynierowie rewersu modelu Equilibrium oczekiwali zwrotu poprzez ryzyko. Zamiast próbować bezpośrednio przewidywać zwrot, model ten opiera się na nieco bardziej niezawodnych ramach wykorzystujących dane ryzyka do oszacowania przyszłych wyników. Proces ten jest stosunkowo solidny w tym sensie, że prognozowanie ryzyka jest nieco łatwiejsze, niż przewidywanie zwrotu. Trzy informacje wejściowe:

- * Oszacowanie oczekiwanej rynkowej ceny ryzyka całego portfela zdefiniowane, jako współczynnik Sharpe'a, czyli stosunek premii za ryzyko do zmienności (odchylenie standardowe). Uwaga, "portfel" w tym miejscu i przez cały czas jest zdefiniowany, jako GMI.

- * Oczekiwana zmienność (odchylenie standardowe) każdego składnika aktywów (składniki rynku GMI).

- * Oczekiwana korelacja dla każdego składnika aktywów w stosunku do portfela (GMI).

Ten model szacowania zwrotów equilibrium został początkowo przedstawiony w artykule profesora Billa Sharpe'a z 1974 roku. Podsumowanie można znaleźć w wyjaśnieniu Gary'ego Brinsona w rozdziale 3 książki "The Portable MBA in Investment". Przeglądu modelu dokonuję również w mojej książce Dynamic Asset Allocation. Należy zauważyć, że ta metodologia początkowo szacuje premię za ryzyko, a następnie dodaje oczekiwaną stopę wolną od ryzyka, aby uzyskać prognozy całkowitej stopy zwrotu. Oczekiwana stopa wolna od ryzyka została przedstawiona w BB powyżej.

- ADJ: Ta metodologia jest identyczna z przedstawionym powyżej modelem równowagi (EQ) z jednym wyjątkiem, prognozy są korygowane na podstawie krótkoterminowego momentum i długoterminowych średnich współczynników zwrotu. Momentum jest definiowane, jako bieżąca cena w stosunku do kroczącej 12-miesięcznej średniej ruchomej. Średni współczynnik zwrotu jest szacowany, jako bieżąca cena w stosunku do minionej 60-miesięcznej (5-letniej) średniej kroczącej. Prognozy równowagi są korygowane w oparciu o bieżące ceny w stosunku do 12-miesięcznych i 60-miesięcznych średnich kroczących. Jeżeli ceny bieżące są powyżej (poniżej) średnich kroczących, nieskorygowane szacunki premii za ryzyko są zmniejszane (zwiększane). Wzór korekty polega po prostu na odwrotności średniej bieżącej ceny do dwóch średnich kroczących. Na przykład: jeśli bieżąca cena klasy aktywów jest o 10% wyższa od 12-miesięcznej średniej kroczącej i 20% powyżej 60-miesięcznej średniej kroczącej, nieskorygowana prognoza zostaje obniżona o 15% (średnia 10% i 20%). Logika tutaj jest taka, że gdy ceny są stosunkowo wysokie w stosunku do najnowszej historii, prognozy equilibrium są obniżane. Z drugiej strony, gdy ceny są relatywnie niskie w stosunku do najnowszej historii prognozy equilibrium są podwyższane.

- Avg: Ta kolumna, to prosta średnia z trzech prognoz dla każdego wiersza (klasa aktywów)

- 10yr Ret: Aby uzyskać perspektywę rzeczywistych zwrotów w tej kolumnie przedstawiono zwrot całkowity z ostatnich 10 lat w ujęciu rocznym dla klas aktywów w bieżącym miesiącu docelowym.

- Spread: Przeciętna prognoza modelu pomniejszona o zwrot z ostatnich 10 lat.