Jeśli chodzi o długoterminowe inwestowanie na rynkach finansowych, jedną osobą, która zawsze będzie przychodzić na myśl jest Warren Buffett, uważany za jednego z największych inwestorów wszech czasów.

Warren Buffett jest jednym z największych wyrazicieli value investing, filozofii inwestycyjnej polegającej na inwestowaniu w spółki niedowartościowane przez rynek, z zamiarem sprzedania ich w przyszłości lub nawet trzymania w bardzo długim okresie.

Przyjrzyjmy się obecnemu portfelowi Warrena Buffetta za pomocą narzędzia InvestingPro.

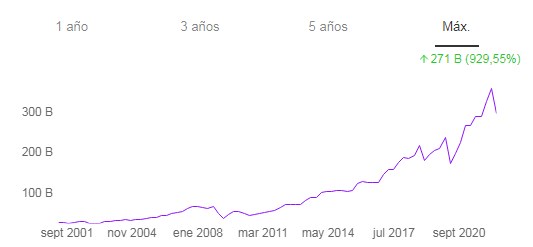

Na poniższym wykresie możemy zobaczyć ewolucję i skumulowaną rentowność. Wyraźnie wznoszący się i bez wątpienia będący sukcesem inwestycyjnym.

Na drugim wykresie możemy zobaczyć porównanie wyników jego portfela z wynikami S&P 500, wszystko w ciągu ostatnich 5 lat. Widać, że z łatwością przebija indeks Wall Street.

Portfel jest zdywersyfikowany pod względem sektorowym, główne z nich to:

- Sprzęt technologiczny, pamięci masowe i urządzenia peryferyjne (41,9%).

- Banki (13,2%)

- Ropa, gaz i paliwa (10,9%)

- Napoje (8,4%)

- Consumer finance (7,3%)

- Produkty spożywcze (4,2%)

- Rynki kapitałowe (3,3%)

- Media (2,0%)

- Usługi komputerowe (2,0%)

- Rozrywka (1,9%)

- Dostawcy usług medycznych i usług (1,3%)

- Żywność i artykuły pierwszej potrzeby (0,8%)

- Ubezpieczenia (0,8%)

- Motoryzacja (0,6%)

- Internetowy i detaliczny marketing bezpośredni (0,4%)

- Chemia (0,4%)

- Specjalistyczny handel detaliczny (0,3%)

Przyjrzyjmy się 5 najlepszym udziałom w portfelu, czyli tym 5 akcjom, które dominują w portfelu i mają największą wagę, wszystko na podstawie ostatniego wydanego oficjalnego raportu.

Zajmuje on pierwszą pozycję w portfelu z bardzo wysoką wagą 40,8%.

Apple przedstawiło swoje wyniki finansowe za czwarty kwartał fiskalny 2022 roku, odpowiadający miesiącom lipiec, sierpień i wrzesień, który jest jednocześnie zamknięciem roku fiskalnego.

Miała swój najlepszy w historii rok fiskalny pod względem przychodów, które wzrosły o 8% w stosunku do roku 2021.Sprzedaż we wszystkich kategoriach swoich produktów i usług, minus iPad, wzrosła w ubiegłym roku, pomimo ogólnego spadku sprzedaży w całej branży.

Drugi w portfelu z wagą 10,5%.

Bank podał wyniki z dochodem netto w wysokości 7,1 mld dolarów, co odpowiada zyskowi na akcję (EPS) w wysokości 81 centów, który był wyższy od 78 centów przewidywanych przez konsensus.

Przychody w wysokości 24,5 mld dolarów przekroczyły szacowane 23,5 mld dolarów.

Wynik z odsetek wzrósł o 24% do 13,8 mld USD, do czego przyczyniły się korzyści wynikające z podwyżek stóp procentowych przez amerykańską Rezerwę Federalną, w tym niższe koszty amortyzacji premii oraz solidny wzrost kredytów.

Firma odnotowała zarówno wzrost przychodów, jak i zysków w kwartale, bijąc oczekiwania rynku, i podniosła swoją całoroczną prognozę zysków na rok 2022 w związku z popytem.

Przychody netto wzrosły o 10% do 11,1 mld USD. Zysk na akcję wyniósł 69 centów, co oznacza wzrost o 7%. Wolumen sprzedaży rok do roku wzrósł o 4%.

Oczekuje organicznego wzrostu przychodów za rok, o 14% do 15% z 12-13% poprzednio.

Rosnące ceny crudo i gazu ziemnego pozwoliły Chevronowi na potrojenie zysków w pierwszych miesiącach roku.

Firma zarobiła 29,112 mld (175% więcej niż w zeszłym roku) w ciągu dziewięciu miesięcy i 11,261 mld w kwartale, co jest drugim najwyższym wynikiem w jej historii.

Wypłacił również dywidendy w wysokości 2,7 mld dolarów (wzrost o 6% na akcję w porównaniu z tym samym okresem rok temu), zwiększył inwestycje o ponad 50% w stosunku do ubiegłego roku, spłacił zadłużenie w szóstym kwartale z rzędu i odkupił 3,75 mld dolarów w akcjach (ponad 1% akcji w obrocie).

Spółka zarobiła 2,47 USD na akcję, bijąc szacunki rynkowe na poziomie 2,41 USD na akcję, przy przychodach w wysokości 13,56 mld USD, które pobiły prognozy rynkowe.

Spółka podniosła również swoje całoroczne prognozy w związku ze wzrostem wydatków klientów i oczekuje, że wzrost przychodów będzie o 23% do 25% wyższy niż w 202 r.

Bank zwiększył swoje rezerwy na potencjalne niewykonanie zobowiązań. Rezerwa na straty kredytowe w wysokości 778 mln USD w kwartale stanowi wzrost o prawie 90% w stosunku do poprzedniego kwartału.