- Akcje zdają się nie przejawiać strachu przed dnem;

- Wyceny nadal są wysokie;

- S&P 500 może wymagać spadku poniżej 3200.

S&P 500 spadł o ponad 20% w ciągu roku i nie wykazuje jeszcze żadnych krytycznych oznak dna rynku, co sugeruje, że mogą nastąpić dalsze spadki. Nie rozwinęły się jeszcze podstawowe odczyty kapitulacji, które często towarzyszą poziomom dna, a niektóre z nich sugerują, że sprawy mogą się jeszcze pogorszyć zanim ulegną poprawie.

Co więcej, wycena indeksu pozostaje podwyższona, a szacunki zysków dopiero zaczęły się obniżać i mogą dalej spadać w miarę zbliżania się sezonu wyników. Dodatkowo, rozszerzają się spready wysokich rentowności, a miary zmienności pokazują, że nastroje inwestorów są zadowalające. Kiedy te poziomy wzrosną prawdopodobnie będziemy blisko dna.

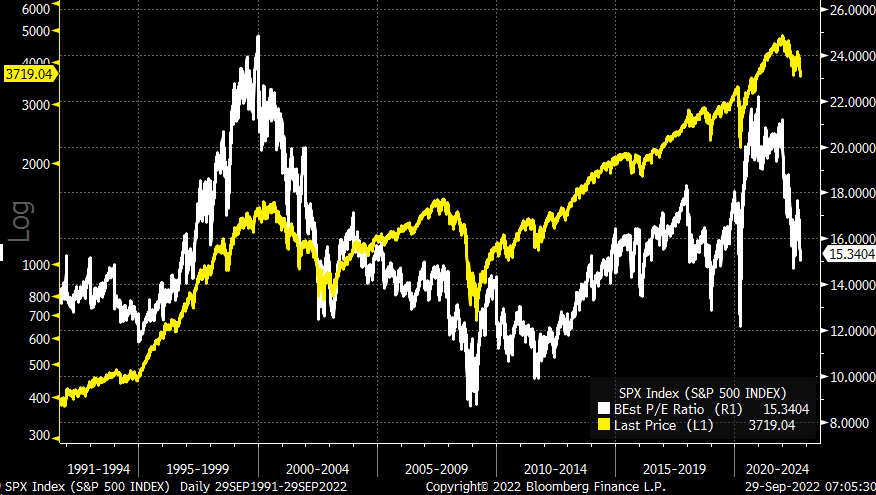

Wyceny są nadal zbyt wysokie

Nadrzędnym czynnikiem obniżającym kursy akcji są wyższe stopy procentowe i chociaż pojawiają się wczesne oznaki, że roczne (rok do roku) stopy inflacji bazowej mogły osiągnąć szczyt, to nie przejawiają ochoty na szybkie spadki; od kilku miesięcy wahają się w przedziale od 7% do 9%. To sprawia, że znalezienie dna na tym rynku jest o wiele trudniejsze, ponieważ nie wiemy, w jakim tempie spadnie inflacja, ani jak wysoko Fed będzie musiała podnieść stopy procentowe.

Jedną z rzeczy, która pomaga zdefiniować dno jest sytuacja, w której inwestorzy mogą powiedzieć, że akcje są zbyt tanie, aby je zignorować. Z wyjątkiem ożywienia po kryzysie finansowym w latach 2009–2010, dno S&P 500 było około 12 do 13 razy wyższe od rocznych prognoz zysków. Obecnie wartość indeksu wynosi około 15,3 razy szacowane zarobki na 2023 r., tj. 242,43 dol., co plasuje indeks w przedziale od 2910 do 3150. Ten niski mnożnik P/E może wystarczyć, aby uwzględnić dalszy spadek prognoz zysków w nadchodzącym miesiącu i zacząć przyciągać inwestorów wartościowych.

P/E S&P 500

Brak oznak niepokoju

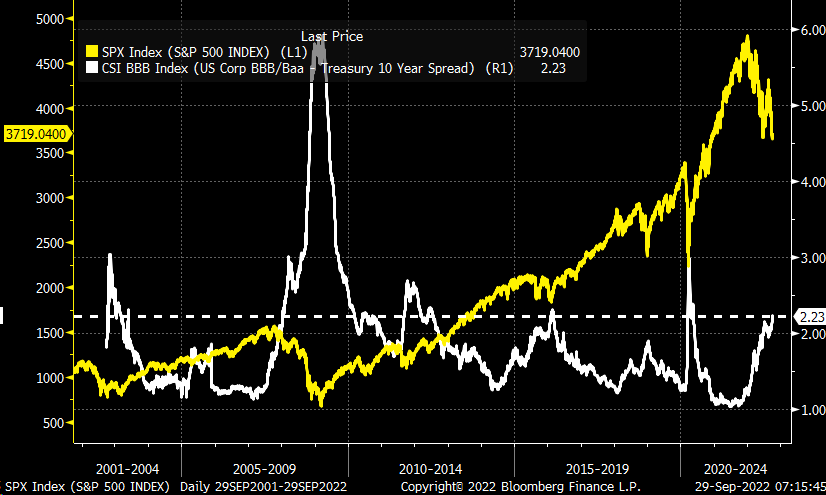

Ponadto, w tym momencie spread korporacyjnych BBB w stosunku do stopy 10-latek wciąż rośnie, nie osiągając jednocześnie wcześniejszych szczytów obserwowanych na dołkach rynkowych. Główne dna rynkowe w latach 2003, 2009, 2011, 2016 i 2020, spowodowały wzrost tego spreadu powyżej 2,3%. Wspomniany spread nie wzrósł powyżej 2,3% tylko w 2018 r. Biorąc pod uwagę rosnące stopy procentowe wydaje się mało prawdopodobne, że spread między obligacjami śmieciowymi a obligacjami skarbowymi nie osiągnie progu 2,3%.

Spread obligacji korporacyjnych/skarbowych vs. S&P 500

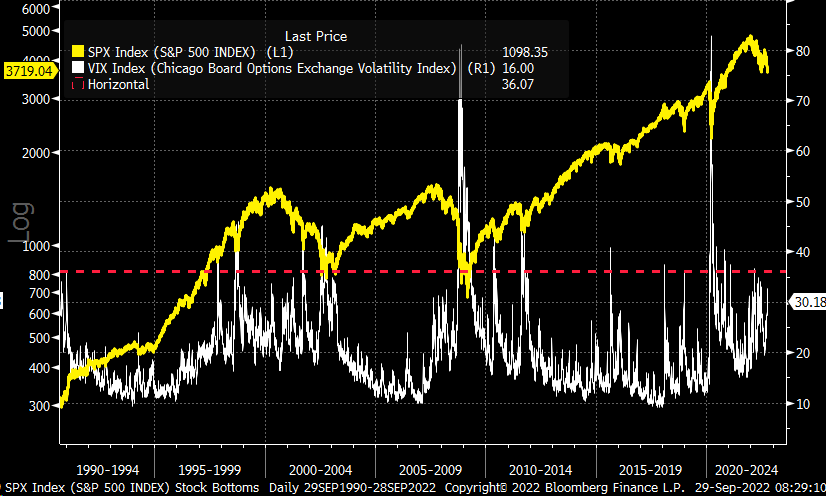

W tym momencie nie dostrzegliśmy, aby indeks VIX znacząco wzrósł. W ujęciu historycznym, kiedy VIX zamyka się powyżej 36 po bardzo ostrym ruchu w dół, mamy tendencję do rozpoczynania procesu sadowienia się na dnie; w tej chwili S&P 500 nadal tworzy niższe dołki, podczas, gdy VIX stworzył serię niższych szczytów.

VIX vs. S&P 500