- Oczekuje się, że S&P 500 utknie w węższym przedziale ze względu na ryzyka makroekonomiczne nawet, jeśli krótkoterminowa zmienność prawdopodobnie spadnie;

- W takim scenariuszu wybieranie akcji jest najlepszym i najbezpieczniejszym sposobem na osiągnięcie ponadprzeciętnych zysków w nadchodzących miesiącach;

- Applied Materials i Accenture mogą być zwycięzcami rynku w oparciu o ich kondycję finansową, niedoszacowanie i pozytywne trendy rynkowe.

W miarę, jak Fed zbliża się do ostatecznej podwyżki stóp w tym cyklu, inwestorzy coraz częściej zastanawiają się, czy rynek powróci do podobnego wzorca jak ten obserwowany po krachu COVID.

Jednakże, podczas gdy większa stabilność po stronie kosztu kapitału najprawdopodobniej doprowadzi do niższej krótkoterminowej zmienności - co zwykle jest pozytywne dla rynków - pozostaje zbyt wiele zagrożeń makroekonomicznych, aby rynki mogły rosnąć, jakby miało nie być jutra.

Jak napisałem na początku stycznia, ta zagadka sugeruje, że S&P 500 najprawdopodobniej utknie w węższym przedziale, do którego przyzwyczailiśmy się w ostatniej dekadzie. I chociaż ostatnie dane wskazują na (oczekiwaną) poprawę zarówno po stronie inflacji jak i odporności gospodarczej, nadal postrzegam 4 300-4 400 jako bardzo silny opór dla S&P 500 w ciągu najbliższych kilku miesięcy.

Moim zdaniem sytuacja w zakresie ryzyka spadków uległa jednak poprawie. Podczas, gdy sezon wyników ma dać nam dalsze wskazówki na temat aktualnej kondycji amerykańskich spółek, tylko bardzo negatywna niespodzianka sprowadziłaby nas poniżej poziomu 3 700-3 800.

W rzeczywistości, biorąc pod uwagę, że rynek już oczekuje recesji zysków (tj. dwóch kolejnych kwartałów ujemnego wzrostu zysków dla S&P 500), nie zdziwiłbym się gdyby ogólny obraz ponownie okazał się lepszy, niż oczekiwano, co powinno z kolei wystarczyć do utrzymania stabilnych cen w krótkim okresie.

Jak zauważyliśmy w grudniu i styczniu (czyli przed upadkiem SVB), jokerem na pokładzie jest sektor bankowy, zwłaszcza mniejsze i regionalne amerykańskie banki. Mimo, że sytuacja jest postrzegana przez ogólny rynek, jako stabilna, efekt opóźnienia związany ze zwiększoną zmiennością na rynku obligacji może nadal stanowić problem po wygaśnięciu Bankowego Programu Finansowania Terminowego (BTFP) Fed. Pozytywne jest jednak to, że ostatnie dane wskazują, iż liczba banków pożyczających od BTFP zmniejsza się z tygodnia na tydzień. Mimo to, inwestorzy chcący ocenić kierunek rynku powinni bacznie obserwować sytuację w sektorze.

Na tym tle widzę dwa sposoby na osiągnięcie ponadprzeciętnych zysków w ciągu najbliższych kilku miesięcy:

- Aktywny trading indeksami (ryzykowny). Ci, którzy chcą pokonać rynek mogą skorzystać z cytowanych powyżej silnych poziomów wsparcia i oporu, a także średnich kroczących i odpowiednio handlować po obu stronach rynku. Doradzam traderom, którzy wybierają taką drogę, aby zabezpieczali swoje pozycje zgodnie z ich aktywną oceną ogólnego ryzyka makroekonomicznego (tj. nigdy nie pozycjonujcie się w 100% byczo lub w 100% niedźwiedzio. Zamiast tego działajcie gdziekolwiek pomiędzy 90%-10%, a 60%-40%).

- Wybieranie akcji (mniej ryzykowne). Chociaż wydaje się, że ogólny rynek pozostanie w pewnym zakresie, to samo nie dotyczy poszczególnych akcji. Dlatego inwestorzy chcący pokonać rynek powinni bacznie obserwować fundamentalne aspekty spółek i odpowiednio podejmować decyzje. InvestingPro jest obecnie najlepszym narzędziem na rynku do tego celu, ponieważ zapewnia wszystkie informacje potrzebne do podejmowania lepszych i dobrze finansowanych decyzji, które z dużym prawdopodobieństwem przebiją rynek w nadchodzących miesiącach.

W oparciu o dane InvestingPro oto dwie akcje, które niedawno nabyłem i które uważam za zwycięzców rynku w tym roku:

1. Applied Materials

Po niemal 35% spadku w zeszłym roku (za pośrednictwem wiodącego ETF w sektorze SMH) półprzewodniki gwałtownie odbiły się w tym roku osiągając wzrost wynoszący prawie 25% YTD. Powodów jest kilka, ale podstawowe obejmują odrodzenie szeroko rozumianej technologii, ponieważ inwestorzy przychylnie patrzą na akcje, które zostały niesprawiedliwie ukarane podczas ubiegłorocznej wyprzedaży; ponowne otwarcie chińskiej gospodarki oraz spadek oczekiwań, co do głębokości prawdopodobnej globalnej recesji mającej nastąpić jeszcze w tym roku.

Co więcej, w miarę jak Chiny coraz częściej powtarzają groźby inwazji na Tajwan - jednego z największych na świecie producentów półprzewodników - inwestorzy stopniowo odpływają do konkurentów z USA. Taki argument wysunął Warren Buffett, gdy sprzedawał udziały w tajwańskiej firmie Taiwan Semiconductor Manufacturing (NYSE:TSM) w zeszłym tygodniu.

Na tym tle firma Applied Materials z siedzibą w Santa Clara w Kalifornii (NASDAQ:AMAT) jest doskonałą opcją. Według InvestingPro, ten wiodący dostawca sprzętu produkcyjnego, usług i oprogramowania dla przemysłu półprzewodników oraz wyświetlaczy i branż pokrewnych, ma kilka argumentów, które powinny napędzać wzrost jego akcji w średnim okresie. Obejmują one:

- Agresywny wykup akcji przez zarząd;

- Przepływy pieniężne, które mogą w wystarczającym stopniu pokryć płatności odsetek;

- Duży wzrost ceny w ciągu ostatnich sześciu miesięcy.

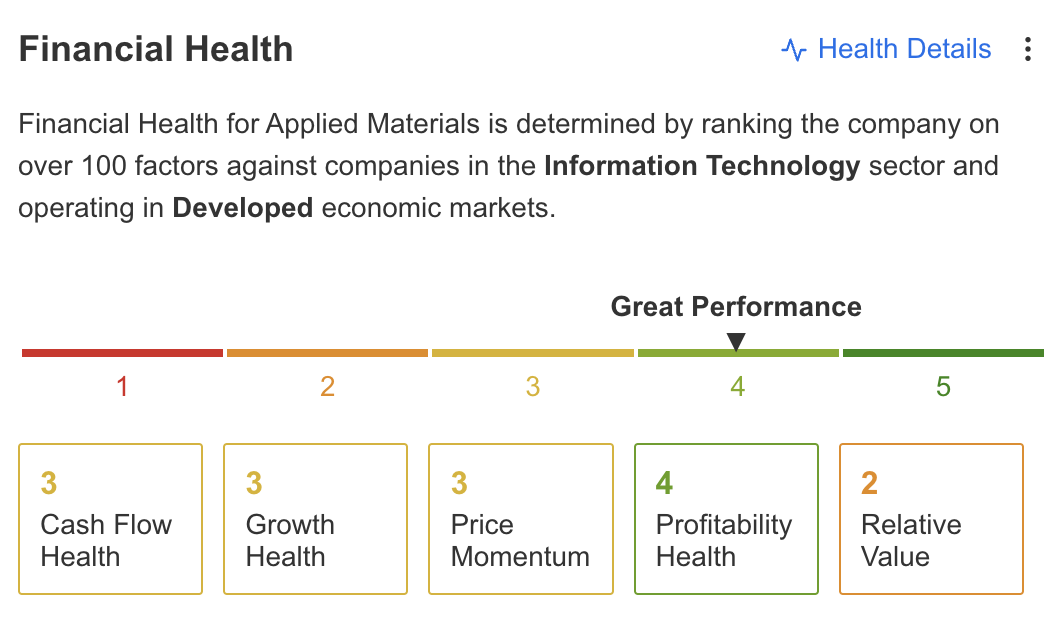

Według InvestingPro AMAT ma również świetny wynik finansowy.

Źródło: InvestingPro

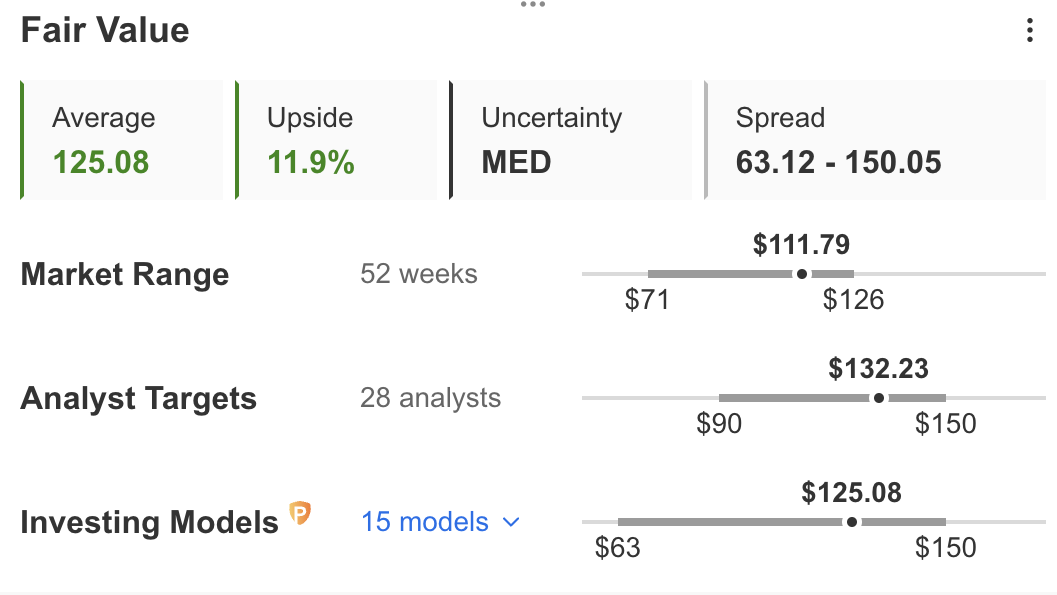

Firma, która działa w trzech segmentach – Semiconductor Systems, Applied Global Services i Display oraz Adjacent Markets – jest również znacznie niedoszacowana, zgodnie z modelami ilościowymi w InvestingPro i może odnotować wzrost o około 12% w ciągu najbliższych 12 miesięcy do swojej wartości godziwej 125,08 USD/akcję.

Źródło: InvestingPro

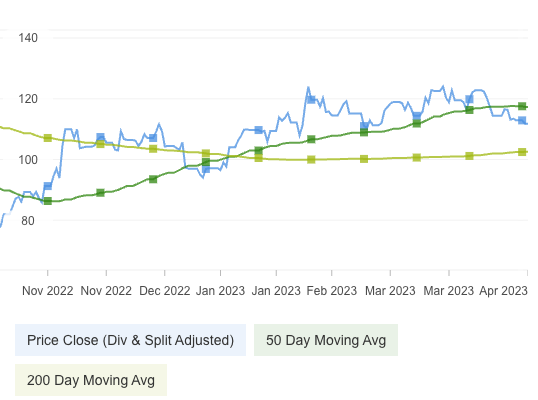

Z technicznego punktu widzenia, AMAT jest nadal notowana poniżej swojej 50-dniowej średniej ruchomej, a wybicie powyżej najprawdopodobniej spowodowałoby gwałtowny wzrost kursu akcji.

Źródło: InvestingPro

W dniu 18 maja firma przedstawi wyniki finansowe za miesiąc, więc prawdopodobnie utrzyma dobrą passę, przynajmniej do tego czasu.

2. Accenture

Chociaż nie postrzegam Accenture (NYSE:ACN), jako nowej Tesli (NASDAQ:TSLA) (przynajmniej nie w perspektywie krótkoterminowej). Ten profesjonalista z Dublina w Irlandii, specjalizujący się w usługach i HR ma wszystko, czego potrzeba, aby bezpiecznie wyprzedzać rynek przez kilka najbliższych miesięcy.

Oprócz obecnego trendu rynkowego wskazującego na odrodzenie akcji spółek wzrostowych w miarę stopniowego obniżania się inflacji, wciąż odporny rynek pracy w USA jest również głównym motorem napędowym dla Accenture, utrzymując na wyraźnie wysokim poziomie popyt na usługi firmy.

To główny powód, dla którego w przeciwieństwie do ogólnego rynku akcji w USA, Accenture ma odnotować solidny wzrost zysków, gdy opublikuje swoje wyniki finansowe w czerwcu. Podczas, gdy analitycy obniżyli oczekiwania dotyczące zysków firmy o 7% w ciągu ostatnich 12 miesięcy, EPS ACN ma nadal wynieść 2,98, tj. być znacznie wyższy niż 2,39 z poprzedniego kwartału.

Źródło: InvestingPro

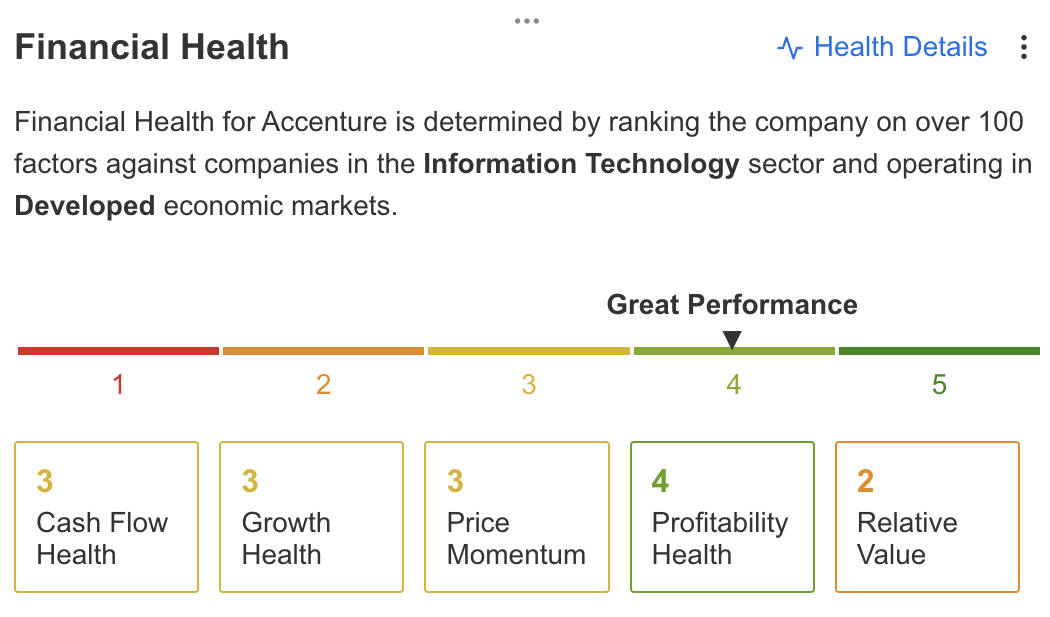

Według InvestingPro to również, dlatego ACN ma doskonałą ocenę kondycji finansowej.

Źródło: InvestingPro

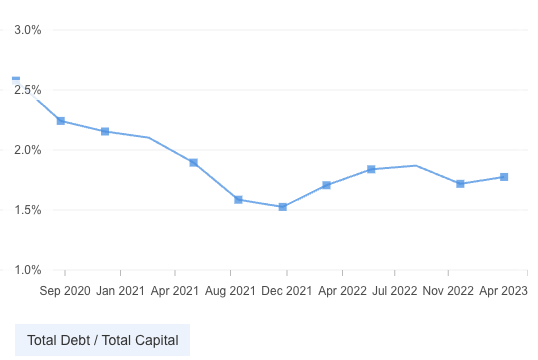

Co więcej, solidny bilans firmy stawia ją w idealnej pozycji, aby skorzystać na trendzie sztucznej inteligencji bez nadmiernego narażania się na większe ryzyko sektorowe takie, jak wyższe koszty kapitałowe, ponieważ jej przepływy pieniężne mogą w wystarczającym stopniu pokryć płatności odsetkowe. Jak graficznie demonstruje InvestingPro, zadłużenie i dźwignia finansowa Accenture są nadal na solidnych poziomach, dzięki czemu firma jest bardziej odporna, niż jej konkurenci w tych trudnych czasach.

Źródło: InvestingPro

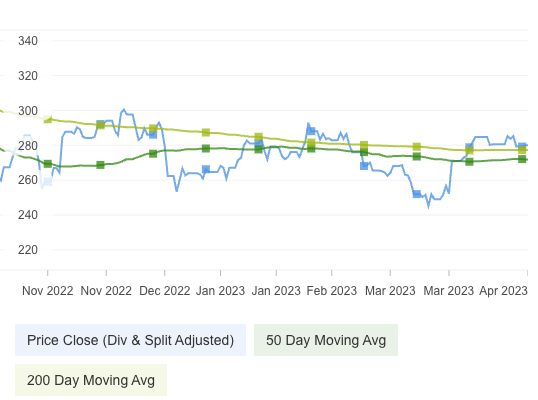

Od strony technicznej, ACN jest notowana nieco powyżej swojej 50-dniowej średniej ruchomej. Krótki ruch poniżej tego poziomu może sygnalizować okazję do zakupu, więc uważajcie na poziomy 275-270 USD.

Źródło: InvestingPro

Zastrzeżenie: Posiadam długie pozycje na obu akcjach wymienionych w tym artykule oraz kilka krótkich pozycji na Nasdaq Composite, aby zabezpieczyć się przed ryzykiem zmienności.