Investing.com - Podczas gdy wzrosty na rynkach w ostatnich tygodniach dały inwestorom nową nadzieję, analitycy Morgan Stanley (NYSE:MS) postanowili schłodzić entuzjazm. Ostrzegli w niedawnej nocie, że cykliczne spowolnienie w globalnym sektorze technologicznym jest niemal pewne już w przyszłym roku.

Nasz bazowy scenariusz zakłada, że cykliczne spowolnienie jest praktycznie pewne w 2025 r. - napisali analitycy, dodając, że będzie ono spowodowane "prawdopodobnym odwróceniem" tempa zmian wzrostu przychodów oraz napiętymi warunkami podaży i popytu.

Niektóre segmenty technologiczne - takie jak materiały półprzewodnikowe i łańcuch dostaw sztucznej inteligencji - mogą być najbardziej dotknięte ze względu na większą zmienność cen i dźwignię operacyjną - powiedział bank.

Specjaliści dodali, że skutki powinny być odczuwalne we wszystkich sektorach branży technologicznej.

W szczególności, analitycy Morgan Stanley są zdania, że branża półprzewodników znajduje się na końcu cyklu, przypominając, że chipy skorzystały na boomie sztucznej inteligencji. Dodają jednak, że kolejny etap handlu sztuczną inteligencją "może nie być tak prosty".

Kluczowym pytaniem jest to, jak popyt na sztuczną inteligencję będzie ewoluował w latach 2025-26, ponieważ nikt nie kwestionuje oczywistego krótkoterminowego popytu na [procesory graficzne] - dodają.

Pomimo obecnego niedoboru chipów komputerowych AI, musimy pamiętać, że nie jest to pociąg, który będzie jechał wiecznie - chipy AI w końcu dogonią popyt, staną się cykliczne i trudniej będzie utrzymać obecne tempo wzrostu – czytamy w notatce Morgan Stanley. Bank spodziewa się, że wzrost przychodów zacznie zwalniać do 2025 roku.

Naszym zdaniem zawsze lepiej jest unikać przepłacania za akcje pod koniec cyklu, nawet, jeśli nie pozwala nam to określić dokładnego czasu szczytu. Gdy szczyt minie, cykl staje się identyczny jak wszystkie inne - podsumowano w raporcie.

Aby przygotować się na takie spadki koniunktury technologicznej, Morgan Stanley zaleca wybieranie akcji wysokiej jakości z silnymi wolnymi przepływami pieniężnymi, a także akcji, które są tanio wyceniane.

Jak radzić sobie ze spadkiem akcji spółek technologicznych?

Innymi słowy, w nadchodzących miesiącach nie wystarczy już po prostu polegać na dużych akcjach technologicznych, aby osiągnąć lepsze wyniki rynkowe, a więcej uwagi trzeba będzie poświęcić szczegółom finansowym, aby znaleźć najlepsze akcje do kupienia.

Dla inwestorów, którzy nie mają czasu, chęci lub umiejętności do wykonania tej pracy, sztuczna inteligencja oferuje obecnie szczególnie istotne rozwiązanie, będąc w stanie analizować ogromne masy danych i odnosić je do historii giełdowej w celu projektowania stale aktualizowanych modeli predykcyjnych.

Dokładnie to robi AI ProPicks InvestingPro, z 6 portfelami poddawanymi comiesięcznej ponownej ocenie. Wśród nich znajdziemy strategię „Akcje o najwyższej wartości”, która jest szczególnie dobrze dostosowana do obecnej rotacji rynkowej. W strategii tej akcje technologiczne oddają pola akcjom wartościowym.

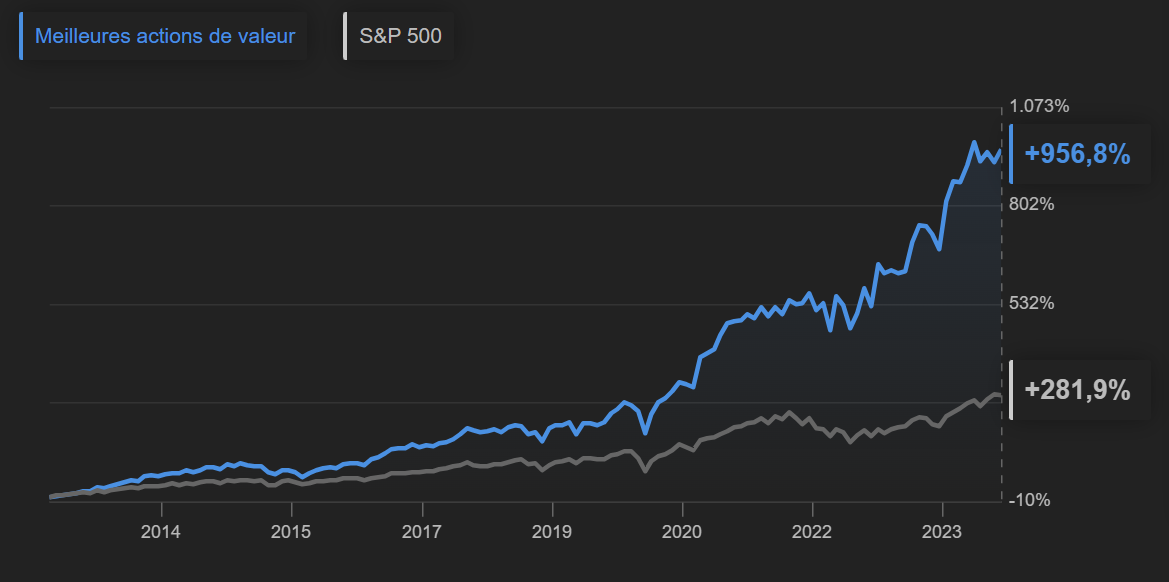

Strategia ta charakteryzuje się długoterminowymi wynikami na poziomie 956,8%, co daje średni roczny zwrot w wysokości 22,6%.

Co więcej, AI ProPicks odniosła ostatnio kilka spektakularnych sukcesów, umożliwiając subskrybentom InvestingPro maksymalne wykorzystanie rotacji.

Kilka akcji rekomendowanych przez AI ProPicks podczas sezonu wyników w rzeczywistości eksplodowało w porównaniu z ich publikacjami, demonstrując moc predykcyjną modeli InvestingPro.

Poniżej kilka przykładów

- Charter Communications (NASDAQ:CHTR): +19,72%* po wynikach;

- Eli Lilly and Company (NYSE:LLY) (NYSE:LLY): +15,48%* po wynikach;

- Expedia: +14,80%* po wynikach;

- F5 Networks: +14%* po wynikach;

- Pool Corporation: +13,64%* po wynikach;

- Molina Healthcare: +12,99%* po wynikach;

- PayPal (NASDAQ:PYPL) (NASDAQ: PYPL) Holdings: +11,60%* po wynikach;

- Enphase Energy: +11,60%* po wynikach;

- Frontdoor: +11,50%* po wynikach;

- YETI Holdings: +10,60%* po wynikach.

(Prezentowane wyniki dotyczą dwóch dni tradingowych następujących po publikacji wyników).

Jednak rynki poruszają się szybko i są coraz bardziej niepewne. Podczas gdy niektóre z tych akcji mogą nadal osiągać lepsze wyniki, inne mogą wyczerpać swój potencjał wzrostu.

Jeśli jesteś subskrybentem InvestingPro, możesz łatwo uzyskać wstępną odpowiedź, sprawdzając, czy akcje te zostały utrzymane w strategiach ProPicks w sierpniu. Aktualizacja na początku września potwierdzi, które z nich są najlepszymi okazjami na jesień!

Jeśli nie jesteś jeszcze subskrybentem InvestingPro, nadszedł czas, aby zadać sobie pytanie, czy możesz sobie pozwolić na obejście się bez takiego narzędzia w obliczu głębokich zmian zachodzących obecnie na światowych rynkach.

A biorąc pod uwagę, że letnia wyprzedaż oznacza, że możesz cieszyć się nim już od 35,99 zł miesięcznie jeszcze przez kilka dni, odpowiedź wydaje się oczywista!