Investing.com - Tydzień Czarnego Piątku kończy się pozytywnie dla amerykańskich rynków. Nasdaq 100, S&P 500, Dow Jones i Russell 2000 rosły podbudowane perspektywą zwrotu Fed, który miałby nastąpić podczas kolejnego posiedzenia zaplanowanego na 14 grudnia. Ruch ten miałby nastąpić po publikacji najnowszych danych dotyczących październikowej inflacji i kwartalnych wynikach detalistów.

Notowania w 2022 roku charakteryzują się jednak bolesnym obniżeniem wycen, a Goldman Sachs (NYSE:GS) tłumi entuzjazm również na przyszły - 2023 rok. W swoim raporcie analitycy ostrzegają, iż w nadchodzącym roku trend wśród akcji będzie stał pod znakiem „braku zysku na akcję (EPS), co będzie odpowiadało zerowemu wzrostowi na S&P 500”.

Model wyceny tego banku inwestycyjnego przewiduje niezmieniony wskaźnik P/E na poziomie 17x oraz benchmarkowy S&P 500 na poziomie 4 000 punktów.

Nerwy ze stali potrzebne również w 2023 roku

„Koszt pieniądza nie jest już zerowy” - twierdzą ludzie od Goldmana. Średni ważony koszt kapitału (WACC) dla amerykańskich korporacji na koniec 2021 roku był blisko „historycznego dna”; po podwyżkach Fed próbującej powstrzymać inflację, WACC wzrósł o 200 punktów bazowych do 6%, tj. „najwyższego poziomu od dekady i największego wzrostu, rok do roku, od 40 lat”.

W 2023 roku, koszt kapitału pozostanie zbliżony do obecnych poziomów, więc bank spodziewa się „mniejszego bólu, ale też braku zysków”.

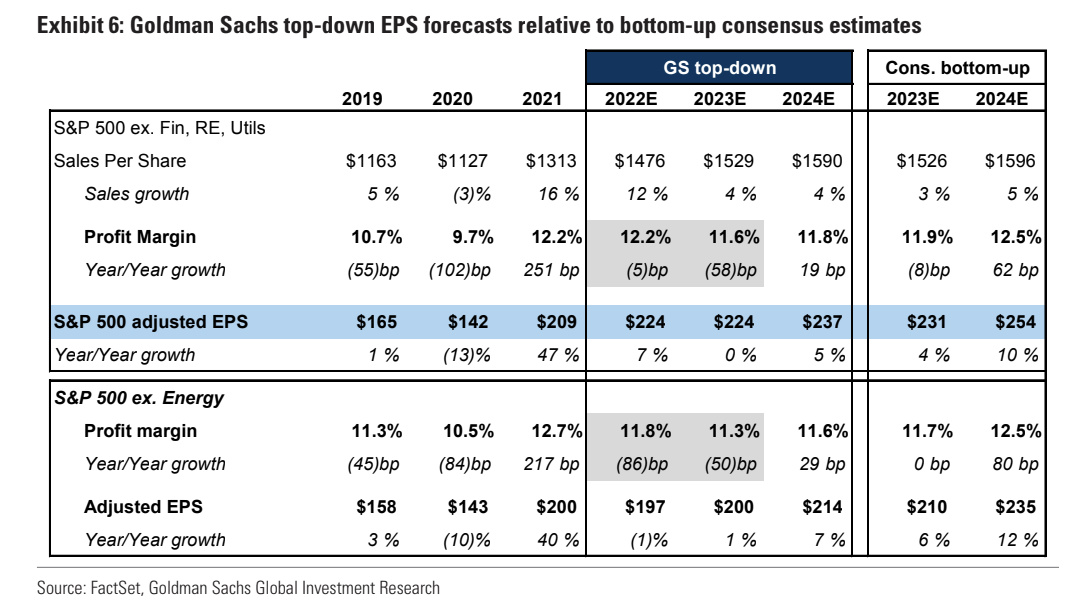

W notatce napisano: „Nasze prognozy bazowe sugerują miękkie lądowanie gospodarki USA. Według naszych szacunków w 2023 roku, EPS S&P 500 będzie oscylował wokół 224 dolarów, a indeks osiągnie 4 000 (+1%) przy niezmienionym wskaźniku P/E na poziomie 17x, lokując go 74 percentyli względem historycznych wykresów”.

W krótkim okresie inwestorzy będą musieli się przygotować na mocne turbulencje; Według banku, wartość docelowa dla benchmarku Wall Street ma wynieść 3 600 w ciągu trzech miesięcy (-9%) i 3 900 punktów w perspektywie sześciomiesięcznej ze względu na możliwy koniec cyklu zacieśniania Fed.

Drugi scenariusz zakładający recesję z twardym lądowaniem spowodowanym przez bank centralny jest nadal „realnym ryzykiem”. Zakładając „umiarkowany spadek” realnego PKB, EPS indeksu spadłby 11% do 200 dol. przy 14-krotności P/E; w przypadku długiej recesji mógłby spaść nawet 21% i osiągnąć 3 150.

Strategie inwestycyjne

Połączenie zerowej stopy zwrotu w bazowym scenariuszu Goldman Sachs i dużego spadku w przypadku recesji, nakazuje inwestorom zachowanie ostrożności.

Bank przedstawia kilka rekomendacji najlepszych ekspozycji:

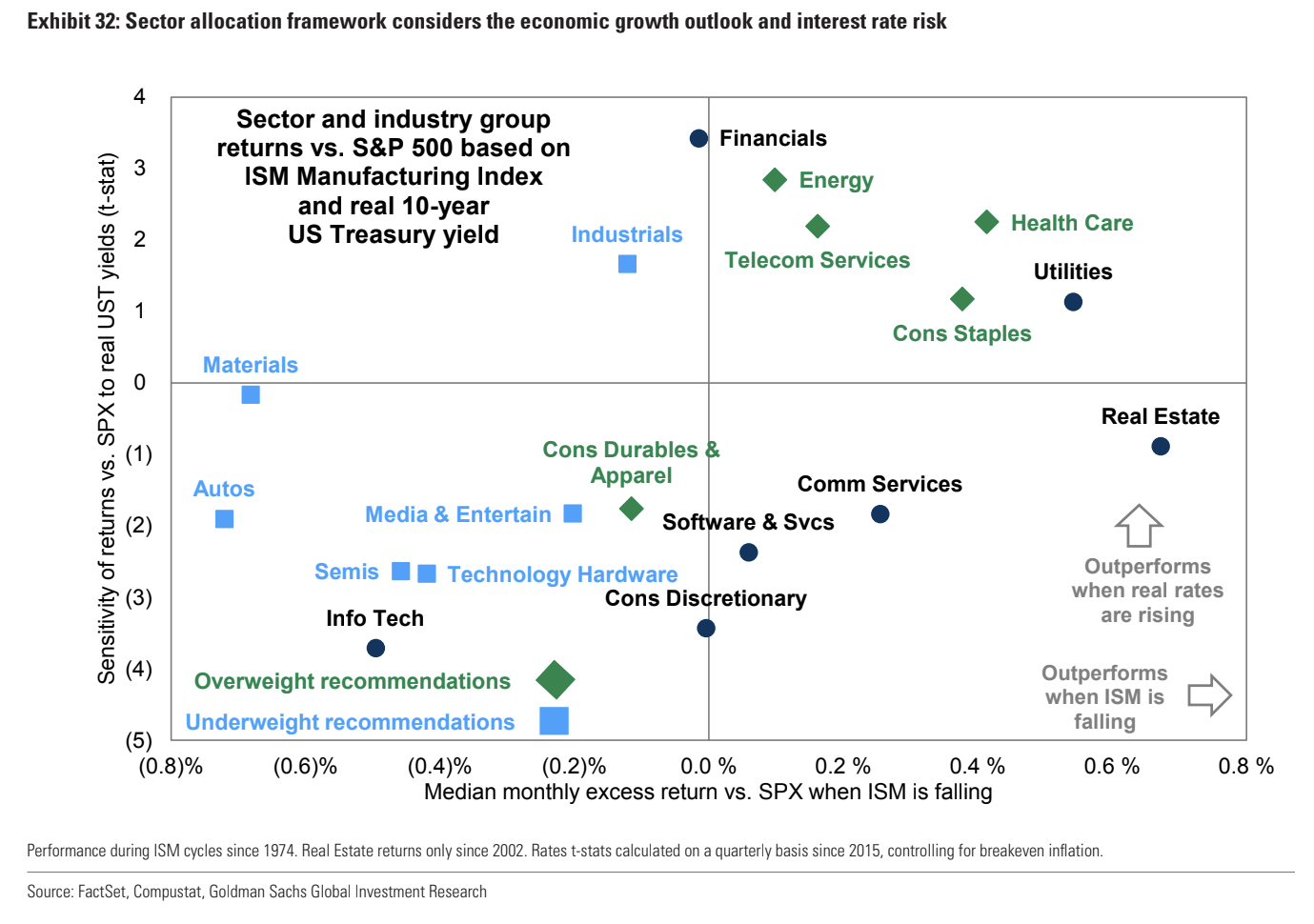

- Posiadaj sektory defensywne niskiego ryzyka (ochrona zdrowia, podstawowe dobra konsumpcyjne i energia);

- Trzymaj lewarowane papiery wartościowe dla spowolnienia inflacji;

- Unikaj długoterminowych nierentownych akcji;

- Skoncentruj się na firmach z dużymi marżami zysku;

- Unikaj akcji o wrażliwych marżach, wyeksponowanych na indeksy wydatków i konsumpcji.

Autor: A.A.