Investing.com – Spółka Amazon (NASDAQ:AMZN) ogłosiła swoje Prime Big Deal Days na 8 i 9 października – prapoczątek sezonu świątecznego. To wydarzenie sprzedażowe, które zadebiutowało w zeszłym roku obok tradycyjnego Prime Day w lipcu i Czarnego Piątku w listopadzie, stało się stałym punktem programu. Chociaż Amazon nie podaje dokładnych liczb, wiadomo, że każde z tych wydarzeń bije poprzednie rekordy sprzedaży. Gigant e-commerce stale rozszerza korzyści płynące z członkostwa Prime, ostatnio o bezpłatne członkostwo w Grubhub+. Częściowo rekompensuje to ostatnio dodane reklamy na Prime Video - zmianę, która początkowo wywołała mieszane reakcje wśród użytkowników.

Kolejną oznaką pionierskiej roli Amazona w zakresie technologii i doświadczenia klienta jest wykorzystanie Rufusa, asystenta zakupów opartego na sztucznej inteligencji. Chociaż technologia ta nie jest jeszcze w pełni rozwinięta - Rufus często zawodzi, zwłaszcza w przypadku bardziej złożonych zapytań, takich jak rekomendacje oper - Amazon po raz kolejny pokazuje, w jaki sposób wprowadza innowacyjną technologię do swoich usług. W ujęciu historycznym, firma ma zdolność doskonalenia takich narzędzi i wyznaczania nowych standardów.

Solidne wyniki finansowe i wzrost marży

Amazon imponuje nie tylko swoją innowacyjnością, ale także zdolnością do regularnego przekraczania oczekiwań wobec spółki. W drugim kwartale 2024 r. firma osiągnęła zysk operacyjny w wysokości 14,7 mld dolarów, co przekroczyło górną granicę jej własnych prognoz. Zysk operacyjny niemal się podwoił, chociaż sprzedaż wzrosła "tylko" o 10%. Szczególnie cieszy silny wzrost sprzedaży usług o 15%, podczas gdy sprzedaż produktów wzrosła tylko o 4%. Ta mieszanka wysokomarżowych usług i optymalizacja struktury kosztów doprowadziły do wzrostu marży o 4,2% do 9,9%.

Amazon Web Services (AWS), czyli motor wzrostu

Dział AWS nadal zasługuje na szczególną uwagę. Skorygowana walutowo sprzedaż wzrosła tutaj o 19%, co stanowi znaczący wzrost po spowolnieniu w ostatnich kwartałach. Główny czynnik wzrostu? Firmy, które odłożyły swoje inwestycje technologiczne z powodu problemów z finansowaniem, teraz wracają i koncentrują się na migracji do chmury. Co szczególnie interesujące: Amazon szacuje, że 90% globalnych wydatków na IT jest nadal wydawanych na infrastrukturę lokalną. Potencjał wzrostu dla AWS pozostaje, zatem ogromny. Ponadto, marża operacyjna w tym segmencie wzrosła o 11 punktów procentowych do 35,5% - AWS jest i pozostaje centrum rentowności firmy.

Handel detaliczny, czyli silna pozycja pomimo wyzwań

Amazon był również w stanie zaimponować w branży detalicznej, pomimo ogólnie trudnego otoczenia rynkowego. Sprzedaż w segmencie detalicznym (w tym działalność firm zewnętrznych) wzrosła, o 7%, co jest zachęcające, biorąc pod uwagę ogólny trend spadkowy w sektorze detalicznym. Liczba sprzedanych jednostek wzrosła, o 11%, ale średnia cena sprzedaży spadła - znak, że klienci koncentrują się na tańszych produktach i promocjach. Amazon nadal optymalizuje szybkość dostaw i koszty, co znajduje odzwierciedlenie w wyższej o 1,8% marży brutto i lepszym o 2,4% wskaźniku kosztów administracyjnych.

Przepływy pieniężne i alokacja kapitału, czyli skupienie na wzroście

Amazon wygenerował przepływy pieniężne z działalności operacyjnej w wysokości 25,3 miliarda dolarów w ostatnim kwartale, z czego tylko niecałe 8 miliardów dolarów pozostało, jako wolne przepływy pieniężne po wyższych inwestycjach. Firma nadal intensywnie inwestuje w swoją infrastrukturę, przeznaczając około 10 procent sprzedaży na projekty kapitałowe. Interesujący jest również nowy priorytet Amazona, a jest nim redukcja zadłużenia. Firma planuje spłacić 25 miliardów dolarów długu do końca roku - ruch ten zwiększy stabilność finansową i zapewni firmie większą elastyczność w zakresie przyszłych inwestycji.

Wycena i perspektywy, czyli nadal jest miejsce na poprawę

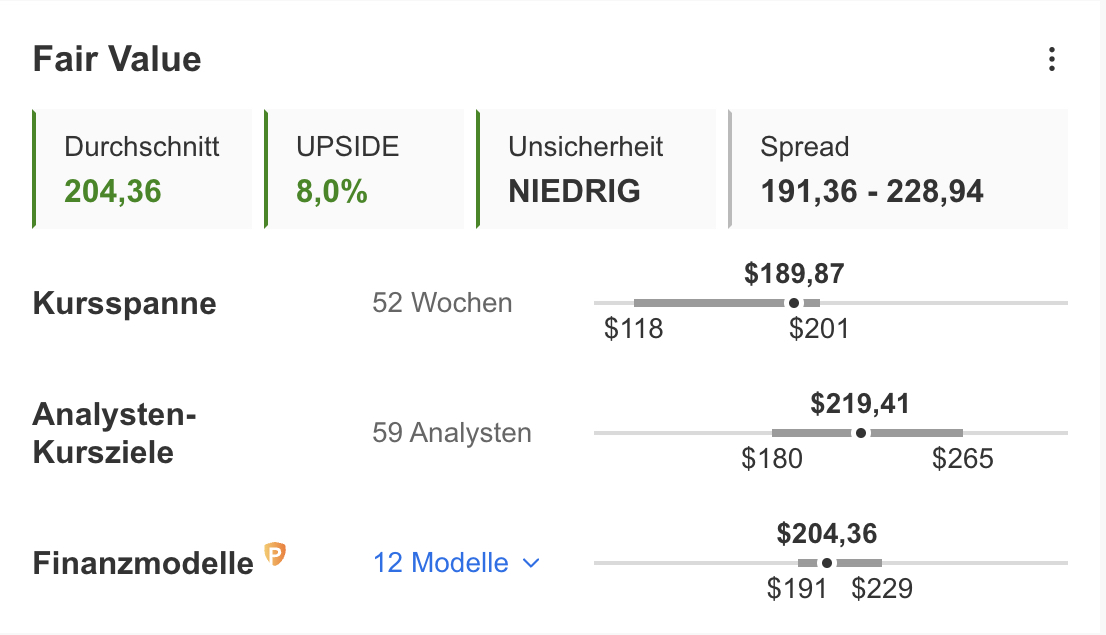

Nasze szacunki, oparte na danych z InvestingPro, wskazują na potencjał wzrostu, o 8%, co mogłoby podnieść cenę akcji z obecnego poziomu 189,87 USD do 204,36 USD.

Źródło: InvestingPro

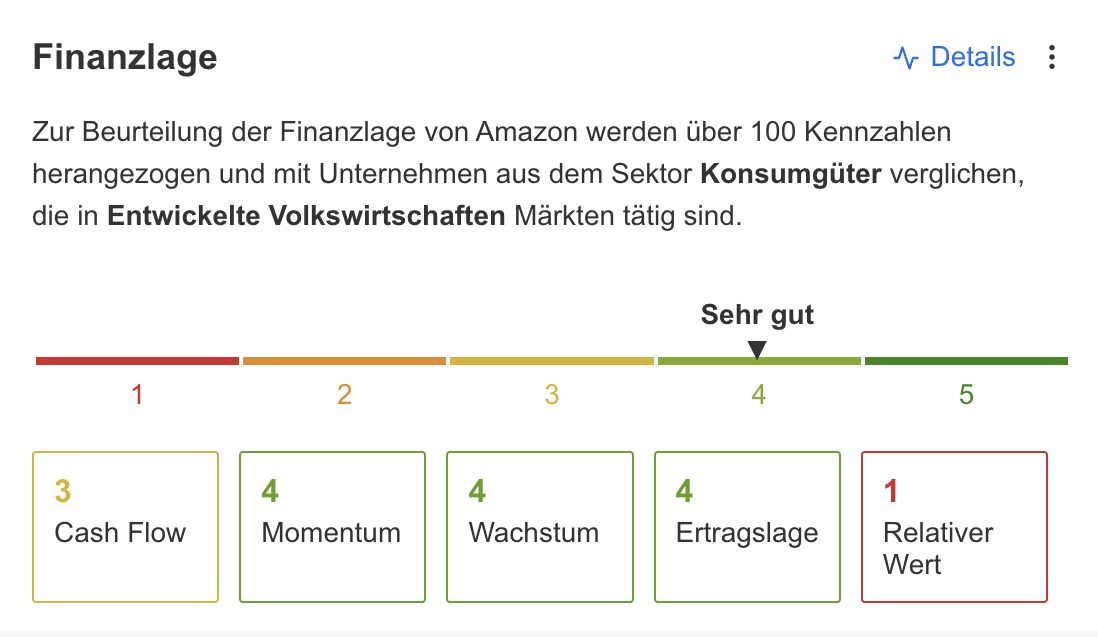

Wskaźnik jakości InvestingPro daje spółce Amazon ocenę 4 na 5 w oparciu o przepływy pieniężne, wzrost, dynamikę i rentowność - kolejny znak siły finansowej firmy.

Źródło: InvestingPro

Amazon nadal oferuje potencjał dla inwestorów długoterminowych. Pomimo obecnego poziomu cen akcji, istnieje wiele powodów do optymizmu, biorąc pod uwagę rozwój AWS i ciągłą ekspansję ekosystemu Prime. Jeśli chcesz zagłębić się w analizę, InvestingPro może być cennym źródłem, które pomoże Ci podjąć właściwe decyzje inwestycyjne.

Wniosek: Amazon to nadal historia silnego wzrostu

Amazon po raz kolejny demonstruje, dlaczego pozostaje jedną z odnoszących największe sukcesy firm na świecie. Połączenie ciągłego wzrostu, rosnących marż i strategicznych inwestycji nadal sprawia, że spółka jest atrakcyjnym wyborem dla inwestorów. W szczególności Prime Big Deal Days powinny jeszcze bardziej zwiększyć sprzedaż i umocnić pozycję rynkową firmy. Dzięki silnemu naciskowi na redukcję zadłużenia i ciągłym innowacjom - pomimo drobnych niepowodzeń, takich jak Rufus - Amazon pozostaje akcją, która może nadal przewyższać rynek.