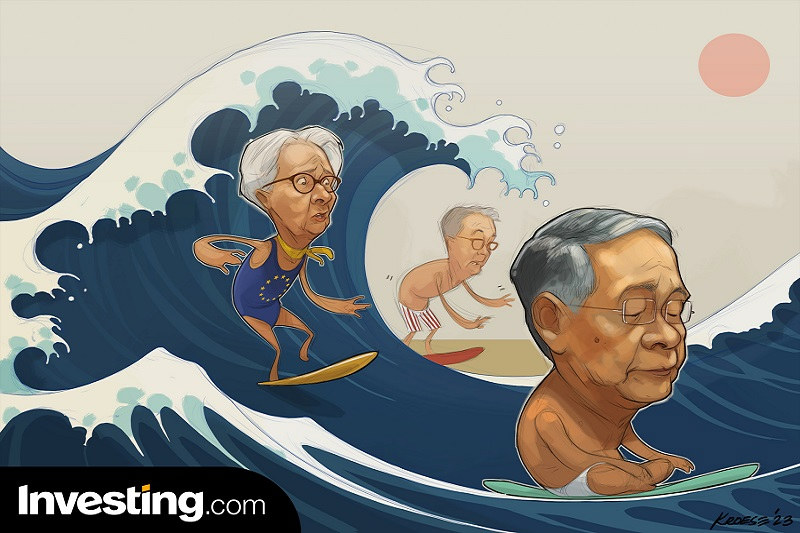

Investing.com -- Pewien bankier centralny i największy wyznawca Zen może w końcu powiedzieć, że ten się śmieje, kto się śmieje ostatni.

Niewzruszony Haruhiko Kuroda wydaje się prawie pewny, że opuści stanowisko prezesa Banku Japonii w ciągu dwóch miesięcy bez podnoszenia stóp procentowych lub innej formy zacieśniania polityki pieniężnej, gdy podczas spotkania politycznego w tym tygodniu powrócił do niezłomnie gołębiego podejścia.

Bank Japonii przeciwstawił się powszechnym oczekiwaniom, że złagodzi kontrolę nad długoterminowymi stopami procentowymi w Japonii utrzymując oficjalną docelową stopę rentowności 10-letnich obligacji rządowych na poziomie 0% i przedziałach tolerancji na poziomie 0,5% w obie strony. BoJ to unikat w skali światowej; w czasie, gdy inflacja osiągnęła najwyższy poziom od 40 lat, jego oficjalna krótkoterminowa stopa procentowa pozostała poniżej 0%.

Decyzje były szokiem dla rynków finansowych, które zakładały, że BoJ zostanie zmuszony do zaostrzenia polityki przez gwałtowny wzrost cen importowych i załamanie się jena. Poszerzenie przedziałów tolerancji z 25 punktów bazowych po obu stronach 0% na grudniowym spotkaniu było postrzegane, jako pierwsze pęknięcia w tamie, przez którą miał wlać się niepowstrzymany strumień kapitału spekulacyjnego, rujnując strategię BoJ.

Może się to jeszcze wydarzyć, ale po kilku alarmująco słabych danych ekonomicznych ze Stanów Zjednoczonych w tym tygodniu, które osłabiły dolara i rynek amerykańskich obligacji skarbowych, wydaje się mało prawdopodobne, aby stało się to zanim Kuroda dostanie płaszcz i kapelusz.

W końcu nie trzeba wierzyć w zaostrzenie polityki BoJ, aby być bykiem jena. Ten sam cel osiąga się, gdy bank centralny USA staje się bardziej gołębi. Wystarczy, że krzywa forward dla kursu dolara spłaszczy się, a następnie zacznie opadać.

Najważniejsze jest to, że różnica kursów między dwiema walutami zmniejsza się i tak właśnie się dzieje od października, kiedy notowania USD/JPY osiągnęły 32-letnie maksimum na poziomie niemal 152; spread między stopami japońskich i amerykańskich 10-latek spadł o około 80 punktów bazowych powodując spadek kursu USD/JPY do nieco, ponad 128, czyli najniższego poziomu od ośmiu miesięcy.

Francesco Pesole, strateg walutowy w ING powiedział, że dostrzega ryzyko dalszego spadku dolara niezależnie od tego, jak gołębi pozostaje BoJ.

Grozi to zrujnowaniem nadziei BoJ, że słaby jen wygeneruje wystarczającą inflację, aby raz na zawsze wypędzić japońskie demony deflacji zmuszając firmy do podnoszenia płac w celu uspokojenia siły roboczej.

Nowe prognozy Banku opublikowane w tym tygodniu nie odzwierciedlają takiego przekonania. Instytucja ta oczekuje, że inflacja spadnie z około 3% w bieżącym roku podatkowym do poniżej 2% w roku do marca 2024 r., a rok później pozostanie poniżej tego poziomu. I znowuż, nietypowo wśród światowych banków centralnych prognozy te są poniżej długoterminowej definicji stabilnych cen tychże banków.

W związku z tym było nieuniknione, że bank powinien potwierdzić swoje zaangażowanie w skup obligacji w celu reflacji gospodarki mówiąc, że będzie "kontynuował rozszerzanie bazy monetarnej, dopóki roczna stopa wzrostu w obserwowanym CPI (wszystkie pozycje bez świeżej żywności) przekroczy 2 proc. i stabilnie utrzyma się powyżej celu”.

Jedyną nadzieją, jaką BoJ pozwolił sobie wyrazić było to, że ryzyko dla jego prognoz jest zbyt wypaczone w górę; ponowne otwarcie się w tym roku Chin powinno wspierać sektor zewnętrzny zarówno poprzez eksport maszyn, jak i import turystów, z których wszystkie powinny mieć tendencję by sprawić, że Japan Inc. będzie mniej neurotyczna w kwestii podnoszenia płac. Japoński rynek pracy jest i pozostanie napięty, a oczekiwania inflacyjne wzrosły.

Jednakże, Japonia już nie raz widziała światełko w tunelu na tym froncie, a sceptycy będą mieli prawo żądać więcej dowodów zanim kupią jakąkolwiek historię "nowego paradygmatu". Ponieważ wydaje się, że globalna inflacja osiągnęła szczyt kilka miesięcy temu, największe pojedyncze wsparcie dla japońskich wysiłków reflacyjnych słabnie. Kuroda może być ostatnim i najbardziej niechętnym członkiem "Team Transitory”, jeśli chodzi o bankowość centralną, ale z każdym dniem rosną szanse, że zanim Japonia odważy się podnieść stopy procentowe zapotrzebowanie na taki ruch być może już przeminęło.

Autor: G.S.