- W kalendarzu makroekonomicznym oprócz posiedzenia Fed znajduje się również decyzja Banku Kanady (16:00) oraz dane z amerykańskiego rynku nieruchomości oraz o zapasach ropy naftowej

- FOMC podsumuje swoje dwudniowe posiedzenie o 20:00, a o 20:30 rozpocznie się konferencja prasowa z udziałem Jerome Powella

Rynek patrzy na Rosję i Ukrainę oraz Rezerwę Federalną

Zachodni przywódcy zintensyfikowali przygotowania do ewentualnej rosyjskiej akcji militarnej na Ukrainie, podczas gdy Moskwa z wielkim niepokojem obserwuje jak 8,5 tys. żołnierzy USA zostało postawionych w stan gotowości w przypadku eskalacji konfliktu.

Napięcia są cały czas wysokie po tym, jak NATO poinformowało w poniedziałek, że znajduje się w najwyższym stanie gotowości i wzmacnia Europę Wschodnią większą ilością okrętów i myśliwców w odpowiedzi na gromadzenie wojsk przez Rosję w pobliżu granicy z Ukrainą.

Rubel odbił się i umocnił o 0,54% do 78,88 za dolara, po tym jak wcześniej osłabił się do ponad 14-miesięcznego minimum. Para walutowa USD/RUB jednak nadal trzyma się historycznie bardzo wysokich poziomów.

Napięcia na Ukrainie naraziły kurs euro i Europę, szczególnie w kwestii energii, ale siła dolara ma więcej wspólnego z zacieśnianiem polityki Fed, powiedział Alvise Marino, dyrektor strategii walutowej w Credit Suisse (NYSE:CS).

Błąd, grupa nie istnieje! Sprawdź składnię! (ID: 168)

Kurs dolara czeka na środową decyzję Fedu

– Rynek wyceniał jedną podwyżkę stóp przez Fed w 2022 r. Teraz wyceniamy cztery. To jest ostatecznie główny czynnik napędzający siłę kursu dolara, którą obserwowaliśmy przez ostatnie trzy miesiące. Przyspieszyło to nieco w związku ze słabością szerokich rynków akcji i apetytem na ryzyko, które obserwujemy w szczególności od ostatniej środy – powiedział.

Siła dolara wskazuje na jego rolę jako ostatecznej bezpiecznej przystani, dodał Marshall Gittler, szef działu badań inwestycyjnych w BDSwiss Holding Ltd.

Waluty zazwyczaj zyskują, gdy oczekuje się wzrostu stóp procentowych i spadają, gdy oczekiwania co do przyszłych podwyżek stóp rosną, powiedział Gittler. “Nie chodzi tylko o to, że kurs dolara wzrósł w okresie braku ryzyka, ale również o to, że wzrósł nawet wtedy, gdy oczekiwania co do zacieśnienia przez Fed zostały ograniczone”.

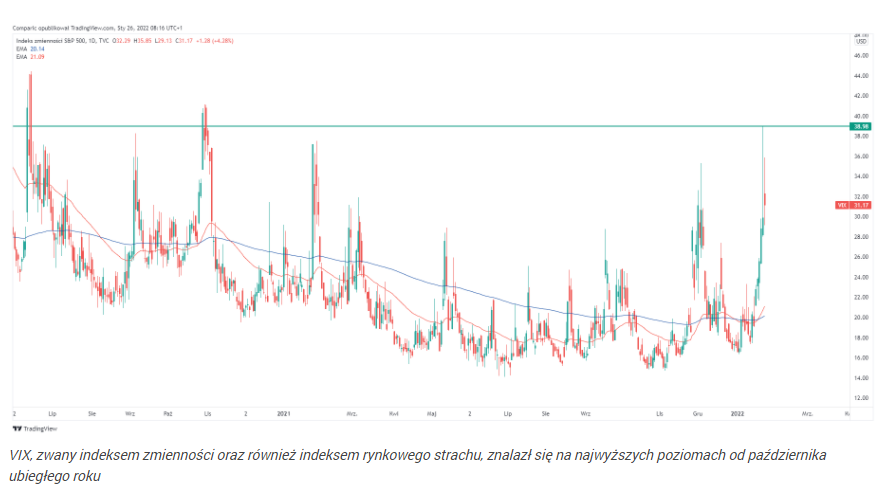

W sytuacji, gdy inne banki centralne również są gotowe do podniesienia stóp, zmienność dolara zmniejszyła się, ponieważ indeks zmienności Cboe (VIX) dla akcji S&P 500 podwoił się do tej pory w 2022 roku, powiedział Marino.

Indeks dolara stracił rośnie nieznacznie w trakcie środowej sesji i utrzymuje się nad poziomem 96 punktów, w momencie gdy kurs euro oddaje marginalne 0,05% i testuje 1,1295. W trakcie wtorkowej sesji para walutowa EUR/USD chwilowo osuwała się jednak do poziomu 1,1263 i testowała miesięczne dołki:

Fed może doprecyzować plany podniesienia stóp procentowych i zmniejszyć swoje udziały w amerykańskich obligacjach skarbowych i papierach wartościowych zabezpieczonych hipoteką, które powiększyły jego bilans do około 9 bilionów dolarów. Dwudniowe posiedzenie Fed kończy się dzisiaj i zostanie podsumowane o godzinie 20:00 czasu polskiego.

Analitycy mają mieszane poglądy co do spotkania, Deutsche Bank sygnalizuje potencjalnie jastrzębią niespodziankę w nadchodzących miesiącach, z nawet sześcioma lub siedmioma podwyżkami w tym roku.

Analitycy ING twierdzą jednak, że jeśli redukcja bilansu Fed będzie stanowić główny czynnik normalizacji polityki, to może to obniżyć prognozy dotyczące liczby podwyżek stóp.

Kontrakty terminowe funduszy federalnych w pełni uwzględniają zacieśnienie stóp o ćwierć punktu na marcowym posiedzeniu Fed oraz trzy kolejne w 2022 roku.

Frank szwajcarski spadł o 0,29% w stosunku do euro we wtorek i osiągnął poziom 1,0379, odbijając od wielomiesięcznych minimów testowanych w poniedziałek. W środę na szerokim rynku FX nie widać jak na razie większej zmienności, a do dolara najsilniej rosnąca CAD oraz AUD dodając do swojej wartości około 0,1%.

Bank Kanady nie zmieni stóp w środę. Jak zareaguje USD/CAD?

Bank Kanady (Bank of Canada, BoC) prawdopodobnie pozostawi benchmarkową stopę procentową na niezmienionym poziomie 0,25%, kiedy ogłosi swoją decyzję w środę o 16:00, na kilka godzin przed decyzją FOMC. Bank centralny opublikuje swój kwartalny Raport Polityki Pieniężnej (MPR) wraz z oświadczeniem w sprawie stóp. Konferencja prasowa prezesa Tiffa Macklema odbędzie się o 17:15.

Na ostatnim posiedzeniu w 2021 r. w grudniu, BoC ogłosił brak zmian w ustawieniach polityki monetarnej i powiedział, że nie widzi możliwości podwyżki stóp do połowy 2022 r., ostrzegając, że wariant omikron koronawirusa stworzył “nową niepewność”.

Styczniowe ogłoszenie polityki może zaskoczyć rynki podwyżką stóp o 25 punktów bazowych w obliczu solidnych wyników gospodarczych Kanady w ostatnim kwartale, twierdzą analitycy.

Rynki wyceniają obecnie około 70% prawdopodobieństwo podwyżki stóp o 25 punktów bazowych na tym posiedzeniu, zwłaszcza po grudniowych danych o inflacji, które wskazują na 30-letni rekord poziomie 4,8%. Gwałtownie rosnące ceny domów pozostają zmartwieniem dla banku centralnego, który mógłby podjąć działania mające na celu powstrzymanie rosnącej dynamiki cen.

USD/CAD koryguje się z trzytygodniowych maksimów na 1,2702. Dolar amerykański umacnia się dalej wśród odbijających rentowności obligacji skarbowych, jako że kryzys rosyjsko-ukraiński spowodowany niechęcią do podejmowania ryzyka nieco się ochładza. Ponowny wzrost cen ropy naftowej stanowi pewne wsparcie dla byków CAD w okresie poprzedzającym decyzję Banku Kanady w sprawie stóp procentowych.

– Podwyżka stóp wspiera CAD, ale uwaga na ryzyka zewnętrzne. Rynki wyceniają obecnie około 70% implikowanego prawdopodobieństwa, że BoC podniesie stopy w środę. Oznacza to, że dolar kanadyjski może zyskać na podwyżce stóp, gdyż uzasadniłoby to obecne agresywne oczekiwania rynków dotyczące zacieśnienia, które zakładają podwyżki o około 125 pb w 2022 r. – komentują analitycy ING.