Wrzesień miał być taki piękny. Powakacyjne powroty do pracy, do podróży służbowych i do zakupów miały wysłać wskaźniki ekonomiczne w stratosferę. Miesiąc dobrze się jeszcze nie zaczął, a już wiadomo, że będzie nieco inaczej.

W pojedynczych stanach zaczynają pojawiać się ponowne restrykcje, odwoływane są masowe wydarzenia sportowe i artystyczne, maleje liczba rezerwowanych biletów lotniczych, a pracodawcy nie tylko opóźniają powroty do biur, ale też przyhamowują z zatrudnieniem nowych osób.

Efekt? Potężnie spada wskaźnik sentymentu konsumentów, a ekonomiści masowo tną prognozy wzrostu. W dalszym ciągu mówimy o rocznym wzroście PKB na poziomie 6%, ale jeszcze dwa miesiące temu prognozy wskazywały na 7.5%.

Dla jasności – nikt nie sugeruje tutaj, że zaraz będziemy mieli do czynienia z ponownym masowym zamknięciem gospodarki i powrotem recesji. W grze pozostaje "tylko" spowolnienie.

Optymiści powiedzą, że właściwie to całkiem dobra wiadomość, bo wolniejszy wzrost zatrudnienia i mniejszy popyt ochłodzą nieco szalejącą ostatnio inflację. Może i tak, ale problem polega na tym, że będzie to jedyny pozytywny efekt spowolnienia.

W kontekście giełdy brak szybkiego powrotu do normalności, ponowne restrykcje, wolniejsze zatrudnienie i słabszy popyt na wszystko oznaczają ni mniej ni więcej, tylko niższe zyski spółek, co z kolei przekłada się na niższe kursy akcji.

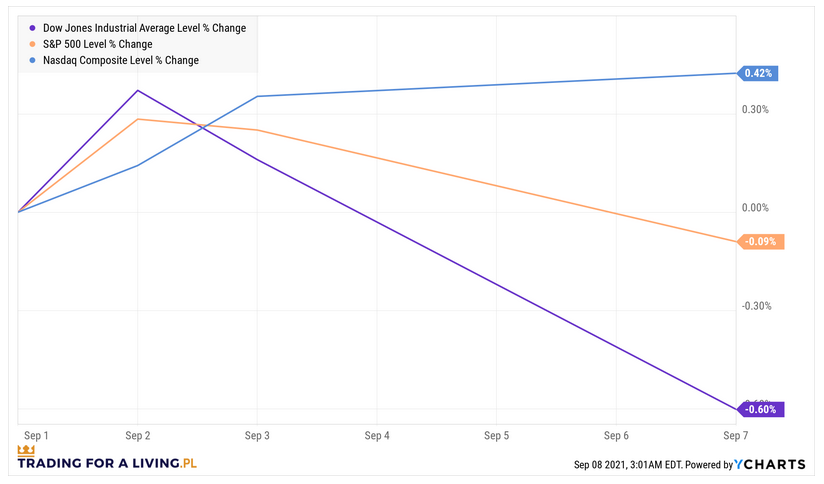

Najbardziej oberwą oczywiście biznesy cykliczne, które uzależnione są od koniunktury. Już teraz widać, że od początku miesiąca indeks Dow Jones zachowuje się nieporównywalnie gorzej nie tylko od technologicznego NASDAQ, ale też od bardziej zdywersyfikowanego S&P 500.

Wariant Delta dopiero się rozkręca, więc to prawdopodobnie jeszcze nie koniec rotacji kapitału do sektorów mniej odpornych na spowolnienie gospodarki i na potencjalne kolejne ograniczenia, nawet jeśli będą miały one tylko formę lockdownu w wersji light.

Dołóżmy do tego statystycznie słaby dla giełdy wrzesień, w którym indeksy historycznie zazwyczaj znajdowały się pod kreską i mamy solidny pretekst do tego, aby przemodelować nieco nasze portfele inwestycyjne.

W obecnej sytuacji najsensowniej będzie chyba ograniczyć ekspozycję na akcje uzależnione od fizycznej obecności klientów w sklepach albo placówkach oraz takie, które bazują na wykorzystaniu mikroprocesorów, bo tych brakuje na całym świecie, przez co praktycznie stanęła sprzedaż samochodów czy elektroniki.

Z drugiej strony w czasie, gdy część osób zostaje w domu, świetnie spisują się walory spółek technologicznych bazujących na rozwiązaniach chmurowych czy e-commerce. Tego wątku nawet nie trzeba jakoś specjalnie rozwijać, bo już to przecież przerabialiśmy.

Wystarczy spojrzeć na to, co z poszczególnymi sektorami działo się w zeszłym roku. Historia, nawet jeśli nie powtarza się całkiem idealnie, to często jednak przynajmniej się rymuje. Trudno więc o lepszy pretekst, żeby przed jesienią nieco odświeżyć swój portfel.

Artykuł pochodzi z bloga tradingforaliving.pl