- Wzrost efektywności Ubera podnosi ceny akcji, ale długoterminowa stabilność stoi pod znakiem zapytania.

- Pozytywne prognozy dotyczące przyszłych zysków Ubera, przewidujące znaczny wzrost EPS do 2024 r.

- Skupienie się na pojazdach autonomicznych i inwestycjach w sztuczną inteligencję, jako potencjalnie przełomowych wydarzeniach dla rentowności Ubera.

Niewiele spółek na Wall Street było w stanie lepiej zrozumieć tegoroczną falę, niż gigant Uber Technologies (NYSE:UBER).

Z jednej strony, spółka z siedzibą w San Francisco znacznie skorzystała na odrodzeniu się akcji spółek technologicznych, ponieważ inwestorzy spodziewają się bardziej gołębich warunków finansowych w najbliższym czasie, faworyzując firmy, które nie osiągnęły jeszcze całorocznego zysku.

Z drugiej - i być może przede wszystkim - Uber jest absolutnie zabójczy w tym, co Zuckerberg nazwał "rokiem efektywności".

Firma nie tylko opublikowała dwa najlepsze raporty z wynikami od czasu wejścia na giełdę, przewyższając szacunki analityków dotyczące zysku na akcję o 1,570% w IV kwartale 2022 r. i 100% w I kwartale 2023 r., ale także dokonała tego poprzez cięcie wydatków, zwiększanie przychodów i poprawę marż EBITDA w czasie, gdy koszty pracy gwałtownie wzrosły, a groźba regulacji dla kierowców na całym świecie odbiła się na kosztach obsługi prawnej.

Po trudnej pandemii - która skłoniła firmę do odroczenia planów na w pełni zyskowny rok - tegoroczna kombinacja czynników doprowadziła giganta do 52-tygodniowego maksimum z prawie 100% wzrostem cen. Jednak w dłuższej perspektywie spółka nadal znajduje się prawie 25% poniżej ATH na poziomie 64,05 USD.

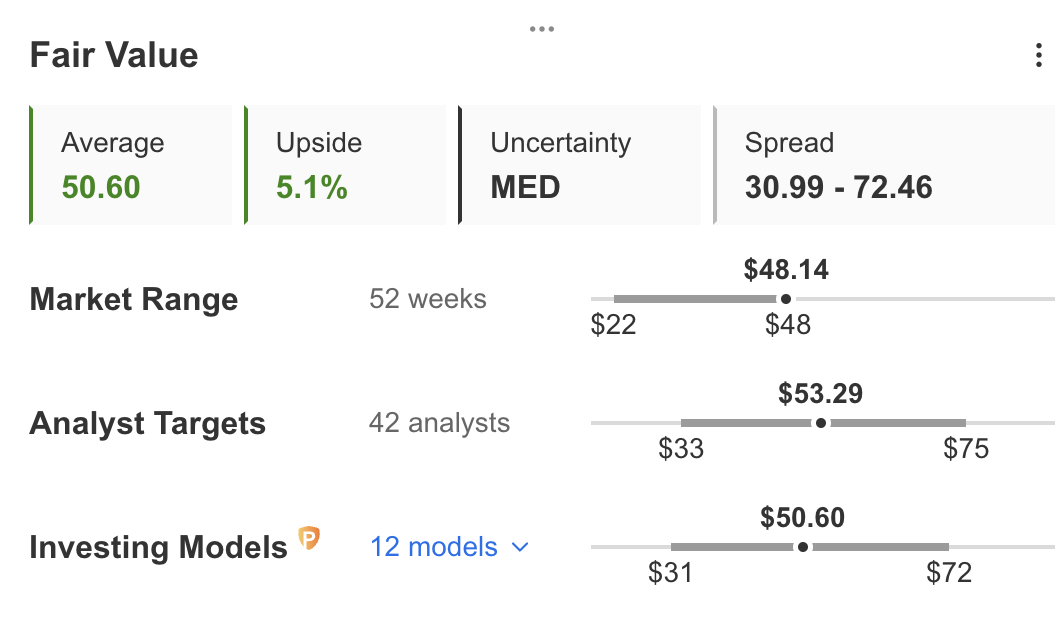

Szacunek wartości godziwej InvestingPro wskazuje, że Uber ma nadal potencjał wzrostu o 5,1% w ciągu najbliższych 12 miesięcy przy średniej niepewności.

Źródło: InvestingPro

Po stronie makro, rynek rozszerzył swój wzrost od początku roku w kierunku większej liczby sektorów, co sugeruje, że może zbliżać się szersza korekta z pozornie wykupionych akcji.

Biorąc pod uwagę, że wycena wygląda na rozciągniętą z perspektywy krótkoterminowej, ale zyski wykazują tendencję wzrostową, dyskusja na temat byków i niedźwiedzi w przypadku akcji Ubera staje się coraz bardziej problematyczna.

Przyjrzyjmy się bliżej fundamentom spółki, aby zrozumieć, na czym obecnie stoimy.

Wzrost rentowności i marże

Po debiucie giełdowym spółki w 2019 r. Uber nie zdołał jeszcze osiągnąć całorocznej rentowności, w związku, z czym nadal utrzymuje ujemny wskaźnik PE na poziomie -28,9%. Jednak od czasu odwrócenia sytuacji w IV kwartale 2022 r. z ogromnym zyskiem, nierentowne dni Ubera zostały policzone.

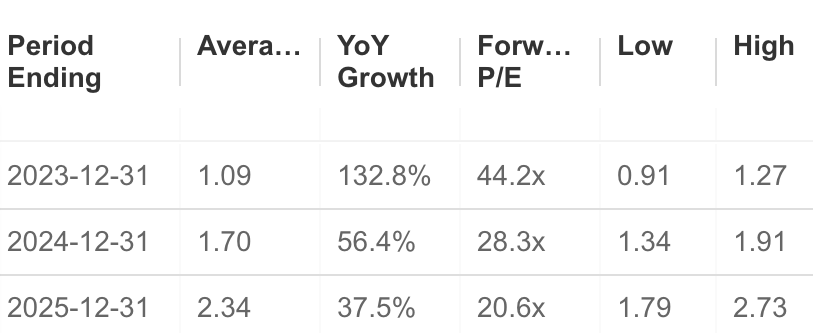

Źródło: InvestingPro

Wall Street ma wysokie oczekiwania, co do przyszłych zysków Ubera, a EPS ma osiągnąć 1,09 USD na akcję w tym roku, 1,70 USD w 2024 r. i 2,34 USD w 2025 r. Oznaczałoby to imponujący wzrost o odpowiednio 37%, 56,4% i 132,8%, co sprowadziłoby wskaźnik PE do 20x w 2025 roku.

Źródło: InvestingPro

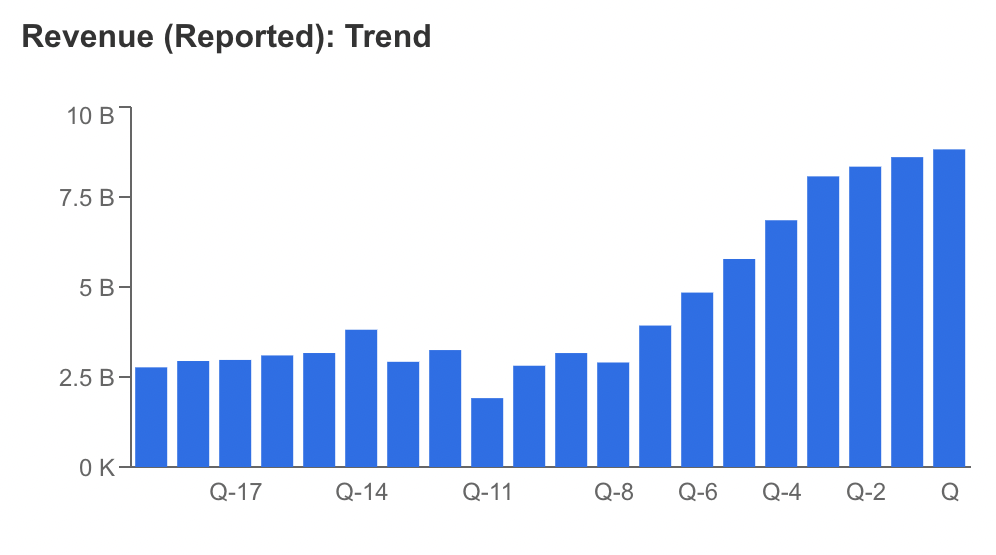

Przychody również wykazują tendencję wzrostową i oczekuje się, że w 2024 r. osiągną atrakcyjne poziomy. Zgodnie z prognozami, przychody Ubera mają wzrosnąć o 18% w 2023 r. i o kolejne 19% w 2024 r., osiągając 44,51 mld USD w porównaniu do 31,88 mld USD w całym 2022 r.

Źródło: InvestingPro

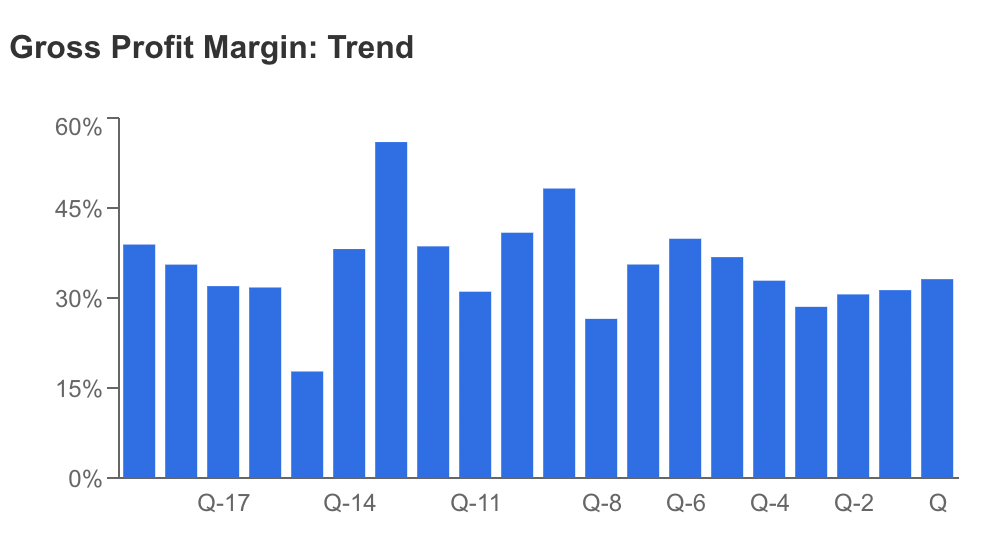

Tym bardziej imponujące jest to, że liczby te wynikają z poprawy marż brutto pomimo trudnego otoczenia makroekonomicznego, zwłaszcza w przypadku firm zależnych od wysoko wykwalifikowanej siły roboczej.

Źródło: InvestingPro

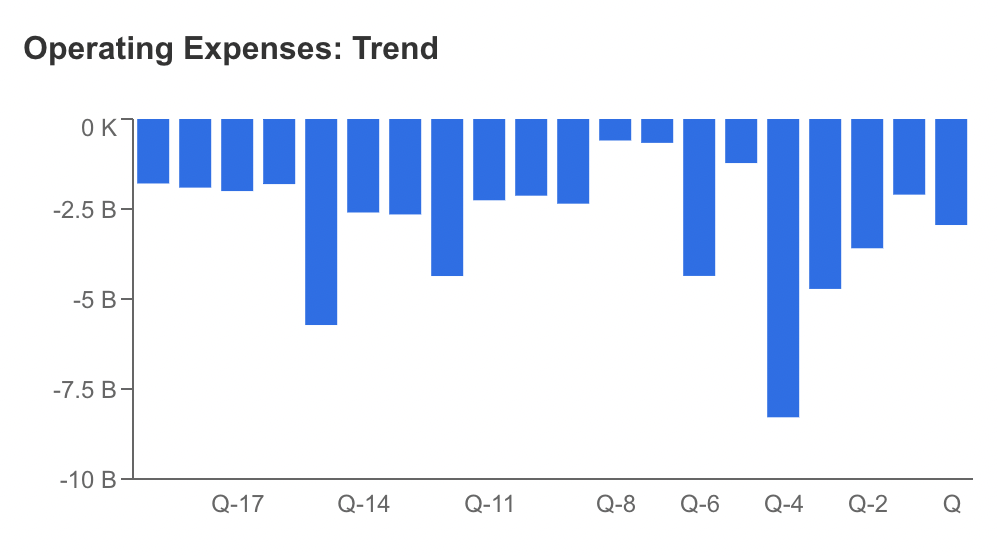

Uber odnotował również niższe koszty operacyjne, co wskazuje, że firmie udało się zachować odporność finansową, ponieważ cierpliwie pracuje nad osiągnięciem wysokiej rentowności w 2024 roku.

Źródło: InvestingPro

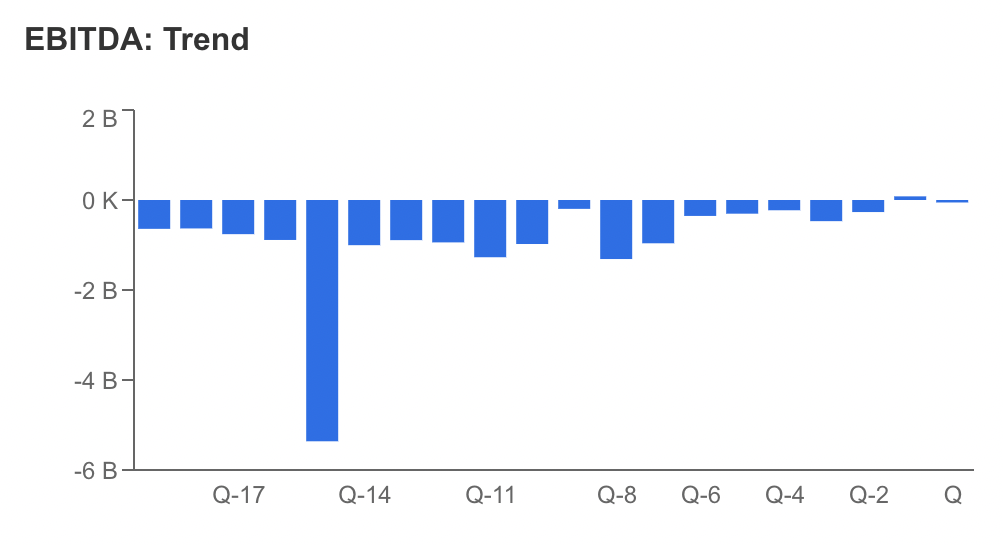

Jednak głównym wskaźnikiem, na który inwestorzy powinni zwrócić uwagę w jutrzejszej publikacji zysków, są marże EBITDA Ubera. Po osiągnięciu dodatniego odczytu po raz pierwszy w IV kwartale 2022 r., firma walczy o utrzymanie neutralnego odczytu.

Źródło: InvestingPro

Jutrzejszy odczyt od neutralnego do pozytywnego oznaczałby, że Uber wykonuje znacznie lepszą pracę, niż konkurencja pod względem zabezpieczania funduszy na przyszłe inwestycje, co powinno być kluczowe w 2024 r., Ponieważ oczekuje się, że połączenie rozwoju sztucznej inteligencji i pojazdów elektrycznych zdominuje sektor.

Pojazdy autonomiczne i sztuczna inteligencja

Uber wyobraża sobie przyszłość, w której floty autonomicznych pojazdów płynnie poruszają się po tętniących życiem miastach, rewolucjonizując transport miejski, dostawy żywności i usługi logistyczne.

Niedawno, bo pod koniec maja, firma poczyniła znaczący krok w kierunku realizacji tej wizji, ujawniając przełomowe wieloletnie partnerstwo strategiczne z Waymo, uznanym liderem w dziedzinie technologii autonomicznej jazdy.

Dyrektor generalny Dara Khosrowshahi powiedział wówczas, że przewiduje, iż integracja autonomicznych pojazdów stworzy samonapędzający się cykl. Zgodnie z jego wizją, wraz ze wzrostem liczby autonomicznych samochodów na drogach, zwiększy się liczba opcji transportu, co z kolei spowoduje stopniowy spadek cen. Ta przystępność cenowa powinna stymulować wzrost popytu na te usługi, napędzając w ten sposób dalszą ekspansję i przyjęcie pojazdów autonomicznych na rynku.

"Jesteśmy absolutnie zaangażowani w autonomiczne samochody" - powiedział wówczas Khosrowshahi dla NBC.

Pod względem biznesowym, jeśli Uberowi uda się w pełni wdrożyć taką strategię w ciągu najbliższych kilku lat, marże będą znacznie niższe, poprawiając przychody, a tym samym sprawiając, że cena akcji będzie bardzo tania z fundamentalnego punktu widzenia.

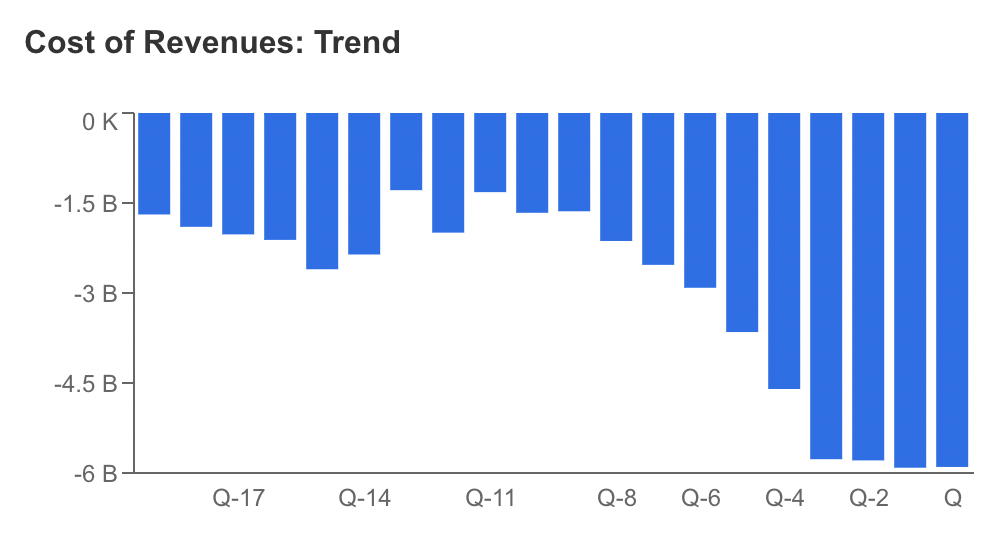

Ponownie, głównym czynnikiem obniżającym rentowność Ubera pozostaje wysoki koszt przychodów ze względu na procent płacony kierowcom w środowisku inflacyjnym.

Źródło: InvestingPro

Aby urzeczywistnić wizję CEO Khosrowshahiego, Uber intensywnie inwestuje w sztuczną inteligencję i ulepszanie swoich centrów danych.

Spółka wykorzystuje już sztuczną inteligencję w różnych aspektach swojej działalności, takich jak planowanie tras, prognozowanie popytu i komunikacja z klientami. Jednak kolejny krok - integracja sztucznej inteligencji i autonomicznej jazdy - jest dużym skokiem naprzód, który będzie zależał od zdrowych marż giganta. Co więcej, implikacje prawne takiego przedsięwzięcia mogą bardzo dobrze wpłynąć na finanse firmy w trakcie całego procesu.

Inną kwestią prawną jest ciągłe naruszanie danych użytkowników w aplikacjach Uber, które pochłaniało duże sumy inwestycji firmy. Ponieważ dyrektor generalny Khosrowshahi zobowiązuje się do dalszego inwestowania w tej dziedzinie, możliwe jest, że koszty operacyjne Ubera pozostaną podwyższone w przyszłości.

Wynik finansowy

Marże, marże, marże.

Perspektywy na przyszłość Ubera są interesujące zarówno z perspektywy makro, jak i mikro. Atrakcyjność inwestycji będzie jednak zależeć od zdolności firmy do zapewnienia znacznego finansowania w obliczu wysokich kosztów operacyjnych.

W miarę nasilania się wyścigu pojazdów autonomicznych i powszechnego wdrażania sztucznej inteligencji w życiu codziennym, tylko najbardziej wydajne firmy będą w stanie prosperować. Warto zauważyć, że Uber wykazał przewagę nad swoimi rywalami i oczekuje się, że utrzyma tę przewagę konkurencyjną w ciągu najbliższych kilku lat.

Dla inwestorów poszukujących długoterminowych zysków, akcje Ubera wydają się obiecujące. Niemniej jednak należy zachować ostrożność, ponieważ obecne poziomy mogą wskazywać na wykupienie, a szersze cofnięcie na rynku może stanowić atrakcyjną okazję dla tych, którzy szukają korzystnego punktu wejścia.

***

Zastrzeżenie: Autor nie posiada akcji Ubera.

W co warto teraz zainwestować? Zobacz insighty ekspertów i portfolio najlepszych inwestorów!

---------------------------

Portfolio słynnych inwestorów znajdziesz na InvestingPro. Wypróbuj 7 dni za darmo. Nie przegap ciekawych okazji na rynku akcji!