W zeszłym tygodniu przypomniałem czytelnikom, że środowiska o wysokiej inflacji wiążą się z niższymi mnożnikami kapitału, gdy wszystko inne jest równe i że zjawisko to sprawdza się od ponad stu lat. Oczywiście, rynek zareagował na moją obserwację wysyłając akcje ostro w górę, ale właśnie, dlatego bawią się w te gierki. Nie próbuję być traderem z tymi obserwacjami... staram się być inwestorem.

W tym tygodniu pomyślałem, że podzielę się obserwacjami na temat innego zjawiska, na które zwracam uwagę od kilku lat, ale które dopiero teraz wkracza w interesującą fazę. Chociaż pogląd, że akcje mają zwykle niższe mnożniki w czasach inflacji jest dość dobrze znany (w zeszłotygodniowej analizie cytowałem artykuły z lat 70.), to nieco mniej doceniany jest fakt, że korelacja między akcjami i obligacjami jest całkowicie odmienna, gdy inflacja jest wysoka lub niska. Tak się składa, że szczęśliwy przypadek ostatniego ćwierćwiecza mówiący, iż akcje i obligacje były odwrotnie skorelowane przyczynił się do wzrostu popularności portfela „60-40”, który opiera się na założeniu, że akcje i obligacje inaczej reagują na wzrost i recesję. Ergo, 60-40 to dywersyfikacja zmniejszająca ryzyko, która wiąże się tylko z niewielkimi kosztami efektywności - przynajmniej tak brzmi oficjalna wersja.

Okazuje się, że dzieje się tak, gdy dominującym czynnikiem, o który martwią się inwestorzy jest wzrost. Obligacje słabo reagują na wzrost, podczas, gdy akcje wręcz przeciwnie; odwrotnie jest w przypadku recesji. Tak, więc, gdy czynnik wzrostu jest pierwotny, zwroty z akcji i obligacji są zwykle odwrotnie skorelowane.

Z drugiej strony, gdy czynnik inflacji jest aktywny, te dwie klasy aktywów stają się skorelowane. Zgodnie z naszą dyskusją z zeszłego tygodnia, akcje słabo reagują na inflację, a obligacje... również. To nie jest jednorazowa sprawa. Powodem, dla którego akcje i obligacje były przez tak długi czas odwrotnie skorelowane i prawdopodobnie głównym powodem, dla którego 60/40 jest dzisiaj punktem odniesienia jest fenomen niskiej inflacji ostatniego ćwierćwiecza, która usunęła ryzyko inflacyjne z umysłów inwestorów. Cóż, inwestorzy mogą to zapamiętać na przyszłość.

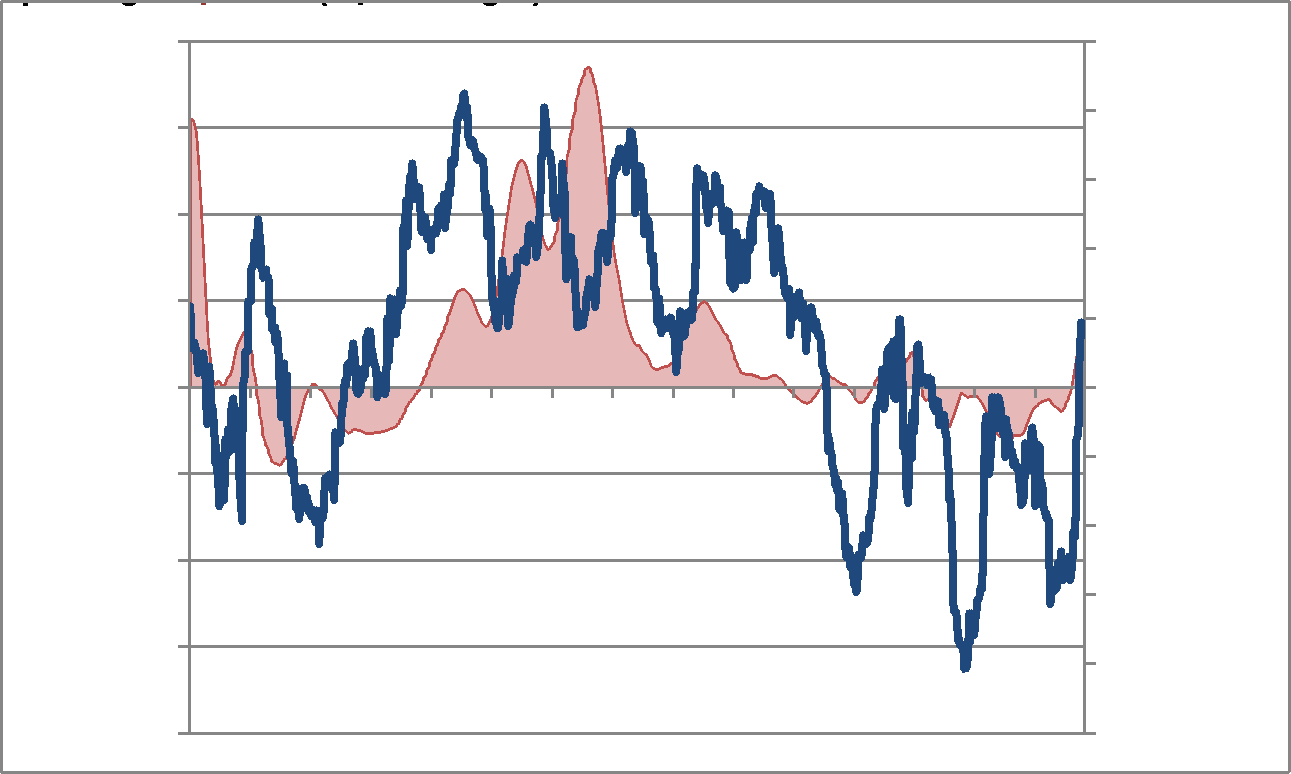

Od dłuższego czasu korzystam z poniższego wykresu. Przedstawia on kroczącą 3-letnią korelację (w kolorze niebieskim). Kiedy jest powyżej zera oznacza to, że akcje i obligacje są skorelowane, a więc 60/40 nie zmniejsza tak bardzo ryzyka. Gdy jest poniżej zera, 60/40 przedstawia odmienne właściwości. Czerwony obszar pokazuje wartość, o jaką krocząca średnia 3-letnia inflacja była powyżej lub poniżej 2,5%. Proszę zauważyć, że okres dodatniej korelacji zbiega się z okresem inflacji powyżej 2,5%.

Interesujące jest to, że punkt przegięcia wynosi około 2,5% dla CPI, co w przybliżeniu koreluje z celem Fed na poziomie 2% dla PCE. Przypuszczam, że kiedy inflacja stale utrzymuje się powyżej celu, inwestorzy zaczynają się martwić, że Fed tak naprawdę nie ma nad nią kontroli, a czynnik inflacyjny zaczyna mieć znaczenie. Gdy utrzymuje się ona poniżej celu, inwestorzy uważają, że Fed ma kontrolę, więc mogą ignorować inflację i po prostu skupić się na czynniku wzrostu.

Nawiasem mówiąc, wykres pokazuje również inny kluczowy fakt, tj. chybienia po wysokiej stronie są znacznie większe, niż chybienia po niskiej stronie. Dlatego swapy inflacyjne i progi inflacji powinny być wyższe, niż oczekiwania, ponieważ powinna istnieć pewna opcjonalność związana z tą asymetrią. Idąc o krok dalej, sugeruje to również, że przyjęcie długich progów rentowności, jako podstawowej pozycji może pomóc w zachowaniu portfela 60/40, który jest narażony zarówno pod względem ceny, jak i korelacji na rosnącą inflację. Gdy inflacja rośnie nieprzerwanie pozycja progu rentowności będzie odwrotnie skorelowana z (obecnie skorelowanym) portfelem 60/40. Jeszcze lepsze byłyby opcje inflacji, ale by o tym porozmawiać musisz skontaktować się bezpośrednio ze mną.

Cofnijmy się o krok…

W zeszłym tygodniu zauważyłem, że chaotyczność rynków może skłonić Fed do przynajmniej złagodzenia swojej retoryki i ewentualnie obniżenia trajektorii podwyżek stóp... i szefostwo Fed dokładnie tak zrobiło. Prezeska Fed z San Francisco - Mary Daly, nazywając inflację "żrącą chorobą" wymagającą dalszych podwyżek stóp przyznała również, że spadek liczby wakatów (zgłoszony w zeszłym tygodniu) i jej własne dyskusje z przedsiębiorstwami sugerują, że presja płacowa może wkrótce osłabnąć. Rynki, jak można było przewidzieć, zareagowały dość przychylnie na początku tygodnia na jakiekolwiek podejrzenia, że może nastąpić tymczasowe wstrzymanie egzekucji.

Jednakże, w tym tygodniu zobaczymy kolejny raport nt. CPI, a bazowy CPI ponownie przyspieszy i prawdopodobnie osiągnie nowy szczyt w tym cyklu. Czytelnicy pamiętają, że mediana CPI wciąż rośnie, a w zeszłym miesiącu ustanowiono nowy poziom m/m, co sugeruje, że presja wciąż rośnie. Jednakże, w niektórych regionach pojawiają się oznaki, że czynsze zaczynają zwalniać swoje gwałtowne tempo wzrostu, a w takim przypadku w najbliższym czasie powinniśmy zobaczyć szczyt. Jeśli tak się stanie, w tym tygodniu rynki mogą się dalej radować. Jednak w zeszłym miesiącu prawdziwa historia była taka, że bazowe usługi minus czynsze wydawały się naprawdę przejmować stery. To jest część CPI, gdzie można dostrzec spiralę płac i cen, która się utrzyma. Będę zwracał szczególną uwagę na usługi podstawowe minus czynsze.

Na krótką metę, Fed może napędzać rynki swoimi komunikatami. Ale w dłuższym terminie będą potrzebować działań i będą musieli zareagować na to, co daje im gospodarka. Do tej pory Rezerwa Federalna skupiała swoje działania na stopach, a nie na pieniądzach w wyniku czego wszelkie zyski inflacyjne, jakie uzyskają będą powolne, spóźnione i rozczarowujące.

Zastrzeżenie: Moja firma i/lub fundusze i konta, którymi zarządzamy mają pozycje w obligacjach indeksowanych do inflacji oraz różnych towarowych i finansowych kontraktach terminowych oraz funduszach ETF, które mogą być od czasu do czasu wymienione w tej kolumnie