Po dynamicznym osłabieniu na przełomie lutego i marca, polski złoty odrobił część strat i wydaje się stabilizować, jednak nadal powyżej poziomów sprzed wybuchu wojny na Ukrainie. Sytuacje wspiera RPP, która dynamicznie podnosi stopy procentowe, zaskakując m.in. na ostatnim posiedzeniu zwyżką o 100 pb. W dalszym ciągu jednak polski złoty pozostaje pod presją spadkową, głównie z uwagi na kolejne sankcje wdrażane wobec Rosji oraz Białorusi, oraz przedłużającym się konfliktem za naszą wschodnią granicą. Przyspieszenie zacieśniania polityki monetarnej za oceanem oraz potencjalne rozpoczęcie podwyżek w Eurolandzie będą wywierać dodatkową presję na notowania polskiego złotego w najbliższych miesiącach.

Jastrzębia polityka NBP w pełni

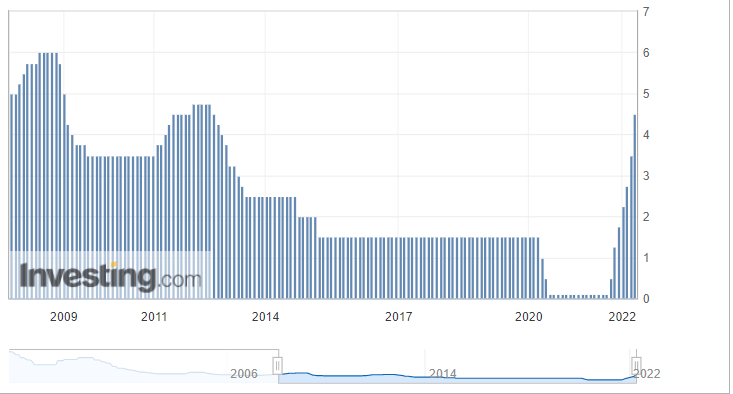

Ostatnie posiedzenie RPP zaskoczyło rynek podwyżką o 100 pb, przy prognozach w granicach 50-75 pb. Nie jest to w tej chwili koniec cyklu, następne spotkanie Rady Polityki Pieniężnej powinno przynieść kolejny ruch o co najmniej 50 pb.

Rysunek 1. Stopy procentowe w Polsce

Pod koniec roku stopy procentowe powinny kształtować się w granicach 5,5%, przyjmując odchylenie 0,5%, z perspektywą kolejnych podwyżek w przyszłym roku. To oznacza, że jesteśmy już w ponad połowie drogi do oczekiwanych poziomów stóp na przestrzeni następnych kilkunastu miesięcy. Jest to konieczne, aby powstrzymać rosnącą inflację, która według ostatnich odczytów przekroczyła już 10%. Kolejne publikacje powinny utrzymać tendencję wzrostową z możliwym szczytem w okolicy 12-13%.

Z każdą kolejną podwyżką RPP będzie miała już coraz mniejsze pole na oddziaływanie na kurs złotego, gdyż jest to mało prawdopodobne, aby utrzymać jastrzębi kurs do momentu dwucyfrowych poziomów głównej stopy referencyjnej. Groziłoby to sytuacją, w której polska gospodarka nie wytrzymałaby tak wysokiego kosztu pieniądza, co w konsekwencji mogłoby doprowadzić nawet do recesji

FED i EBC wkrótce ruszą do ataku

Z uwagi na wyraźną dysproporcję czasową jeżeli chodzi o rozpoczęcie cyklu zacieśniania polityki monetarnej przez NBP a FED czy EBC, w drugiej części tego roku główne zachodnie banki powinny mocniej wejść do gry. Może być to punktem wyjścia do kolejnej fali osłabienie złotego względem euro czy dolara. Potwierdzeniem tego scenariusza są ostatnie minutki FED, które pokazały, że amerykańscy bankierzy centralni będą przyspieszać podwyżki stóp, oraz najprawdopodobniej rozpoczną redukcje bilansu FED w granicach 95 mld dolarów miesięcznie. Szczególnie ważnym narzędziem będzie wspomniana redukcja, która de facto oznacza, że Rezerwa Federalna nie będzie reinwestować zakupionych już obligacji.

W przypadku EBC w dalszym ciągu brakuje konkretnych deklaracji, jednak dane, które napływają z rynku, dają wszelkie argumenty, aby rozpocząć cykl podwyżek. Na pierwszym plan wysuwa się oczywiście inflacja, która aktualnie bije kolejne rekordy oraz regularnie plasuje się powyżej prognoz.

Wszystko wskazuje to, że nasza waluta może być pod presją sprzedających względem euro oraz dolara, jednak wszystko będzie zależeć od decyzji podejmowanych na szczeblu europejskiego oraz amerykańskiego banku centralnego.

EURPLN broni poziomu 4,60 zł

Aktualnie głównym poziomem wsparcia na parze walutowej EURPLN jest okolica 4,60, powyżej której cena porusza się w ramach lokalnej konsolidacji. Z technicznego punktu widzenia obecny trend boczny jest realizowany jako formacja odwróconej głowy z ramionami, która jest wyraźnym sygnałem potencjalnego odwrócenia kierunku.

Rysunek 2. Analiza techniczna EURPLN

W przypadku gdy wspomniany układ wszedłby w fazę realizacji, wówczas optymalnym zasięgiem dla kupujących jest rejon 4,77 zł za euro, gdzie wypada silna strefa podażowa. Wypełnienie formacji oRGR, wpisuje się również w scenariusz makroekonomiczny, w ramach którego Europejski Bank Centralny będzie zmuszony do ogłoszenia bardziej jastrzębiej polityki monetarnej.