Jeśli nie mieliście jeszcze okazji skorzystać z InvestingPro+, ten artykuł przeprowadzi Was przez meandry korzystania z niewyczerpanych zasobów tej nowej usługi.

- The Children's Place (NASDAQ:PLCE) to detalista specjalizujący się w odzieży dziecięcej, którego akcje spadły o 42% od początku roku osiągając najniższy poziom od 52 tygodni;

- InvestingPro+ sugeruje silną zwyżkę dla akcji w oparciu o jej solidne podstawy nawet obecnie, gdy sektor zmaga się z szerszymi przeciwnościami;

- Niniejszy artykuł pokazuje, jak znaleźliśmy The Childrens Place, jego konfigurację i na co inwestorzy powinni zwrócić uwagę w następnej kolejności;

- Jeśli jesteś zainteresowany/a ulepszeniem wyszukiwania nowych pomysłów inwestycyjnych sprawdź InvestingPro+

Poszukiwanie okazji do tworzenia wartości

Jednym z wyzwań w obecnym wymagającym i niestabilnym otoczeniu makro jest znalezienie akcji o atrakcyjnych perspektywach wzrostu. Ponieważ rynek nadal się wyprzedaje, wydaje się, że codziennie następuje uderzenie w nowy sektor. Spółki technologiczne wyprzedały się dawno temu, sektor finansowy również borykał się z problemami, a ostatnio uderzenie otrzymał także handel detaliczny, gdzie dwaj giganci, tj. Target Corporation (NYSE:TGT) i Walmart Inc (NYSE:WMT) spadli odpowiednio o 29% i 20% w zeszłym tygodniu, po rozczarowujących wynikach.

Polowanie na okazje w dołku, w tym środowisku, może być niebezpieczne. Jednocześnie, ostatnie kilka lat pokazało, że rynek będzie przesadnie reagował zarówno na wzrosty, jak i na spadki, a co za tym idzie mogą pojawić się okazje.

W niniejszym artykule przeanalizujemy The Children's Place Inc. (PLCE), która to firma, naszym zdaniem, może przewyższyć rynek nawet w obliczu utrzymującej się presji inflacyjnej, która negatywnie wpływa na branżę specjalistycznego handlu detalicznego. Inwestorzy mogą uznać The Children's Place za bezpieczną przystań biorąc pod uwagę niską wycenę, dobre podstawy i potencjał wzrostu.

Uwaga: Wszystkie dane cenowe odpowiadają cenie zamknięcia z 20 maja.

Wyszukiwanie najlepszych akcji w InvestingPro

Przejdźmy krok po kroku przez proces filtrowania potencjalnych akcji, które mogliśmy wybrać, aby ostatecznie zdecydować się na The Children's Place.

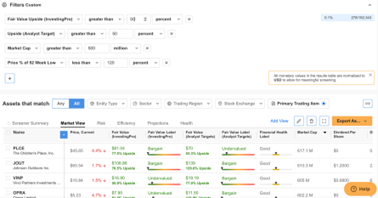

Zacznij od ustawień filtrascreener, aby wyszukać firmy o silnym wzroście. Zastosujemy także szereg dodatkowych filtrów. W szczególności interesują nas akcje notowane na giełdzie w USA, mające znaczące perspektywy wzrostu i notowane na poziomie zbliżonym do 52-tygodniowych minimów.

Tak, więc w Stock Screener najpierw wybieramy strategie Strong Upside i stosujemy następujące niestandardowe filtry (1) Ponad 50% wzrost wartości godziwej w oparciu o modele investing pro; (2) ponad 50% wzrost w oparciu o Analyst Target; (3) firmy o kapitalizacji rynkowej przekraczającej 500 mln dol. oraz (4) Cena % z 52-tygodniowego najniższego poziomu poniżej 120%.

Z listy firm pasujących do powyższych filtrów, The Children's Place Inc. ma bardzo niski wskaźnik PE wynoszący 3,8x i ponad 70% potencjał wzrostu. Pobieżna ocena jest, zatem bardzo obiecująca.

Co więcej, cena akcji spółki spadła o około 42% od początku roku zbliżając się do 52-tygodniowego minimum.

The Children’s Place: wartość czy pułapka?

Podstawowe dane:

- Kapitalizacja rynkowa: 617,1 mln dol.

- Aktualna cena/zakres 52-tygodniowy: 45,65 dol. (42,70 – 113,50 dol.)

- Wskaźnik P/E: 3,8x

- Złożony roczny wzrost przychodów w ciągu ostatnich 5 lat: 1,4%

The Children's Place Inc. to detalista odzieżowy prowadzący 672 sklepy w Stanach Zjednoczonych, Kanadzie i Portoryko, sklepy internetowe pod adresami childrensplace.com, gymboree.com i sugarandjade.com; posiada także siedmiu międzynarodowych partnerów franczyzowych obsługujących 211 międzynarodowych punktów dystrybucji w 16 krajach. Firma skupia się na odzieży dla małych dzieci (rozmiary od 4 do 14).

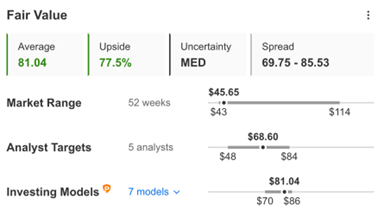

InvestingPro pokazuje, że średnia cena docelowa dla pięciu analityków śledzących akcje wynosi 68,60 dol. (wzrost o 50,2% w stosunku do aktualnej ceny akcji), jako średnia cena docelowa dla 5 analityków, podczas, gdy wartość godziwa oparta na modelach InvestingPro wynosi 81,04 dol. (wzrost o 77,5% w stosunku do aktualnej ceny akcji).

InvestingPro ocenia również kondycję finansową firmy dając 3 na 5, pozycjonując The Children's Place Inc. za dobre wyniki.

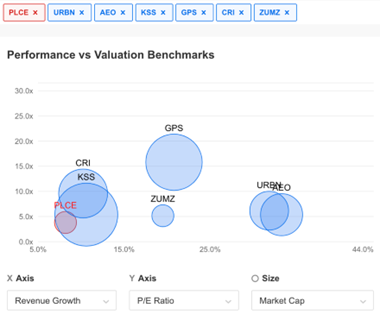

Jak widać na wykresie Benchmarków wyceny vs. Efektywność, większość porównywalnych spółek ma również bardzo niskie wskaźniki PE.

Przeciwności, z jakimi mierzy się PLCE

Chociaż PLCE, podobnie jak większość jej konkurentów z rynku detalicznego zajmujących się sprzedażą odzieży, odnotowała znaczący spadek cen akcji od początku roku (spadek o ponad 42% od początku roku), jednak nadal jest notowana znacznie poniżej historycznych mnożników PE.

Biorąc pod uwagę utrzymujący się trend wzrostowy w wydatkach konsumenckich rok do roku, branża nie wydaje się być w recesji (jak można przypuszczać na podstawie wskaźników PE bliskich recesji), pomimo trudnego i zmiennego otoczenia makroekonomicznego.

Zwłaszcza w przypadku The Children's Place, głównym problemem w tym roku i do 2023 r. są wyższe koszty surowców takich, jak bawełna. Ponieważ ceny surowej bawełny uległy niemal podwojeniu w stosunku do poziomów sprzed pandemii i nadal rosną, marże brutto są pod znaczną presją.

Cały sektor detaliczny również znajduje się pod presją w związku z nasilającymi się trudnościami w zakresie makro i łańcucha dostaw/transportu. Jak wspomniano powyżej, wyprzedaże akcji Target i Walmartu w zeszłym tygodniu przyciągnęły wiele uwagi i pociągnęły za sobą wiele akcji. Biorąc pod uwagę skrajnie negatywne nastroje, akcje o silnych fundamentach, które mogą pokonać przeciwne wiatry mogą być interesującymi propozycjami jak, np. The Children’s Place.

Ostatnie wyniki oznaką dna?

W dniu 19 maja, firma The Children's Place Inc. opublikowała wyniki za I kwartał, a EPS w wysokości 1,05 dol. był gorszy, niż szacunki analityków, tj. 1,46 dol. Przychody wyniosły 362,4 mln dol., poniżej szacunków analityków, którzy przewidywali 401,59 mln dol. Negatywny wpływ na kwartał miał bezprecedensowy poziom inflacji, który ma istotny wpływ na konsumentów o niższych dochodach, szczególnie z powodu wyższych cen benzyny i żywności. Firma potwierdziła jednak zaufanie do swoich marż i prognoz EPS na ten rok.

Po wynikach za I kwartał, Dana Telsey - analityk w firmie Telsey, obniżył cenę docelową akcji spółki do 70,00 dol. z 80,00 dol. jednocześnie podtrzymując ocenę „powyżej rynku”. Paul Lejuez, analityk Citi, obniżył cenę docelową do 48,00 dol. z 60,00 dol. podtrzymując jednocześnie ocenę „neutralną”.

Mimo wszystko, akcje The Children's Place wzrosły o 10% po publikacji wyników, co sugeruje, że nastawienie przesunęło się zbyt mocno w stosunku do fundamentalnej pozycji firmy. Chociaż akcje PLCE oddały część tego zysku (a część wcześniejszej straty była związana z wyprzedażami akcji Walmart i Target), to jest to przypomnienie, że niskie wyceny i skrajne nastawienia mogą przerodzić się w dodatnie zwroty.

The Children’s Place: Miejsce na okazje w dołku

Jesteśmy zdania, że przy cenie 45,65 dol., bliskiej 52-tygodniowej minimum, The Children's Place Inc. jest niedowartościowana. Po pierwsze, biorąc pod uwagę zarówno szacunkową wartość godziwą na podstawie modelu InvestingPro wynoszącą 81,04 dol. jak i średnią wartość docelową analityków wynoszącą 68,60 dol., istnieje możliwość zwyżki o 50,2-77,5% w ciągu najbliższych 12 miesięcy.

Po drugie, ocena kondycji finansowej dokonana przez InvestingPro wynosząca 3, lokuje firmę na dobrej pozycji (podobnie jak większość jej konkurentów), a ona sama wydaje się być niedowartościowana, co sugeruje niski wskaźnik PE wynoszący 3,8x nawet po znaczącym spadku cen akcji YTD o blisko 42%.

Po trzecie, podczas, gdy główny problem, z jakim boryka się firma, czyli rosnące ceny bawełny prawdopodobnie będzie się utrzymywał i może mieć negatywny wpływ na marże brutto, długoterminowe kontrakty terminowe na bawełnę sugerują, że ceny spadną w okresie letnim i jesiennym; zmierzając w kierunku przedziału 110-130 dol.

I wreszcie, pomimo nieosiągnięcia przewidywanych zysków w I. kwartale, zarząd jest nadal przekonany, że firma jest w stanie osiągnąć dwucyfrową marżę EBIT i EPS w 2022 roku i później. Zarząd zauważył również, że struktura kosztów firmy zmieniła się znacząco od czasów sprzed pandemii, dzięki znacznemu wzrostowi marży na produktach, bardziej efektywnej flocie sklepów, mieszanego przejścia na e-handel, wyższej marży oraz usprawnień w zakresie realizacji cyfrowej i może wytrzymać szoki w przychodach.

Tak, więc, określone presje, z jakimi boryka się firma mogą zelżeć, a podstawy sugerują zwrot dla akcjonariuszy w niedługim czasie.

Zastrzeżenie: Autor nie posiada pozycji w The Children's Place, Target (NYSE:TGT), Walmart (NYSE:WMT) lub jakichkolwiek innych akcji wspomnianych powyżej.