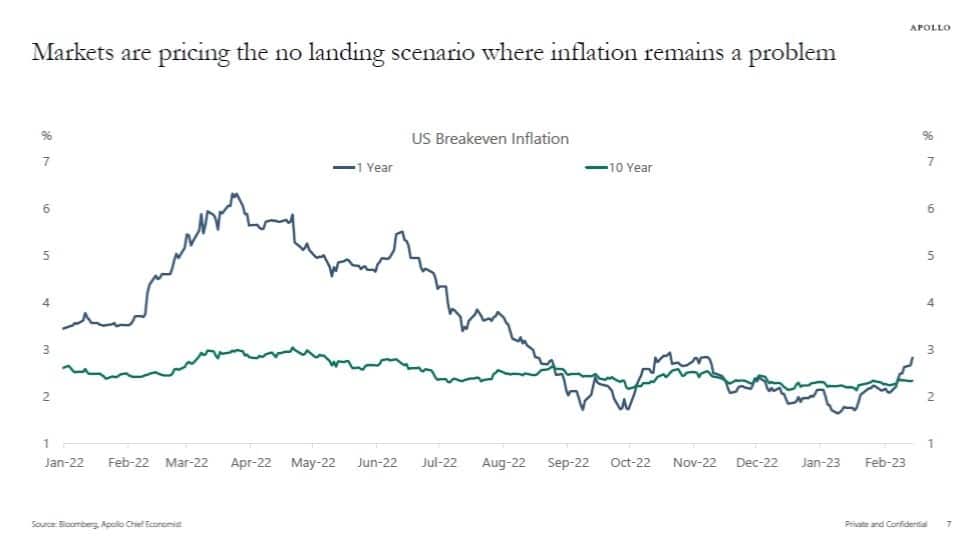

Z ekonomicznego punktu widzenia, pojawia się coraz więcej byczych zakładów obstawiających scenariusz "bez lądowania", co sugeruje, że gospodarka całkowicie uniknie recesji. Jak zauważyło Yahoo Finance w zeszły piątek:

Świeżo wykuta koncepcja "braku lądowania" uwzględnia scenariusz, w którym inflacja tak naprawdę nie spada, podczas, gdy wzrost gospodarczy trwa, nawet, jeśli stopy procentowe pozostają podwyższone, podczas, gdy Rezerwy Federalne próbuje zbić ceny.

Innymi słowy, rynek mówi, że za kilka lat inflacja będzie znacznie wyższa, niż cel inflacyjny Fed na poziomie 2%. Zatem, zamiast oczekiwać recesji i niższej inflacji krótkoterminowe oczekiwania inflacyjne rosną i stają się niestabilne”.

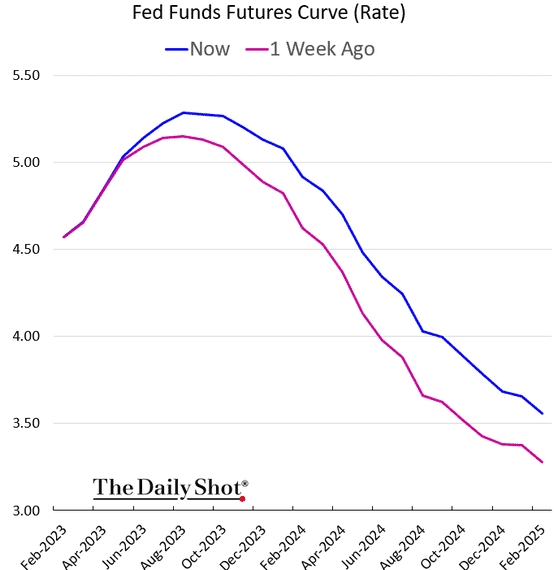

Jedną z oznak, że rynki wyceniają scenariusz "bez lądowania" jest rozdźwięk między Fed a rynkiem. Kontrakty terminowe Fed Funds pokazują, że rynek oczekuje, iż obniżki stóp rozpoczną się w połowie roku, mimo wzrostu stopy końcowej.

Jednakże, tutaj pojawia się problem ze scenariuszem "bez lądowania".

Co skłoniłoby Fed do ścięcia stóp?

- Jeśli wzrost na rynku będzie kontynuowany, a gospodarka uniknie recesji nie ma potrzeby obniżania stóp przez Fed.

- Co ważniejsze, nie ma również powodu, dla którego Fed miałby przestać ograniczać płynność poprzez swój bilans.

- Ponadto, scenariusz "bez lądowania" nie daje Kongresowi powodu do udzielania wsparcia fiskalnego nie zwiększając tym samym podaży pieniądza.

Dostrzegasz problem z tym pomysłem scenariusza "bez lądowania"?

"Żadne lądowanie nie ma żadnego sensu, ponieważ w gruncie rzeczy oznacza, że gospodarka nadal się rozwija i jest częścią trwającego cyklu koniunkturalnego, a nie wydarzeniem. To po prostu stały wzrost. Czy nie oznacza to, że Fed będzie musiała jeszcze bardziej podnieść stopy procentowe i czy nie zwiększa to ryzyka twardego lądowania"? – pisze główny ekonomista Gregory Daco z EY

To ostatnie zdanie jest najbardziej godne uwagi.

Walka Fed jeszcze się nie zakończyła

Kontrakty terminowe Fed Funds wyceniają obecnie 21% szans na to, że Fed podniesie stopy procentowe o 0,5% podczas marcowego posiedzenia. Chociaż szanse są nadal stosunkowo niewielkie należy wziąć pod uwagę, że dwa tygodnie temu szanse były bliskie zeru. W styczniu, wielu analityków sugerowało, że lutowe posiedzenie FOMC będzie ostatnim z podwyżką stóp w tym cyklu.

Niedawna fala danych ekonomicznych, począwszy od mocnego raportu z rynku pracy w styczniu; 0,5% wzrostu inflacji i solidnych wyników sprzedaży detalicznej nadal nie dają Fed złapać chwili oddechu w najbliższym czasie. Obecny scenariusz bazowy zakłada, że Fed przesunie kolejne 0,75% przy końcowej stopie procentowej na poziomie 5,25%.

Pogląd ten poparli w zeszłym tygodniu prezesi Fed - Loretta Mester i Jim Bullard.

- Bullard: "Nie wykluczam poparcia marcowej podwyżki o 50 pb";

- Bullard: "Fed ryzykuje powtórkę z lat 70. jeśli nie będzie w stanie szybko obniżyć inflacji";

- Bullard: "W tym momencie, jestem zdania, że właściwa stopa procentowa mieści się w przedziale od 5,25% do 5,5%";

- Mester: "Powrót do stabilności cen będzie bolesny";

- Mester: "Nie zawsze będziemy mieli 25 punktów bazowych. Jak zademonstrowaliśmy, gdy gospodarka tego wymaga możemy działać szybciej. I możemy przegłosować większe podwyżki na każdym konkretnym spotkaniu”.

Jak zauważył pan Daco, rodzaj retoryki nie sugeruje scenariusza "braku lądowania", ani nie oznacza, że Fed wkrótce obniży stopy procentowe.

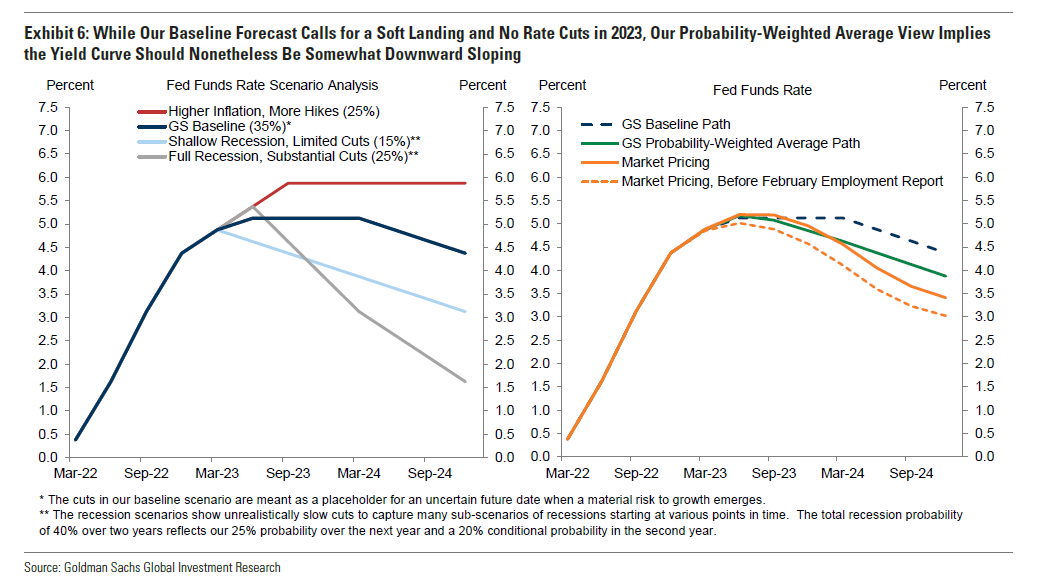

Jedynym powodem obniżek stóp procentowych jest recesja lub zdarzenie finansowe, które wymaga odpowiedniej polityki pieniężnej, aby zrównoważyć rosnące ryzyko. Demonstruje to poniższy wykres, na którym obniżki stóp procentowych występują wraz z nadejściem recesji.

Oczywiście, ryzyko scenariusza "braku lądowania" polega na tym, że opiera się on na opóźnionych danych ekonomicznych. Problem z tymi danymi polega na tym, że efekt opóźnienia zacieśnienia monetarnego nie został jeszcze odzwierciedlony. W ciągu najbliższych kilku miesięcy dane zaczną w pełni odzwierciedlać wpływ wyższych stóp procentowych na zadłużoną gospodarkę.

Co ważniejsze - jak stwierdziła Loretta Meister w zeszłym tygodniu - aby opanować inflację scenariusz "braku lądowania" nie wchodzi w grę. W rzeczywistości, "powrót do stabilności cen będzie bolesny".

Dane ekonomiczne słabną

Jak omówiono w biuletynie w ostatni weekend, główna analiza skupia się na miesięcznych punktach danych ekonomicznych. Te krótkowzroczne obserwacje często pomijają szerszy obraz. Podobnie jak w przypadku inwestowania w dane ekonomiczne "trend jest twoim przyjacielem".

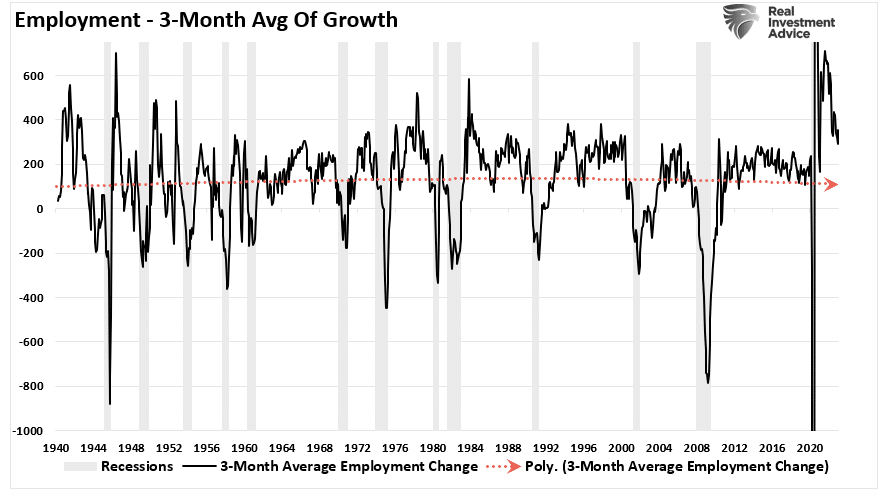

“Na przykład, ten mocny raport o zatrudnieniu w styczniu z pewnością daje Fed wiele powodów do dalszego zacieśniania polityki pieniężnej. Jeśli jej celem jest obniżenie inflacji poprzez spowolnienie popytu gospodarczego, wzrost zatrudnienia musi się odwrócić. Jeśli jednak przyjrzymy się wzrostowi zatrudnienia rzeczywiście wygląda na to, że spowalnia. Jak można zauważyć, 3-miesięczna średnia wzrostu zatrudnienia spadła. Chociaż zatrudnienie wciąż rośnie trend sugeruje, że w ciągu najbliższych kilku miesięcy wzrost ten będzie prawdopodobnie ujemny”.

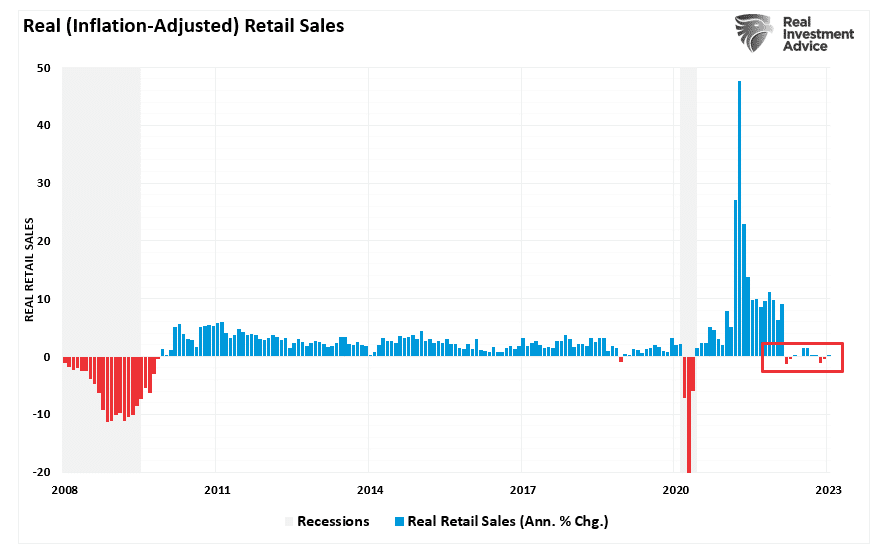

“Dane o sprzedaży detalicznej za styczeń również pokazują pogorszenie. Opublikowana w ubiegłym tygodniu sprzedaż detaliczna wykazała w styczniu miesięczny wzrost, o 3%, co stanowi największy skok od marca 2021 r., kiedy czeki stymulacyjne Bidena dotarły do gospodarstw domowych. Wszystko to jednak w ujęciu nominalnym. Innymi słowy, nawet, jeśli konsumenci nie mieli „sztampowego czeku”, aby zwiększyć wydatki „wydali więcej, aby kupić mniej” rzeczy w ujęciu skorygowanym o inflację. W ciągu ostatnich 11 miesięcy, gdy skończyły się pieniądze na stymulację, realna sprzedaż detaliczna spadła”.

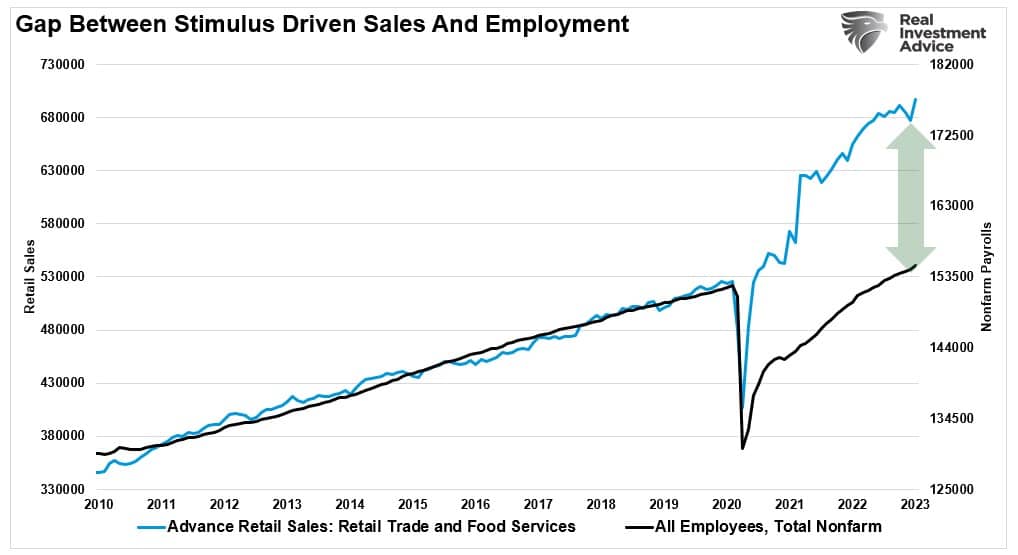

“Podczas gdy większość ożywienia na rynku pracy polegała na ponownym zatrudnianiu zwolnionych pracowników, gwałtowny wzrost sprzedaży detalicznej napędzany stymulacją ostatecznie spowoduje wzrost zatrudnienia. Powodem jest to, że ludzie ostatecznie mogą wydawać tylko tyle, ile zarabiają. Jak zademonstrowano, rozdźwięk między sprzedażą detaliczną a zatrudnieniem jest nie do utrzymania”.

Ewentualny powrót danych do normalności gospodarczej ostatecznie doprowadzi do czegoś zupełnie innego, niż scenariusz "braku lądowania".

Uważamy, że byki po raz kolejny źle wróżą z "fusów herbacianych".

Obecny scenariusz "braku lądowania" nie ma sensu i jest sprzeczny z celem Fed, jakim jest walka z presją inflacyjną. Wniosek ten prawdopodobnie nie jest optymistyczny dla akcji w tym roku.

Byki mają rację, że Fed ostatecznie obniży stopy procentowe. Jednak będą to robić, tylko, aby zrównoważyć skutki recesji. Nie oznacza to wyższych cen akcji, ponieważ rynki muszą dostosować się do niższych zysków.

Uważaj na narrację, którą wybierasz.

Jest scenariusz "bez lądowania", jest też rzeczywistość.