- Fundusze hedgingowe kupowały amerykańskie akcje w najszybszym tempie od marca ubiegłego tygodnia

- Mimo to, punkt ciężkości tych transakcji może się zmieniać.

- Główne fundusze wycofały się z Nvidii po jej 730% wzroście. W tym samym czasie, Pershing Square (NYSE:SQ) Billa Ackmana kupił Nike (NYSE:NKE), chcąc odwrócić jej 27% spadek.

- Już od 35,99 zł miesięcznie narzędzie Wartość godziwa InvestingPro pomaga znaleźć akcje, które należy trzymać, a które porzucić, jednym kliknięciem.

W zeszły poniedziałek wyjaśniłem, dlaczego trwający spadek na rynku nie powinien wywoływać niepokoju i podałem kilka powodów na poparcie tej tezy:

- Podczas gdy początkujący inwestorzy masowo się wycofywali, fundusze hedgingowe kupowały amerykańskie akcje w najszybszym tempie od marca.

- W ujęciu historycznym, od 1980 r. indeks S&P 500 przynosił średni zwrot w wysokości 6% w ciągu trzech miesięcy po spadku o 5% od ostatniego maksimum.

Wzorzec ten sprawdził się po raz kolejny. Indeks S&P 500 otworzył tydzień na poziomie 5 351 pkt, a zamknął go na poziomie 5 543 pkt, zyskując 3,9%.

Pomagając poprawić nastroje na froncie makro, gubernator Fed - Bostic zbagatelizował obawy przed recesją, stwierdzając:

Zbliża się [obniżka stóp procentowych], a jeśli gospodarka będzie się rozwijać zgodnie z moimi oczekiwaniami, do końca roku wszyscy będą bardziej uśmiechnięci. Recesja nie jest w mojej prognozie; gospodarka wciąż ma duży impet.

Jednak patrząc w przyszłość, ta pozytywna perspektywa nie gwarantuje, że inwestowanie w te same akcje będzie nadal opłacalne.

Niedawne zgłoszenia z głównych funduszy ujawniają, że niektóre z nich już zaczęły realizować zyski z zatłoczonego handlu akcjami spółki NVIDIA Corporation (NASDAQ:NVDA), przenosząc swoją uwagę na korzystniej wyceniane akcje.

Mając to na uwadze, przyjrzyjmy się trzem kluczowym transakcjom, które obecnie kształtują rynki.

1. Duże fundusze wycofały się z Nvidii po rajdzie

Nvidia bez wątpienia była jedną z akcji o najlepszych wynikach w 2023 i 2024 r., rosnąc o 730% od 2023 r., napędzana przez dynamicznie rozwijający się sektor technologiczny i sztucznej inteligencji.

Biorąc pod uwagę tak szybki wzrost, nieuniknione było, że akcje w końcu zatrzymają się na zasłużony odpoczynek, co miało miejsce od połowy lipca do 8 sierpnia, umożliwiając pewną konsolidację i ponowne okazje do zakupu.

Fundusze hedgingowe skorzystały z okazji, aby zarobić na rekordowych wzrostach Nvidii w drugim kwartale tego roku.

Wśród tych, którzy sprzedali akcje Nvidii, znaleźli się wybitni gracze, tacy jak Stanley Druckenmiller's Duquesne Family Office, David Tepper's Appaloosa Management, Soros Capital i Lee Ainslie's Maverick Capital.

Maverick Capital dokonał jedynie niewielkiej redukcji, zmniejszając swoją pozycję w Nvidii o 2,866% po zakupie 464 000 akcji w 1. kwartale 2023 roku.

Z kolei fundusz Appaloosa Management pozbył się 83% swoich udziałów w spółce. W tym samym czasie Fundacja Billa i Melindy Gatesów całkowicie porzuciła swoją pozycję w 4. kwartale 2023 roku.

Tiger Global Management również sprzedał swoje udziały w Nvidii. Z kolei Soros Capital, który gromadził akcje od 2019 roku, sprzedał je w 2. kwartale po ostatnim zakupie w 1. kwartale 2024 roku.

Nvidia opublikuje swój kolejny raport o zyskach 28 sierpnia, a rynek oczekuje potencjalnej ceny docelowej na poziomie 140,67 USD, w porównaniu z czwartkowym zamknięciem na poziomie 122,86 USD.

2. Inwestorzy instytucjonalni kupili spadek Nike

Spółka Nike otrzymała znaczący impuls po ogłoszeniu, że fundusz hedgingowy Pershing Square, kierowany przez Billa Ackmana, nabył nowy pakiet akcji firmy.

Pershing Square posiada obecnie około 3 milionów akcji, co stanowi około 0,19%.

Ackman po raz ostatni zainwestował w Nike pod koniec 2017 r., w okresie, gdy firma traciła udział w rynku w Ameryce Północnej na rzecz Adidasa (OTC:ADDYY). Swoją pozycję wycofał kilka miesięcy później, w 2018 roku.

Inwestorzy mają nadzieję, że powrót Ackmana, jako akcjonariusza może pomóc odwrócić losy Nike, ponieważ firma stanęła w obliczu wyzwań związanych z błędami strategicznymi i intensywną konkurencją. Akcje Nike spadły w tym roku o 27%.

Spółka wypłaci dywidendę w wysokości 0,37 USD na akcję 1 października, a dzień ustalenia prawa do dywidendy to 3 września. Roczna stopa dywidendy wynosi 1,79%.

Wskaźnik ceny do zysku Nike na najbliższe 12 miesięcy wynosi 24,26, w porównaniu do 36,75 dla Adidasa. Rynek ustalił cenę docelową akcji Nike na poziomie 91,27 USD.

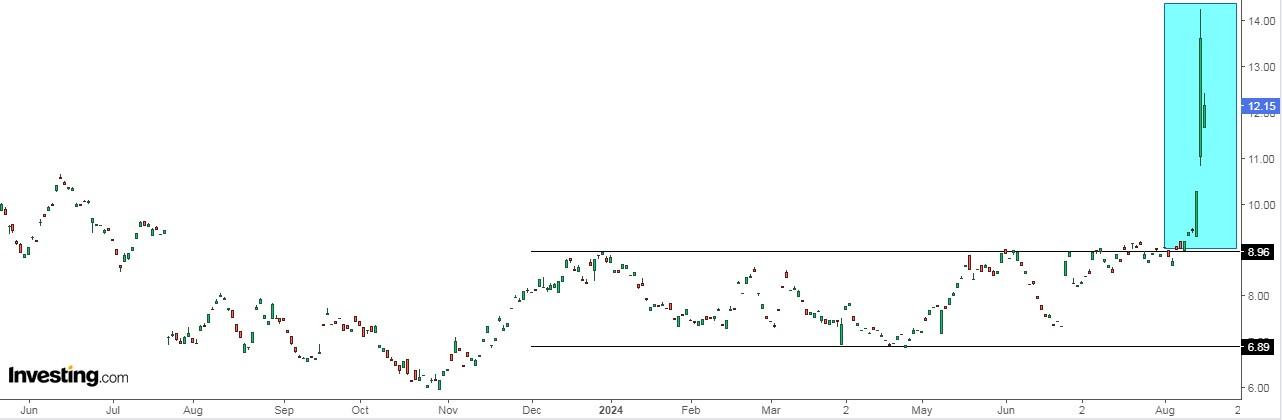

3. Bavarian Nordic rośnie

Ogłoszenie przez Światową Organizację Zdrowia zagrożenia dla zdrowia publicznego w skali globalnej, w związku z rozprzestrzeniającym się wirusem małpiej ospy, znacząco podbiło akcje Bavarian Nordic. Jest to duńska firma biotechnologiczna znana z produkcji szczepionek przeciwko ospie prawdziwej i polio.

Bavarian Nordic produkuje jedyną zatwierdzoną szczepionkę przeciwko ospie małp w Europie i Stanach Zjednoczonych - Imvanex w UE i Jynneos w USA.

Kondycja finansowa firmy jest wyjątkowa, dzięki czemu uzyskała ona najwyższą ocenę 5.

Źródło: InvestingPro

Jej wyniki giełdowe były dobre jeszcze przed wydarzeniami z zeszłego tygodnia:

- Ostatnie 10 lat: +83,70%

- Ostatnie 5 lat: +53,09%

- Ostatni rok: +68,28%

***

Tego lata podnieś swoją grę inwestycyjną dzięki najlepszemu narzędziu rynków finansowych dla inwestorów detalicznych.

Wypróbuj InvestingPro już dziś i przenieś swoją grę inwestycyjną na wyższy poziom.

Zastrzeżenie: Niniejszy artykuł został napisany wyłącznie w celach informacyjnych; nie stanowi on zachęty, oferty, porady, porady ani rekomendacji do inwestowania, jako takiego, nie ma na celu zachęcania do zakupu aktywów w jakikolwiek sposób. Chciałbym przypomnieć, że każdy rodzaj aktywów jest oceniany z wielu perspektyw i jest wysoce ryzykowny, a zatem każda decyzja inwestycyjna i związane z nią ryzyko pozostaje w gestii inwestora.