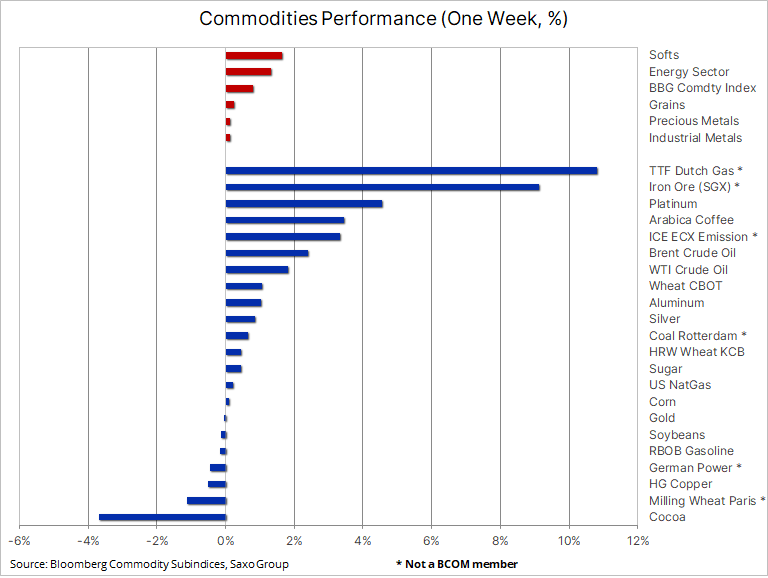

W ubiegłym tygodniu sektor towarowy przyciągnął nowych nabywców po tym, jak osłabło intensywne i potencjalnie negatywne dla cen zainteresowanie rynku chińską grupą kapitałową Evergrande i jej zdolnością do obsługi długu. Chociaż najbardziej zadłużona spółka deweloperska na świecie nadal może sprawić przykrą niespodziankę, nieprzerwane zasilanie systemu finansowego gotówką przez Ludowy Bank Chin pomogło zminimalizować ryzyko zarażenia innych rynków poza Chinami.

Indeks MSCI World poszedł w dół o 4%, a następnie odrobił straty, wydłużając tym samym do 233 dni czas, jaki upłynął od ostatniej korekty o 5% na światowym rynku akcji. Prawdopodobnie jest to kluczowy powód, dla którego metale inwestycyjne, takie jak złoto czy srebro, doświadczają w tym roku takich trudności. Mimo iż często jest on ściśle skorelowany ze zmianami kursu dolara i rentowności, popyt na złoto jest również odwrotnie skorelowany z zaufaniem do aktywów finansowych, które obecnie, wraz z wycenami rynku finansowego, utrzymuje się na rekordowo wysokim poziomie.

Kolejnym wydarzeniem minionego tygodnia, które przyczyniło się do wytyczenia kierunku dla surowców, w szczególności tych o wysokiej odwrotnej korelacji z rentownością amerykańskich papierów skarbowych i dolarem, był nagły skok rentowności obligacji amerykańskich. Przyczynił się do tego Bank Anglii w czwartek, zbijając z tropu inwestorów agresywną retoryką na temat terminu pierwszej podwyżki stóp procentowych. Przecena brytyjskich obligacji nadała tempo rentownościom w strefie euro, a amerykańskie papiery skarbowe odnotowały największy jednodniowy wzrost rentowności dziesięcioletnich obligacji od miesięcy.

Gaz ziemny: Jednym z sektorów, który pozostał odporny na obawy związane z Chinami i ryzyko wzrostu rentowności obligacji, był sektor energetyczny, w którym ceny ropy naftowej, gazu ziemnego, węgla i energii elektrycznej nadal rosły ze względu na ograniczone dostawy i silny popyt. Ropa Brent, globalny benchmark, osiągnęła najwyższą cenę rozliczeniową od 2018 r., podczas gdy w Europie koszt benchmarkowego holenderskiego gazu TTF odnotował rekordowy poziom 76,5 EUR/MWh lub 26 USD/MMBtu, co odpowiadało 150 USD za baryłkę ropy, zanim zdecydowane zwiększenie produkcji energii wiatrowej w UE umożliwiło zahamowanie wzrostu cen.

W Stanach Zjednoczonych kontrakty terminowe na gaz ziemny z Henry Hub powróciły do poziomu powyżej 5 USD/MMBtu, a po zakończeniu wynoszącej 50% korekty wzrostu do najwyższego poziomu od 7,5 roku od sierpnia do września, prognoza techniczna ponownie wskazuje na dalsze umocnienie. Wynika to m.in. z rosnącego popytu eksportowego na LNG, a także publikacji tygodniowego raportu rządowego, który wykazał, że zapasy, podobnie jak w Europie, są nadal ograniczone przed zimowym szczytem popytu.

Ropa naftowa odnotowała piąty tydzień wzrostu z rzędu dzięki wielu nowym źródłom wsparcia cen. Huragan Ida, który uderzył w Stany Zjednoczone, wyeliminował z rynku ponad 30 mln baryłek i nadal obserwujemy powolny i długotrwały powrót do wcześniejszego poziomu. W rezultacie zarówno zapasy ropy naftowej, jak i benzyny w Stanach Zjednoczonych spadły do poziomów ostatnio odnotowanych w grudniu 2019 r. Zwiększone zużycie paliw w zimie na półkuli północnej ze względu na zastąpienie wyjątkowo drogiego gazu może dodatkowo pobudzić już ożywający globalny popyt. Ponadto ostatnie miesiące wykazały, że niektórzy członkowie OPEC+, w szczególności Nigeria, Angola i Kazachstan, mają trudności z osiągnięciem kwot produkcji, przyczyniając się tym samym do umocnienia rynku, obniżając podaż poniżej przewidywanych poziomów.

Działaniem na rzecz zrównoważenia obecnego wzrostu, które jednak dotychczas nie wpłynęło w istotny sposób na ceny, była pierwsza, historyczna sprzedaż ropy naftowej ze strategicznych rezerw Chin. W ostatnich miesiącach Chiny wyprzedawały również metale przemysłowe ze swoich rezerw, aby przeciwdziałać rosnącym kosztom produkcji, w efekcie których inflacja „fabryczna” osiągnęła najwyższy poziom od 13 lat. Po pierwszej sprzedaży 7,4 mln baryłek w najbliższych tygodniach mogą nastąpić kolejne, a analitycy z Wood Mackenzie szacują, że sprzedaż może objąć nawet 82,5 mln baryłek.

Jednak ze względu na fakt, iż wpływ tego działania jest ograniczony, coraz bardziej prawdopodobne wydaje się, że cena ropy Brent osiągnie poziom 80 USD za baryłkę nieco wcześniej, niż przewidywano. Z technicznego punktu widzenia, na wykresie dziennym widać pewien opór na poziomie lipcowego maksimum 77,84 USD/b, natomiast na wykresie miesięcznym ropy Brent zauważalne jest obecnie wybicie powyżej trendu spadkowego od rekordowego maksimum z 2008 r., co może być oznaką dalszych wzrostów.

Złoto i srebro nadal zachowują się niepokojąco: stabilizują się podczas spadku rentowności, by następnie mocno stracić na wartości, gdy te nieco wzrosną. Ubiegły tydzień nie był wyjątkiem - złoto zmagało się z problemami zarówno przed, jak i w szczególności po środowym posiedzeniu FOMC, kiedy to prezes Fed Jerome Powell wziął udział w zaskakująco agresywnej konferencji prasowej i poinformował, że Rezerwa Federalna jest gotowa rozpocząć ograniczanie skupu aktywów od listopada, równocześnie przesuwając termin pierwszej podwyżki stóp na koniec 2022 r. Największy spadek nastąpił w czwartek, kiedy, jak już wspominaliśmy, Bank Anglii zdołał zmylić rynek, sygnalizując swoją pierwszą podwyżkę stóp procentowych znacznie wcześniej niż Stany Zjednoczone - potencjalnie już w lutym.

Rentowność dziesięcioletnich obligacji amerykańskich pokonała kluczowy opór na poziomie 1,4%, a odpowiadająca jej realna rentowność poszła w górę o 10 punktów bazowych do poziomu trzymiesięcznego maksimum -0,89%. Złoto jest nie tylko metalem, który ma tendencję do reagowania na zmiany kursu dolara i poziomu rentowności, przy czym przez większą część tego roku oba te czynniki negatywnie przekładały się na ceny. Jest ono również wykorzystywane przez zarządzających funduszami jako zabezpieczenie lub dywersyfikator chroniący przed ryzykiem w odniesieniu do wszystkich aktywów finansowych, jednak w sytuacji, gdy aktywa finansowe i wyceny rynkowe osiągnęły rekordowo wysokie poziomy, popyt na nie wygasł, co przyczyniło się ostatnio do nasilenia sprzedaży.

Innymi słowy, jeżeli jako inwestorzy uważamy, że obecne zaufanie do rynku jest błędem, koszt zakupu ubezpieczenia na tę okoliczność spada w sytuacji, gdy cena złota plasuje się obecnie w okolicach dolnej granicy rocznego przedziału. W nadchodzących tygodniach będziemy uważnie obserwować rozwój sytuacji w obszarze rentowności, ponieważ rosnące rentowności mogą potencjalnie doprowadzić do ponownego wzrostu niepewności w innych klasach aktywów, takich jak wrażliwe na stopy procentowe akcje wzrostowe. Naszą opinię, że inflacja nie ma charakteru przejściowego, ostatecznie wesprze dalszy wzrost kosztów większości źródeł energii. Na razie jednak złoto potrzebuje solidnego wybicia powyżej 1 835 USD; dopóki tak się nie stanie - a nadal wierzymy, że tak się stanie - nie ma większych powodów do pośpiechu ani do otwierania nowych pozycji.

Metale przemysłowe odzyskały straty po gwałtownym spadku związanym ze spółką Evergrande, który wywołał obawy o chiński popyt, w szczególności ze strony znajdującego się obecnie pod presją sektora nieruchomości. Ruda żelaza, kluczowy surowiec do produkcji stali, który znalazł się obecnie w epicentrum chińskiej polityki ograniczania emisji w energochłonnych gałęziach przemysłu, w piątek osiągnęła cenę 110 USD za tonę po dramatycznym spadku, który w ciągu zaledwie kilku miesięcy doprowadził do obniżenia ceny o ponad połowę, zanim osiągnęła ona minimum na poziomie 90 USD za tonę na początku ubiegłego tygodnia.

Przecena uderzyła również w miedź, ważny metal dla branży budowlanej, jednak po raz kolejny kluczowe wsparcie w okolicach 4 USD/lb w Nowym Jorku i 8 600 USD/t w Londynie nie zostało podważone, zanim ceny nie odbiły się od dna. Naszym zdaniem jest to dowód na siłę tego metalu. I chociaż miedź, jeden z kluczowych elementów tzw. „zielonej” transformacji, od majowego szczytu nadal wykazuje trend spadkowy, w dalszym ciągu dostrzegamy perspektywę wzrostu cen. W oczekiwaniu na kolejne maksimum, początkowo powyżej 4,63 USD/lb, aby przyciągnąć nowych nabywców, nadal istnieje ryzyko głębszej korekty, choć jest ono nieco mniejsze po ostatniej nieudanej próbie spadku. Mając to na uwadze, podtrzymujemy pogląd, że miedź pozostaje atrakcyjna dla nabywców w przypadku nowego umocnienia i ewentualnego dodatkowego osłabienia.