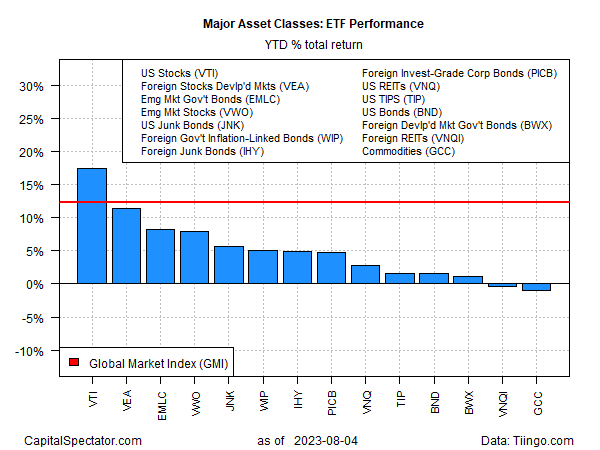

W zeszłym tygodniu ucierpiały rynki na całym świecie, jednak od początku roku to amerykańskie akcje są wyraźnym liderem wyników dla głównych klas aktywów, w oparciu o zestaw funduszy ETF do piątkowego zamknięcia (4 sierpnia).

Fundusz Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) spadł w ubiegłym tygodniu o 2,1%, co było największym tygodniowym spadkiem od lutego. Jednak ten ETF nadal zyskuje ponad 17% w ciągu roku i znacznie wyprzedza drugi najlepszy wynik dla głównych klas aktywów osiągnięty przez Vanguard FTSE Developed Markets Index Fund ETF Shares (NYSE:VEA), który może pochwalić się wynikiem 11,5% w 2023 roku.

Różnica między najlepszymi i najgorszymi wynikami głównych klas aktywów od początku roku wzrosła w ubiegłym tygodniu do 18,5 punktu procentowego po tym, jak szeroka miara towarów odbiła się od dna. Fundusz WisdomTree Continuous Commodity Index Fund (NYSE:GCC) spadł w zeszłym tygodniu o 1,2%, spychając ten ETF na terytorium skromnej straty w 2023 roku.

Pomimo ostatnich niepowodzeń, Globalny Indeks Rynkowy (GMI) nadal rośnie w tym roku o ponad 12%. Ten niezarządzany benchmark obejmuje wszystkie główne klasy aktywów (z wyjątkiem gotówki) w wagach wartości rynkowej za pośrednictwem funduszy ETF i stanowi konkurencyjną miarę dla strategii portfelowych obejmujących wiele klas aktywów.

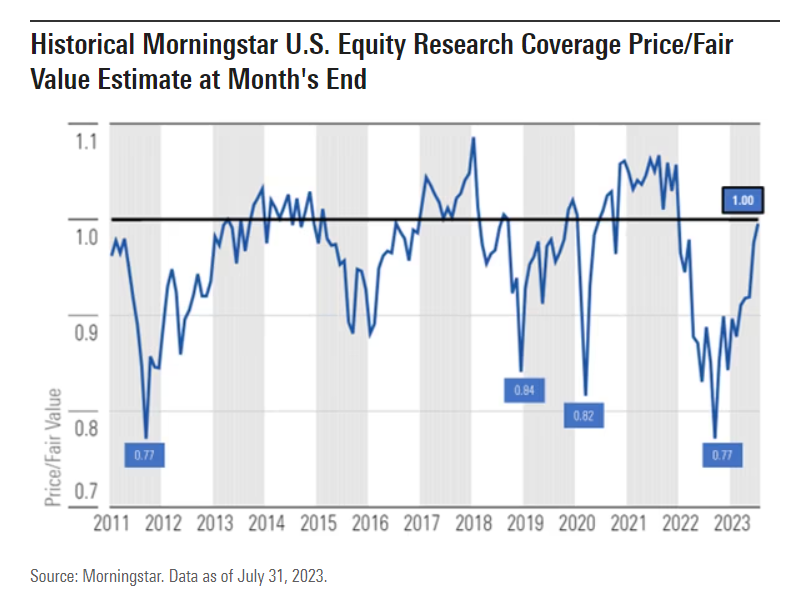

Morningstar twierdzi, że amerykańskie akcje są obecnie wyceniane dość wysoko. "Zgodnie z zestawieniem ponad 700 monitorowanych przez nas akcji, które są przedmiotem obrotu na giełdach w USA, na dzień 31 lipca 2023 r. amerykański rynek akcji był notowany przy stosunku ceny do wartości godziwej wynoszącym 1,00.

Spojrzenie na szacunki wartości godziwej dla komponentów rynku sugeruje, że akcje wartościowe są warte większego odchylenia, donosi Morningstar.

"Opierając się na naszych wycenach, nadal opowiadamy się za przeważaniem wartości i niedoważaniem zarówno kategorii wzrostowych, jak i podstawowych. Nadal zalecamy również przeważanie akcji spółek o średniej i małej kapitalizacji".

W międzyczasie rynki będą skupione na czwartkowej aktualizacji w zakresie inflacji konsumenckiej w USA za lipiec, która ma przynieść mieszane wyniki (publikacja zaplanowana na 10 sierpnia). Według Econoday.com, konsensus prognoz wskazuje na możliwość niepowodzenia w walce o inflację.

Oczekuje się, że główny wskaźnik CPI odbije nieco do 3,3% rok do roku z 3% w czerwcu. Stosunkowo łagodny wynik, biorąc pod uwagę spadek z 9% w połowie 2022 roku. Jeśli jednak prognoza z tego tygodnia okaże się prawidłowa, nieznacznie mocniejszy trend cenowy będzie oznaczał, że pierwszy raz od ponad roku, roczna stopa CPI przyspieszyła.

Oczekuje się, że inflacja headline CPI utrzyma się na stałym poziomie 4,8%, ale to nadal znacznie wyższe tempo i znacznie powyżej celu inflacyjnego Fed wynoszącego 2%. Wniosek: Rynki mogą stanąć w obliczu większych turbulencji, jeśli dane o CPI wzbudzą nowe obawy, że podwyżki stóp procentowych przez Rezerwę Federalną mogą być kontynuowane.

Komentarze gubernator Banku Rezerwy Federalnej - Michelle Bowman wygłoszone w weekend sugerują, że zahamowanie postępów w zakresie inflacji wzmocni determinację banku centralnego do przedłużenia zacieśniania polityki w nadchodzących miesiącach.

"Spodziewam się również, że prawdopodobnie konieczne będą dodatkowe podwyżki stóp procentowych, aby sprowadzić inflację na ścieżkę prowadzącą do 2% celu FOMC" - powiedziała w przygotowanych uwagach do przemówienia w minioną sobotę.

Przypomniała także, że polityka pieniężna nie jest na "sztywnym kursie", wyjaśniając: "Powinniśmy pozostać gotowi do podniesienia stopy funduszy federalnych na przyszłym posiedzeniu, jeśli napływające dane wskażą, że postęp w walce z inflacją utknął w martwym punkcie".

Czwartkowy raport o inflacji pomoże bankowi centralnemu i rynkom ponownie ocenić aktualne postępy w walce z upartą inflacją.

W co warto teraz zainwestować? Zobacz insighty ekspertów i portfolio najlepszych inwestorów!

---------------------------

Portfolio słynnych inwestorów znajdziesz na InvestingPro. Wypróbuj 7 dni za darmo. Nie przegap ciekawych okazji na rynku akcji!