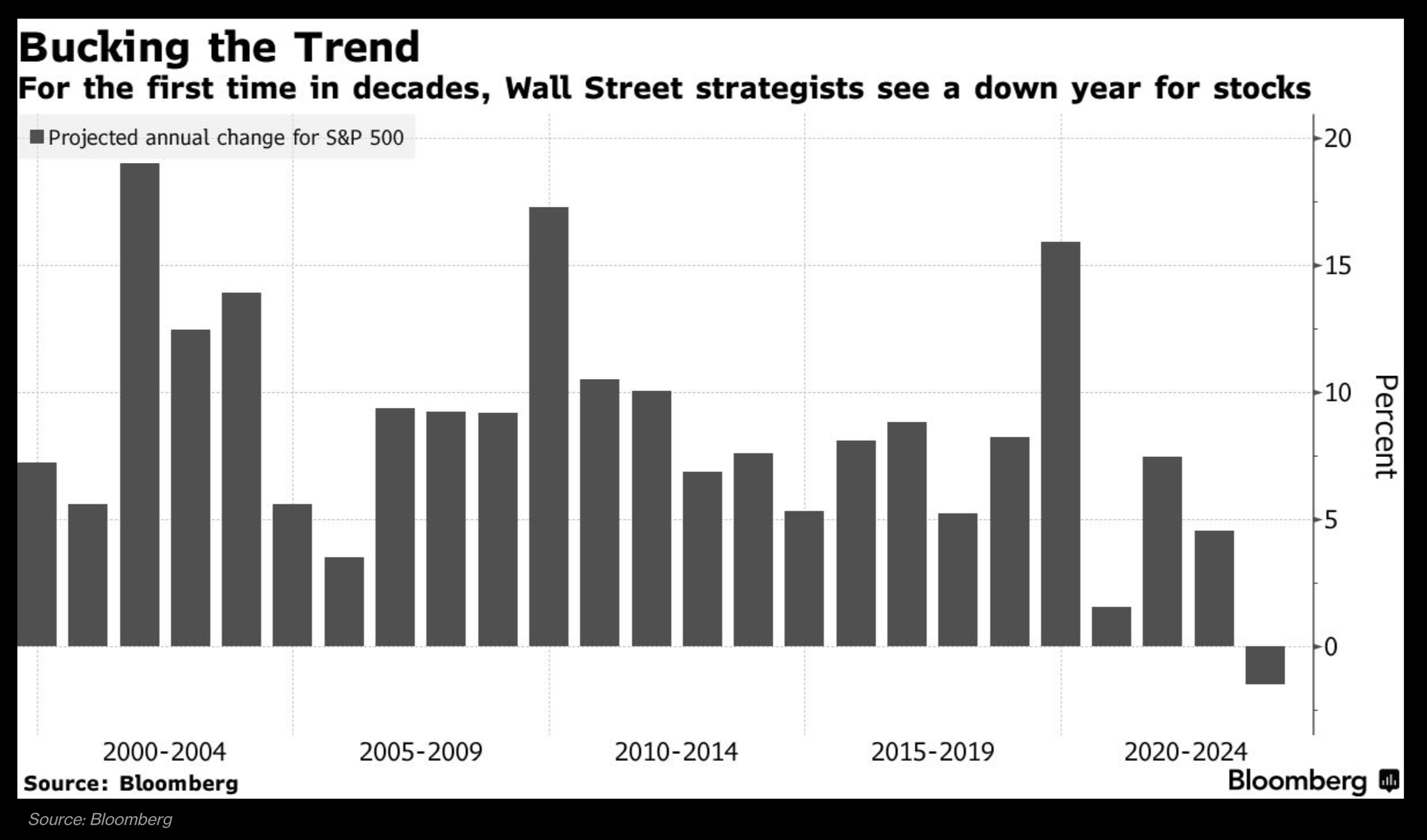

- Profesjonalni stratedzy ogłosili swoje cele dla S&P 500 na koniec roku 2023, a konsensus jest ponury;

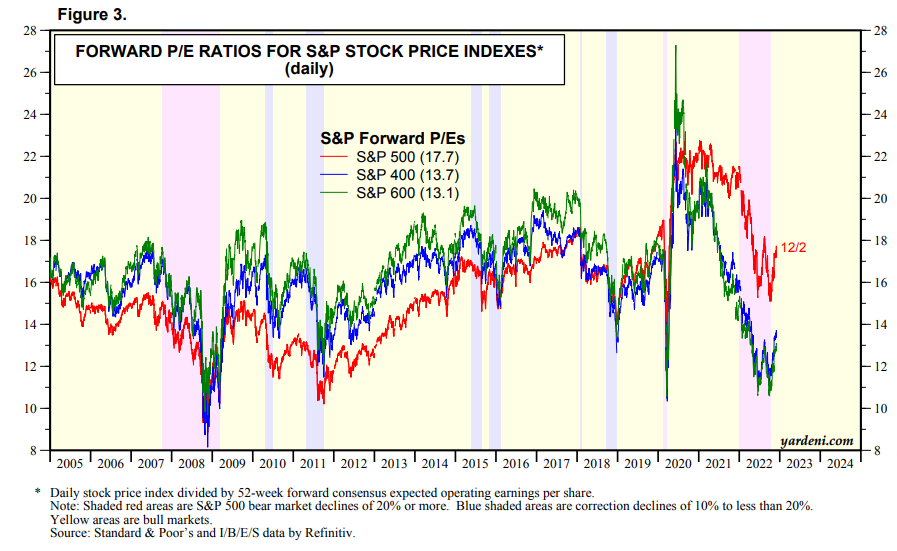

- Przy notowaniach SPX zbliżonych do 18-krotności prognoz EPS na przyszły rok, trudno nazwać amerykańskie spółki o dużej kapitalizacji okazją;

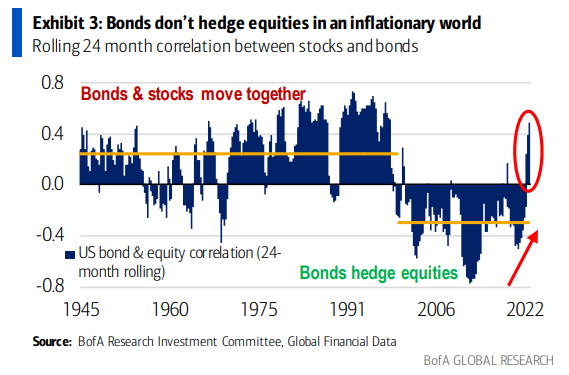

- Obligacje, choć pozytywnie skorelowane z akcjami, nadal mogą pomóc przetrwać nadchodzącą zmienność cen akcji.

I znów mamy końcówkę roku na Wall Street. Wszystkie prognozy makroekonomiczne dotyczące strony sprzedającej lądują w naszych skrzynkach. Różne rekomendacje dotyczące wagi sektora i docelowe ceny S&P 500 na koniec roku są warte tyle, ile papier, na którym są sporządzane (zdaniem starego cynika). Chociaż uważam, że badania strony sprzedającej są bardzo cenne dla wykresów i identyfikacji ważnych zagrożeń, moje przypuszczenia są równie dobre jak ich, jeśli chodzi o to, gdzie zapuszczą się rynki w nadchodzących miesiącach.

Tym razem jednak sytuacja jest niezwykła; po raz pierwszy, od, co najmniej 1999 roku, średnia prognoz strategów S&P 500 na koniec nadchodzącego roku jest ujemna. Zwykle nie widzimy tyle pesymizmu na ulicy. Oczywistą reakcją będzie próba ustalenia, dlaczego najmądrzejsi ludzie w branży przewidują niższe ceny, a nie roczne zwroty według standardowej taryfy, tj. 8% do 10%?

Ponury tłum wzywający do spadku cena akcji w 2023 r.

Źródło: Bloomberg

Uważam, że gdy uwzględnimy, iż S&P 500 jest obecnie notowany na poziomie około 18-krotności prognozowanego zysku na akcję w 2023 r. i możliwego skurczenia się gospodarki w pierwszej połowie, wycena jest wysoka. Szczerze mówiąc, przy najniższym poziomie akcji z 13 października, 16-krotność mogłaby wydawać się tu bardziej rozsądna.

Spółki o dużych kapitalizacjach są nadal drogie, za to SMID wciąż wyglądają tanio

Źródło: Yardeni Research

Jednak nawet wtedy - przy wysokiej rentowności obligacji korporacyjnych, powyżej 5,8%, co oznacza wzrost o ponad 350 punktów bazowych w porównaniu z rokiem poprzednim - wskaźnik P/E na poziomie 16 również nie wydawał się taki tani. Ważne jest, aby zrozumieć, że stopa dyskontowa stosowana do przyszłych zysków przedsiębiorstw jest często średnim, ważonym kosztem kapitału, który obejmuje zadłużenie, kapitał własny i (w mniejszym stopniu) dochód z akcji uprzywilejowanych.

Rentowność obligacji korporacyjnych o ratingu inwestycyjnym jest w wielu przypadkach dobrym wskaźnikiem długu. Tak, więc, bazując na podstawowej matematyce, dyskontując przyszłe przepływy pieniężne, P/E 18 na amerykańskich spółkach o dużej kapitalizacji ze średnioterminowymi stopami zadłużenia przedsiębiorstw wciąż powyżej 5%, S&P 500 nie wydaje mi się wielką okazją.

Na froncie inwestycyjnym, gdy zbliżamy się do 2023 r., niepokojące jest również to, że obligacje nie zabezpieczają już akcji. Przez około 25 lat, kiedy akcje rosły, obligacje spadały pomagając ograniczyć ogólną zmienność klasycznego portfela akcji/obligacji 60/40. Jednak w ostatnich kilku kwartałach korelacja zmieniła się na dodatnią.

Ale mam i dobre wieści dotyczące dzisiejszej oceny rentowności; nawet, jeśli akcje i obligacje skarbowe mogą być dodatnio skorelowane nie oznacza to, że należy odrzucić obligacje. Pomyśl o tym w ten sposób, jeśli Twoja alokacja akcji spadnie o 20% w następnym roku, ale Twój portfel instrumentów o stałym dochodzie spadnie o 1%, te dwie rzeczy są technicznie dodatnio skorelowane, ale obligacje rzeczywiście pomogły ci przetrwać burzę na rynku akcji, prawda? Twierdzę, że przy dodatniej realnej rentowności w całej strukturze terminowej papierów dłużnych, nadal jest w nich miejsce dla inwestorów świadomych ryzyka.

Akcje i obligacje poruszające się razem w 2022 roku

Źródło: Bank of America Global Research

Podsumowując

Chociaż jest to mniej lub bardziej wróżenie z fusów, zgadzam się z nieco ponurymi prognozami speców z Wall Street na temat tego, gdzie znajdzie się S&P 500 pod koniec 2023 r. Jednak nie wszystko stracone, jest jeszcze szansa. Obligacje powinny oferować lepsze realne zwroty, a jeśli w 2024 r. nastąpi poprawa zwykłych zysków, kolejne 12 miesięcy powinno charakteryzować się bardzo atrakcyjnymi długoterminowymi punktami wejścia dla inwestorów kapitałowych.

Zastrzeżenie: Mike Zaccardi nie posiada żadnych papierów wartościowych wymienionych w tym artykule.