Zarządzanie inwestycjami może być głupie, podobnie jak tytuł tego artykułu. Badając potencjalne inwestycje często musimy wybierać między matematyką i faktami, a irracjonalnymi ludzkimi zachowaniami. Na przykład, wzrost liczby pasywnych strategii inwestycyjnych sprawił, że wielu inwestorów preferuje wartościowe akcje nie ze względu na wyceny lub trendy zysków, ale na gotowe klasyfikacje z Wall Street.

W rezultacie, większe firmy spełniające niejasne kategoryzacje przyciągają więcej pasywnych dolarów strategicznych. To czyni je jeszcze bardziej widocznymi i dodatkowo zawyża ich wyceny. Dla inwestorów chcących nieco się wysilić ten okrężny wzór pozostawia akcje o doskonałej wartości w ślad za olbrzymim pasywnym wkładem inwestycyjnym w wartość.

Benjamin Graham

Doskonale pasują tu słowa legendy inwestowania w wartość - Benjamina Grahama:

"Prawdziwemu inwestorowi będzie lepiej, jeśli zapomni o giełdzie i skupi się na swoich zwrotach z dywidend i wynikach operacyjnych swoich firm”.

Jak stwierdza Graham, inwestowanie w wartość nie jest konkursem popularności; polega na wybieraniu akcji, które są sprzedawane po niskich wycenach i wypłacają dywidendy. Pomimo jego mądrości, inwestowanie w wartość przekształciło się w kupowanie największych firm po prostu dlatego, że banki i brokerzy określają je mianem "wartościowych"; a te są silnie motywowane do powiększania swoich aktywów w oparciu, o które zarabiają.

Aby pomóc docenić wypaczony świat inwestycji przedstawiamy dwie akcje.

„Ślepy test”

Aby docenić, co jest prawdziwą wartością i co jest uznawane za wartość przedstawiamy scenariusz inwestycji w ciemno. Proszę wybrać pomiędzy akcją A i akcją B.

Akcje A są znacznie droższe, niż B stosując popularne i tradycyjne miary wyceny. Akcje B rozwijają swoją sprzedaż i przychody znacznie szybciej, niż A. Sprzedaż w A nieznacznie spadła w ciągu ostatnich dziesięciu lat.

Przed podjęciem decyzji zastanów się nad pytaniem w innym świetle. Gdybyś inwestował/a w prywatną firmę, co byś wybrał/a?

Zaryzykujemy odpowiedź, że niemal 100% naszych czytelników uzbrojonych w te ograniczone informacje wybrałoby akcje B.

Podajemy jeszcze jedną porcję danych. Akcje A mają kapitalizację rynkową wynoszącą prawie 350 miliardów dolarów, czyli 27 razy więcej, niż akcje B. Czy to wpływa na Twoją decyzję?

Niestety właśnie to robi różnicę dla nieświadomych inwestorów pasywnych.

Analizując A i B

Akcje A to Procter & Gamble Company (NYSE:PG). Firma zajmująca się artykułami konsumpcyjnymi, która została założona w Cincinnati, w stanie Ohio prawie 200 lat temu. PG sprzedaje szeroką gamę dobrze znanych produktów konsumenckich na całym świecie. Ich najlepsze produkty to Tide, Pampers, Bounty, Gillette, Crest i mnóstwo innych marek, które prawdopodobnie znasz.

Akcje B to Stanley Black & Decker (NYSE:SWK). Firma specjalizująca się w narzędziach do majsterkowania i zastosowań profesjonalnych została założona w Connecticut i jest prawie tak stara jak PG. Podobnie jak w przypadku P&G niektóre z ich produktów są dobrze znane gospodarstwom domowym na całym świecie. Produkują również narzędzia o zastosowaniach profesjonalnych, które mogą być mniej znane. Niektóre z ich najpopularniejszych linii produktów to DEWALT, Black and Decker, Craftsman i Cub Cadet.

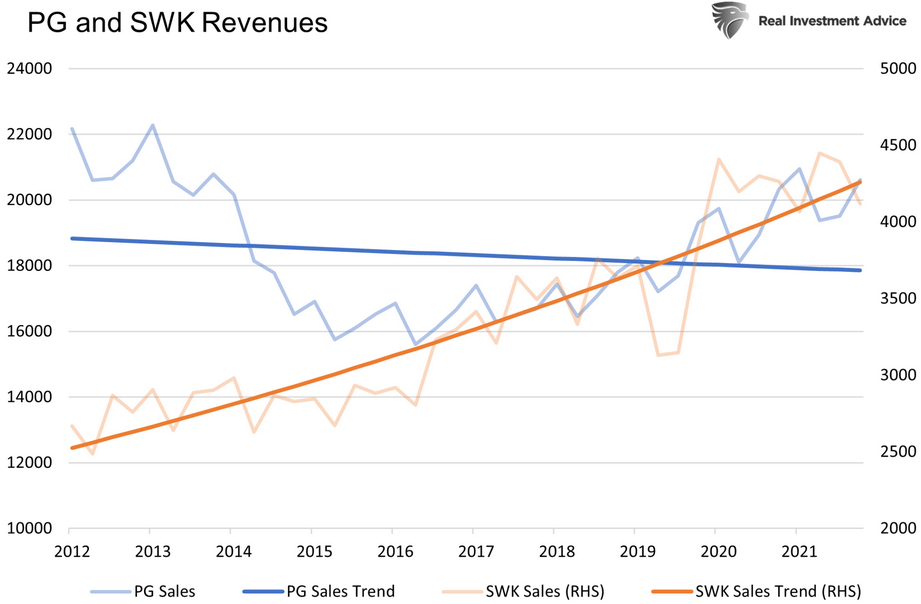

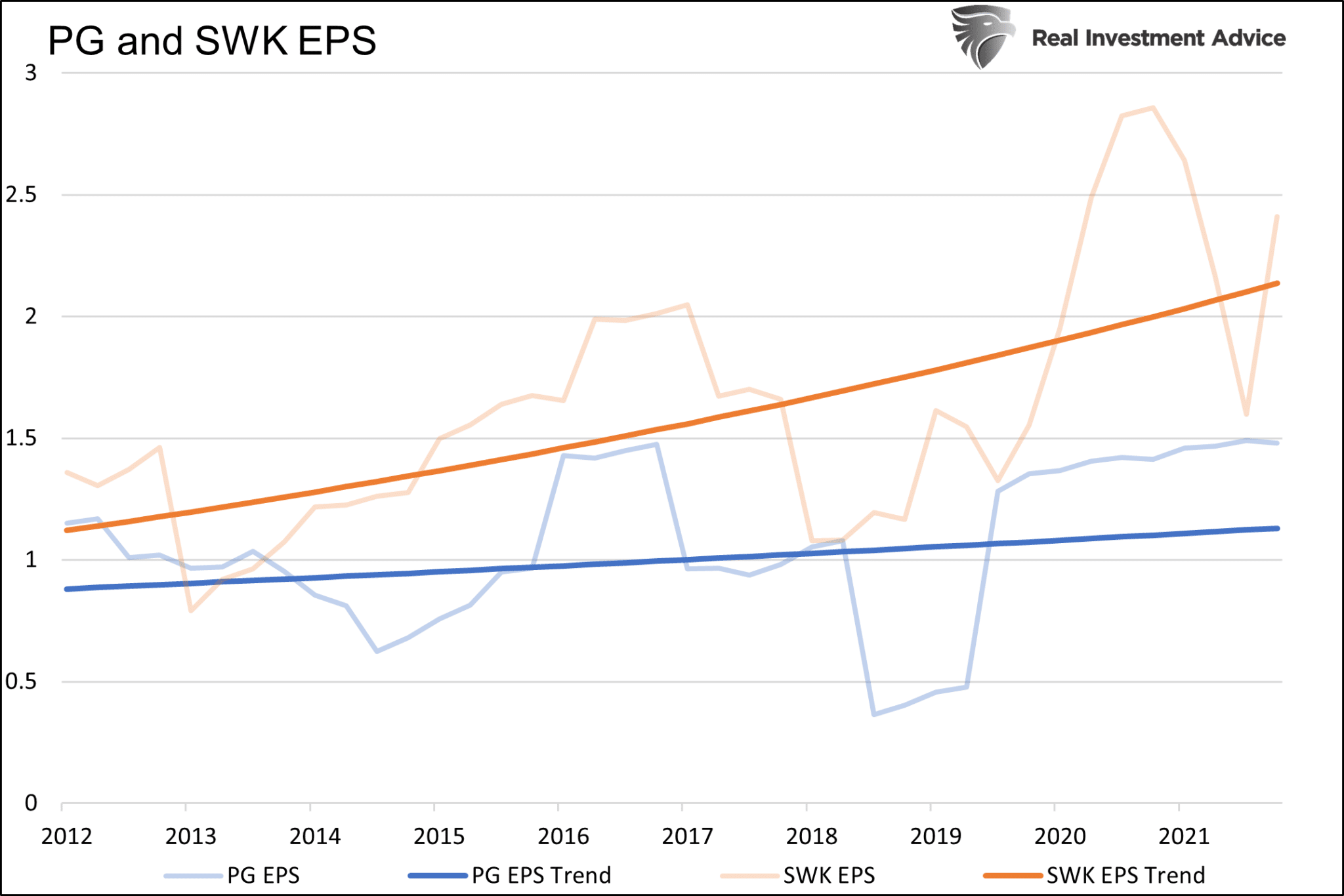

Przed porównaniem wycen warto ocenić wzrost ich przychodów i zysków na przestrzeni ostatnich dziesięciu lat. Linie trendu pomagają wygładzić kwartalne wahania i podkreślają dominujące trendy.

Przychody w SWK rosły o 5,4% rocznie w ciągu ostatnich dziesięciu lat. Wzrost był wyjątkowo przewidywalny. Z drugiej strony, PG odnotowała w tym okresie spadek przychodów w ujęciu rocznym o -0,53%. Od 2015 roku zaczęła rosnąć w tempie 3% w ujęciu rocznym, nadal umiarkowanie poniżej tempa wzrostu SWK.

Ocena zysku na akcję (EPS) opowiada podobną historię. Spółka P&G zwiększała EPS o 2,5% rocznie. Wypada to nieco blado w porównaniu z rocznym tempem wzrostu SWK wynoszącym 6,7%.

Co więcej, PG odkupiła prawie 15% swoich akcji w ciągu dziesięciu lat. SWK odkupiła tylko 4% swoich akcji. EPS PG w całym okresie byłby niemal płaski bez wykupu.

Wycena PG vs. SWK

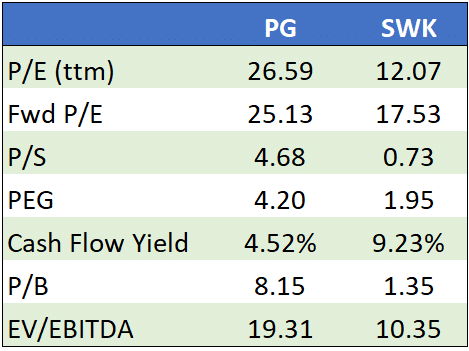

Przychody i wzrost EPS są ważnymi wskaźnikami, ale nie mówią, czy cena akcji reprezentuje wartość. Aby zrobić kolejny krok niezbędne jest porównanie fundamentalnych wycen lub tego, ile kosztuje inwestorów zakup strumienia przyszłej sprzedaży i zysków. Poniższa tabela przedstawia siedem popularnych metod wyceny. We wszystkich przypadkach SWK jest znacznie tańsza.

Fundusze wartości

Na podstawie naszej analizy fundusz wartości powinien zdecydowanie preferować SWK nad PG. Ponadto, wiele współczynników PG jest droższych, niż S&P 500. Jednak to, czego fundusz wartości powinien pragnąć, a to, co posiada to często dwie różne rzeczy.

Akcje funduszu ETF Vanguard Value Index (NYSE:VTV) mają kapitalizację rynkową w wysokości 66 miliardów. Posiada ponad 2% PG i tylko 0,07% SWK.

Z kolei, cieszący się dużą popularnością fundusz ETF iShares S&P 500 Value (NYSE:IVE) ma kapitalizację rynkową w wysokości 21 miliardów. Fundusz posiada 0,96% PG i tylko 0,08% SWK.

Sytuacja jest taka sama jak w przypadku funduszy zorientowanych na dywidendę. SWK ma stopę dywidendy na poziomie 3,73%, tj. około 1,25% wyższą niż PG. Pomimo większej dywidendy dwa z bardziej popularnych dywidendowych funduszy ETF - VYM i VIG przeznaczają odpowiednio 2,5% i 3% na PG. VYM nie posiada SWK, a VIG ulokował jedynie 0,09% swoich aktywów w SWK.

Aby fundusze pasywnej wartości mogły się rozwijać potrzebują papierów wartościowych z dużymi akcjami, które można kupić bez rażącego wpływu na cenę. Modele biznesowe ETF i funduszy inwestycyjnych wynagradzają finansowo zarządzającego funduszem za wielkość funduszu, a nie za to jak dobrze realizują zadeklarowany cel.

Aby rosnąć, wiele funduszy wartości naciąga znaczenie wartości, aby zwiększyć wszechświat akceptowalnych akcji. Często szersze definicje wartości skutkują akcjami takimi jak PG, które mogą być stabilnymi i konserwatywnymi spółkami, ale nie są wyceniane według wycen podobnych do wartości.

Podsumowując

Każdy racjonalny inwestor skupiający się na wycenach i fundamentach prawdopodobnie wybrałby SWK, zamiast PG. Każdy racjonalny inwestor oceniający gdzie płyną dolary inwestorów wybrałby PG, zamiast SWK.

I to jest szalone środowisko, w którym się znaleźliśmy. Jeśli dominują strategie pasywne, akcje takie jak PG mogą nadal osiągać lepsze wyniki, niż akcje takie jak SWK, pomimo wycen zysków i wzrostu przychodów. Jednak akcje takie jak SWK oferują coraz większą propozycję wartości w miarę utrzymywania się trendu.

Na niestabilnym rynku, który może się zbliżać SWK i inne akcje o prawdziwej wartości mogą stanowić bezpieczny port w czasie burzy narażając PG i inne spółki na sprzedaż, jeśli pasywni inwestorzy zmienią zdanie.