Jest to pora roku, kiedy większość autorów piszących o inwestycjach przewiduje, co wydarzy się w 2022 roku. Ja jednak chciałbym raczej zaproponować to, co jest "najbardziej" prawdopodobne w ciągu następnych 10, 20 lub 50 lat.

Krótką i prostą odpowiedzią na pytanie, co stanie się na rynku jutro, jest ta udzielona przez J.P. Morgana, gdy zapytano go, co rynek zrobi w przyszłości. Odpowiedział: "Będzie się wahał".

To z pewnością banał. Ale jest w tej odpowiedzi wiele prawdy i początków tego, co dziś nazywamy Nowoczesną Teorią Portfelową (MPT). Nowoczesny portfel ma wiele do polecenia.

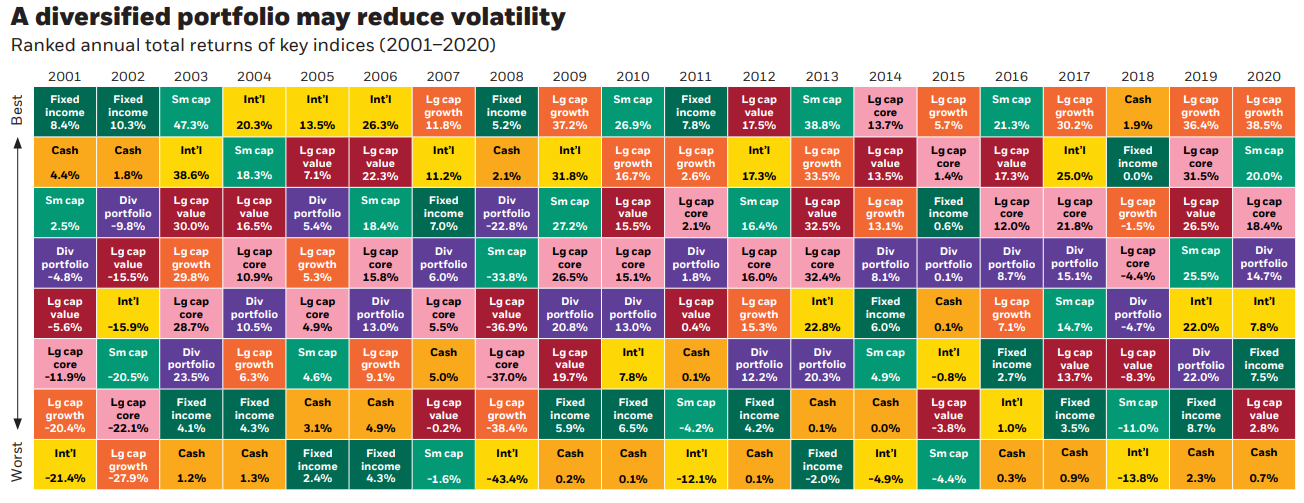

Podstawowa idea jest solidna: MPT to sposób na optymalizację zysków w oparciu o akceptowalny poziom ryzyka rynkowego. Osiągasz to przez dywersyfikację wśród różnych klas aktywów. Oto matryca tego, co było najlepiej i najgorzej radzącymi sobie klasami aktywów każdego roku od 2000 do 2020 roku końca:

Czy w okresie świetności dot-comów w 2000 r. zdecydowałbyś się na inwestowanie w papiery o stałym dochodzie przez następne 2 lata? Czy pomyślałbyś o tym, aby przez następne 3 lata przenieść część swojego portfela do aktywów międzynarodowych?

Od 2012 roku dominują spółki o dużej kapitalizacji. Przez 6 z 9 lat nadal były one dobrym wyborem. Czy tak będzie nadal?

Zanim odpowiesz na to pytanie, pamiętaj, że psychologowie finansów behawioralnych ostrzegają nas przed poznawczym pędem do nowości w stosunku do przewagi. (Nowość oznacza oczywiście to, co wydarzyło się ostatnio, a przewaga to to, co może pokazać szerszy obraz).

Studiuję rynki od wielu dziesięcioleci. Zwracam baczną uwagę na (co z biegiem lat zawęziłem do) nieco ponad tuzin kluczowych źródeł i wskaźników. Nadal jednak nie posiadam kryształowej kuli. Dlatego też pozostaję zdywersyfikowany w różnych klasach aktywów.

Spójrz ponownie na powyższy wykres. W ,,złych" latach do inwestowania, nawet najlepszy nie radził sobie dobrze. Z drugiej strony, w latach, w których najlepsi osiągali dwucyfrowe zyski, nawet te z czterech lub pięciu kategorii poniżej ,,najlepszego gracza" również dobrze sobie radziły.

Wyciągam z tego wniosek, że możemy się mylić w naszych przypuszczeniach co do klasy aktywów i nadal dobrze sobie radzić, o ile unikamy najgorszego z najgorszych. Ufam, że o ile różne spółki, różne branże, różne sektory, a nawet różne klasy aktywów mogą zmieniać swoją popularność w czasie, to natura ludzka nie.

Dywersyfikacja działa, konsekwencja wygrywa

Ludzie są tym bardziej przerażeni, im lepsza jest sytuacja na rynku. Dlatego też niektórzy z moich klientów, którzy w świetle słabych wyników w trzecim kwartale 2021 r. i słabych wyników w grudniu, mówią mi, że chcieliby wypłacić gotówkę.

Przypominam im, że gotówka nie jest szczególnie błyskotliwą odpowiedzią. Tylko raz w ciągu ostatnich 20 lat sytuacja była tak niestabilna, że gotówka przynosiła przyzwoite wyniki. A papiery wartościowe o stałym dochodzie, w postaci obligacji, również stale osiągają gorsze wyniki. Jeżeli nadal są zaniepokojeni, skłaniam ich do podejścia opartego na dywidendach wysokiej jakości. Portfel dywidendowy na powyższym wykresie może nigdy nie będzie osiągał najlepszych wyników, ale też nigdy nie był wśród najgorszych.

Dywersyfikacja działa. Tak, czasami nie uda Ci się pobić rynku, przy czym ,,rynek" jest dla większości inwestorów skrótem od spółek o dużej kapitalizacji reprezentowanych przez S&P 500, ale celem inteligentnego inwestora nie jest posiadanie czegoś, czym mógłby się pochwalić na tegorocznym przyjęciu bożonarodzeniowym. Celem jest ochrona w najsłabszych warunkach rynkowych i silne uczestnictwo w najlepszych. Ludzie, którzy żyją po to, by powiedzieć: "Pobiłem S&P w tym roku!", nagle tracą głowę w następnym roku lub w następnym i następnym, i następnym...

Dywersyfikacja działa. Konsekwencja wygrywa.

Wiem, że większość czytelników czyta artykuły, aby zaczerpnąć pojedyncze pomysły inwestycyjne:

"Jakie akcje powinienem kupić, aby osiągnąć maksymalne zyski? Która spółka osiągnie lepsze wyniki w przyszłym roku? Co jest pomysłem nr 1 tego analityka na 2022 rok?".

Kiedy już określisz swoją tolerancję na ryzyko, możesz łatwo skonstruować własną matrycę tego, w co będziesz inwestował. Pozwoli to zaoszczędzić niezliczone godziny czytania! Jeśli nie czujesz się komfortowo kupując, powiedzmy, SPACs, to po co w ogóle o nich czytać? Wspaniały artykuł czasami zmienia nasze przekonania. Wtedy zostajesz z akcjami o nazwie Wyrzuty Sumienia (symbol: UPSS).

Zostawiam was bez rekomendacji akcji lub funduszu na zakończenie tego roku. W istocie, nie ma znaczenia, jaki jest Mój wybór nr 1 na 2022 rok.

Liczy się to, że masz okazję stać się spokojniejszym, bardziej zorganizowanym inwestorem, który z wyprzedzeniem wybiera klasy aktywów, z którymi chce pracować. Następnie możesz wybrać fundusze, ETF lub OMF (Original Mutual Fund), lub akcje, które najlepiej pasują do Twoich kryteriów.

Z pewnością będziesz spał spokojniej, jeśli to zrobisz - i wyobrażam sobie, że będziesz robił co najmniej tak samo dobrze, a prawdopodobnie lepiej, robiąc to. Poza tym, oferuję coś lepszego niż konkretne akcje do kupienia.

Oferuję tę zasadę:

Dywersyfikacja działa. Konsekwencja wygrywa.