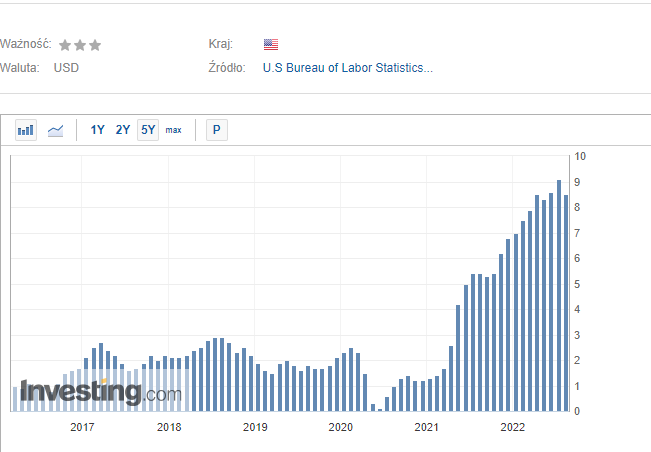

Notowania jednego z głównych amerykańskich indeksów Nasdaq 100 od niemal dwóch miesięcy znajdują się w dynamicznym odbiciu popytowym, w ramach którego byki odrobiły już ponad połowę aktualnej bessy. Jednym z głównych katalizatorów obecnych wzrostów są oczekiwania co do złagodzenia jastrzębiego kursu przez FED w kolejnych miesiącach. Podstawowym argumentem, przemawiającym za tym scenariuszem są ostatnie dane dotyczące inflacji za lipiec na poziomie 8,5%, które były nie tylko niższe od czerwcowego odczytu 9,1%, ale również od prognoz, które zakładały odczyt 8,7%. Ostatni raz CPI było niższe od prognoz w styczniu 2021 roku. Dlatego też pojawiają się coraz liczniejsze głosy, że osiągnęliśmy właśnie szczyt inflacji i obieramy kierunek na 2% cel.

Istnieją jednak uzasadnione obawy, że optymizm inwestorów jest przedwczesny, a odbicie popytowe, może być jedynie głęboką korektą przed kolejną falą spadkową.

Rysunek 1. Dynamika inflacji w USA

Czy FED dokona pivotu na jesień?

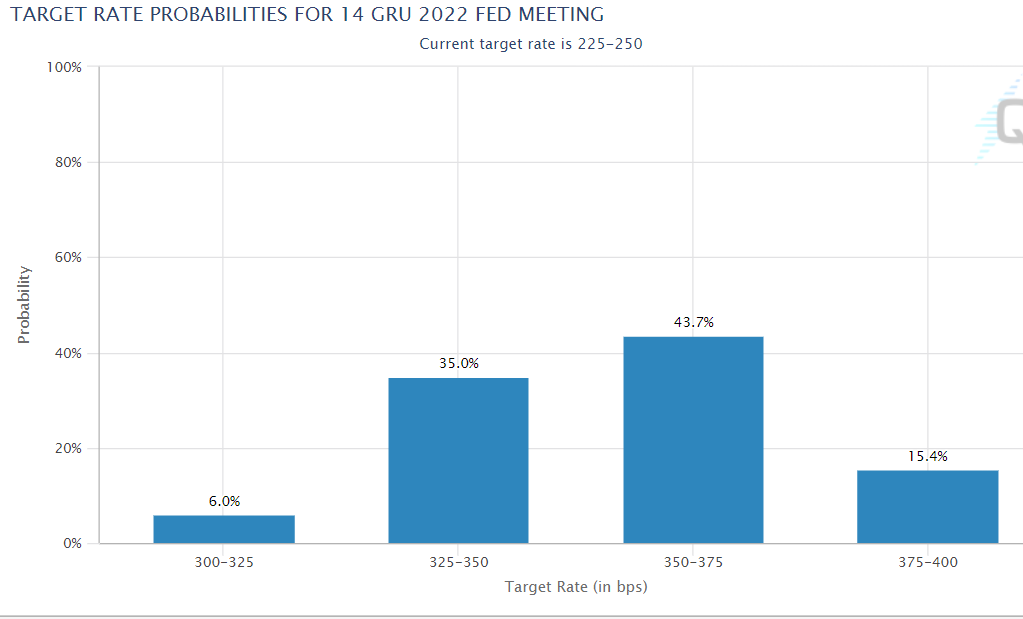

Pytanie o to czy FED dokona zwrotu w obranej jastrzębiej polityce monetarnej, jest kluczowe w kontekście dalszego rozwoju lub odwrotu rynku niedźwiedzia. Aktualnie najbardziej prawdopodobnym scenariuszem jest przedział stóp procentowych w zakresie 3,5%-3,75% na koniec roku, co będzie oznaczać najwyższe poziomy od 2008 roku. Są to jednak w dalszym ciągu poziomy niższe niż w szczycie cyklu 2000 roku - 6,5% oraz 2008 roku – 5,2% przy jednocześnie niższej inflacji kolejno 3,7% i 5,6% również jeżeli chodzi o wartości maksymalne. To oznacza, że FED zakłada sprowadzenie inflacji do celu przy ujemnych stopach procentowych w granicach 4%, co może znacząco wydłużyć ten proces. Tak czy inaczej, w krótkim terminie dane o inflacji za sierpień będą kluczowe w kontekście skali podwyżek stóp procentowych we wrześniu.

Rysunek 2. Oczekiwany poziom stóp procentowych w USA na koniec 2022 roku, źródło: www.cmegroup.com

Ciekawić może kierunek, który obrały rentowności obligacji amerykańskich oraz kurs dolara, które zyskują na przestrzeni ostatniego tygodnia. Teoretycznie wraz ze wzrostem cen akcji, rentowności powinny kontynuować przecenę, natomiast odwrotny ruch może świadczyć o tym, że optymizm związany z wolniejszym wzrostem stóp procentowych jest nieuzasadniony.

Szukając argumentów za dalszymi wzrostami, niewątpliwie należy zwrócić uwagę na relatywnie pozytywne wyniki spółek, które w przypadku indeksu S&P500 w ok. 75% były wyższe od prognoz. III kwartał w obliczu postępującej recesji oraz utrzymującej się wysokiej inflacji może być już zdecydowanie słabszy.

Czeka nas powtórka z 2000 oraz 2008 roku?

Jeżeli spojrzymy na przebieg bessy z lat 2000-02 oraz 2007-08, możemy zauważyć pewną analogię z pierwszej fazy okresu rozwoju rynku niedźwiedzia. Jednakowo w przypadku pęknięcia bańki dot com oraz rynku hipotecznego po pierwszym okresie przeceny, następowało silne odbicie, które przekraczało połowę pierwotnych spadków

Rysunek 3. Notowania NASDAQ100 z lat 2000 oraz 2008

Na ten moment oczywiście ciężko wyrokować czy historia powtórzy się również tym razem, natomiast przytoczone przykłady, pokazują, że tak głębokie korekty w czasie rynku niedźwiedzia nie są niczym niespotykanym.

Gdzie szukać oporu na NASDAQ100?

W przypadku potencjalnego rozszerzenia ruchu w kierunku północnym na NASDAQ100 kolejne problemy strona popytowa powinna napotkać w rejonie 14400 pkt, gdzie znajduje się pierwszy poważny opór oraz nieco wyżej w okolicy strefy podażowej 14900 pkt.

Rysunek 4. Analiza techniczna NASDAQ100

Pierwszym poważnym sygnałem do zakończenia korekty będzie wybicie poziomu wsparcia zlokalizowanego na psychologicznym poziomie 13000 pkt. Wydaje się jednak, że ewentualny powrót do spadków może mieć miejsce wraz z powrotem większej zmienności we wrześniu, kiedy to odbędzie się również kolejne posiedzenie FED.