Słabo zbadanym aspektem branży ETF jest sposób, w jaki inwestorzy indywidualni wchodzą w interakcje ze swoimi produktami w serwisach społecznościowych. Osobiście uważam, że aspirujący i ugruntowani menedżerowie ETF powinni być na bieżąco z tymi wydarzeniami, aby wykorzystać trendy i zainteresowania inwestorów.

Świetnym przykładem jest forum Reddit - r/dividends, które skupia społeczność ponad 356 000 inwestorów zorientowanych na dochód. A jednym z najgoręcej omawianych tam funduszy ETF jest aktywnie zarządzany Equity Premium Income (NYSE1169055|JEPI) JPMorgan.

Zawsze szukam interesujących ETF-ów, by je przedstawić, a JEPI nie jest tu wyjątkiem. Ten ETF stosuje kilka dość unikalnych strategii, które czynią go godnym uwagi, nawet wśród stale rosnącej kohorty funduszy ETF zorientowanych na dochód. Rozłóżmy ten ETF na czynniki pierwsze i zobaczmy jak działa.

Jak działa JEPI?

Do JEPI najlepiej pasuje opis - defensywny ETF akcji z warstwą opcji kupna z pokryciem. Jak wspomniano wcześniej ETF jest aktywnie zarządzany w celu „dostarczania znacznej części zwrotów związanych z indeksem S&P 500 przy mniejszej zmienności, oprócz miesięcznego dochodu”.

Po stronie akcji obejmuje to oddolny proces badania fundamentalnego, który monitoruje akcje amerykańskich spółek o dużej kapitalizacji przy użyciu „zastrzeżonych rankingów akcji skorygowanych o ryzyko” w oparciu o ich „wartość względną”. Jest to podejście raczej „czarnej skrzynki”, które nie jest szczegółowo opisane w prospekcie JEPI.

Aby generować miesięczny dochód, JEPI może zainwestować do 20% w noty powiązane z giełdą lub ELN. Są to produkty o stałym dochodzie emitowane przez kontrahenta, które obiecują zwrot powiązany z aktywem referencyjnym. W szczególności, JEPI posiada ELN, które zapewniają ekspozycję na out-of-the-money dla opcji kupna na indeks S&P 500.

Dlaczego ELN? Cóż w przeciwieństwie do innych funduszy ETF pokrytych opcji kupna, JEPI nie posiada wszystkich akcji wymaganych do wystawienia opcji kupna na samym S&P 500. Jego portfolio jest aktywnie zarządzane i unikalne. Dlatego musi zyskać ekspozycję za pośrednictwem innych instrumentów w tym przypadku ELN.

Wyniki JEPI

JEPI jest wyraźnie popularny. Ten ETF zarządza obecnie aktywami (AUM) o wartości ponad 18 miliardów dolarów, od których pobiera dość rozsądny wskaźnik kosztów w wysokości 0,35%. Obecnie, fundusz może pochwalić się 12-miesięczną stopą dywidendy na poziomie 11,29%, co jest bardzo wysoką wartością w porównaniu z innymi funduszami zorientowanymi na dochód.

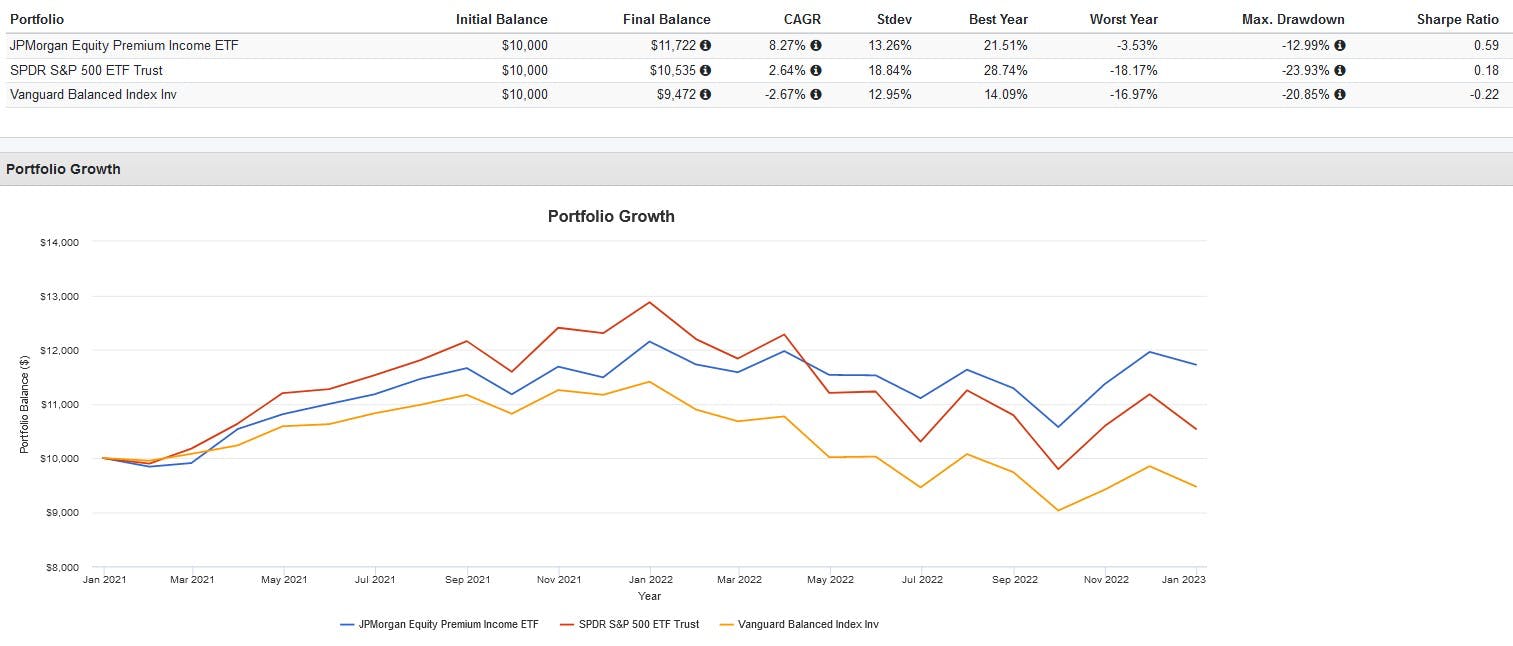

Jak ETF radził sobie w przeszłości? Aby się tego dowiedzieć przeprowadziłem analizę historyczną funduszu w porównaniu z S&P 500 i zrównoważonym portfelem 60/40 amerykańskich akcji i obligacji. Należy jednak pamiętać, że JEPI powstał w maju 2020 r., zatem ta analiza historyczna jest zbyt krótka, aby wyciągnąć miarodajne wnioski.

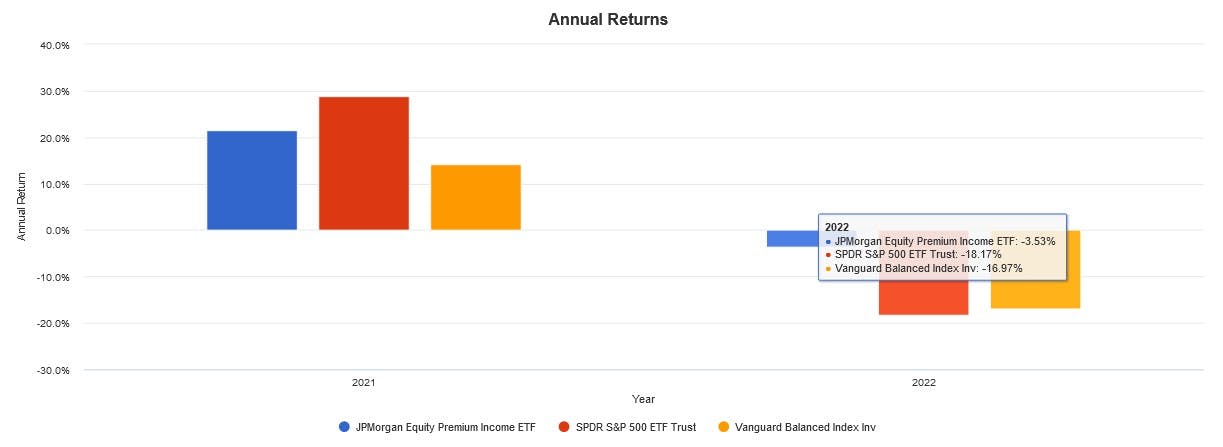

Okres analizy historycznej został wypaczony przez bessę z 2022 r., ale można argumentować, że właśnie w takich warunkach JEPI lśni. Rzeczywiście, możemy zauważyć, że chociaż JEPI osiągnął gorsze wyniki, niż S&P 500 w 2021 r. to znacznie przewyższył je w 2022 r. Warto zauważyć, że w obu latach przebił portfel 60/40. Zrobił to również przy niższej zmienności i wypłatach.

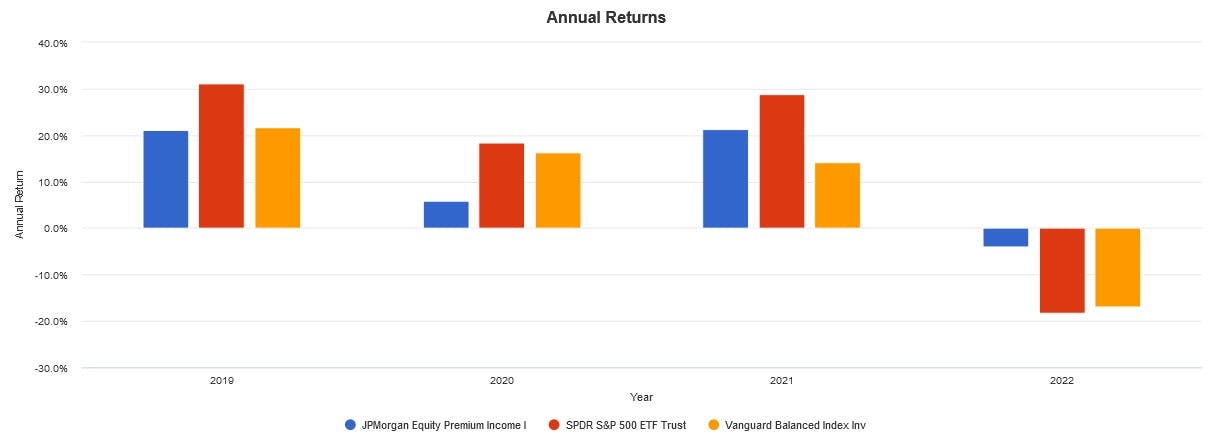

Aby rozszerzyć ten historyczny test zastąpiłem odpowiednik funduszu inwestycyjnego JEPI, JPMorgan Equity Premium Income I (JEPIX), aby zobaczyć jak sobie radził w 2019 i 2020 r.:

W 2019 roku, JEPI generował zwroty niemal tak dobrze jak portfel 60/40, ale w 2020 roku osiągnął znacznie gorsze wyniki. Powód? Katastrofa COVID-19. Podczas gdy 60/40 miękko lądował dzięki alokacji obligacji z powodu obniżek stóp procentowych Fed, warstwa pokrytych opcji kupna dla JEPI nie okazała się tak dobrym zabezpieczeniem.

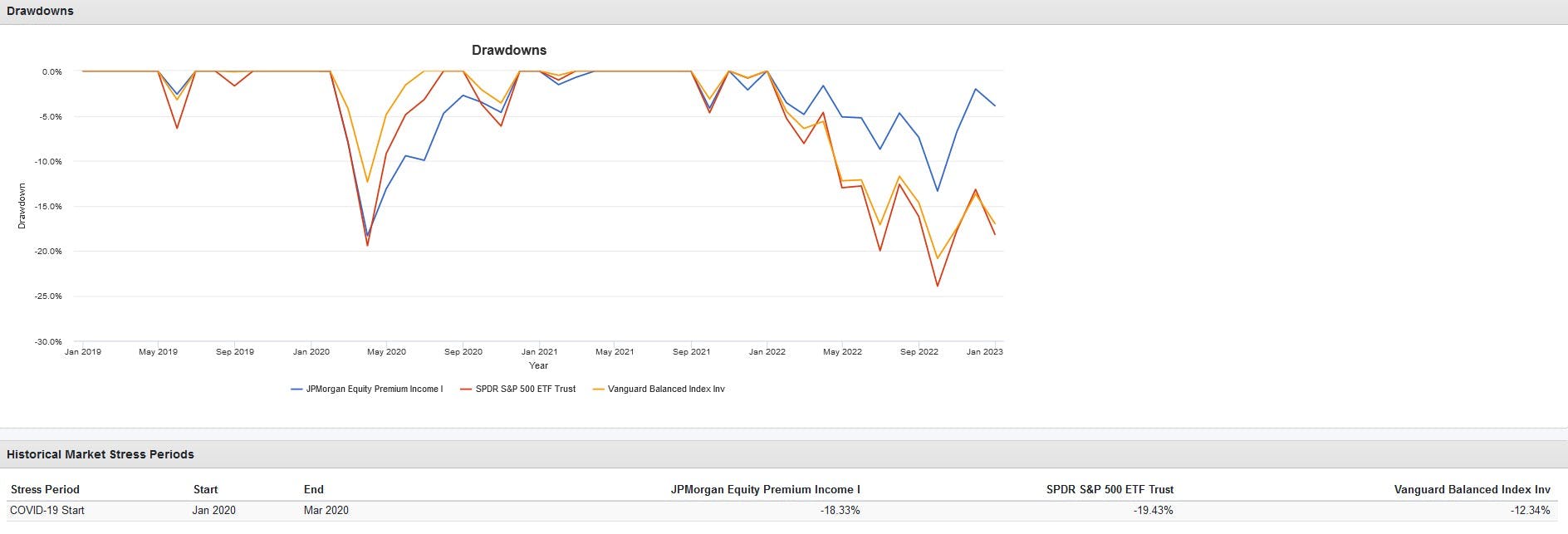

Jak widać powyżej, JPMorgan (NYSE:JPM) Equity Premium Income ETF (NYSE:JEPI) stracił niemal tyle samo, co zwykły ETF indeksu S&P 500. Wniosek jest taki, że pokryte opcje kupna nie chronią skutecznie przed spadkiem i nie należy na nich polegać, jako ochronie przed krachem, ponieważ są one przede wszystkim rozwiązaniem dochodowym. Nadal potrzebne są obligacje.

Moja opinia? Fundusze ETF takie jak JEPI najlepiej nadają się do zwiększenia tradycyjnej alokacji 60/40 dla inwestorów zaniepokojonych rosnącymi stopami procentowymi i pragnących podobnej zmienności. Trzymanie samego JEPI może obniżyć zmienność, ale nie uchroni przed krachem. Rozważ połączenie go z czymś w rodzaju funduszu Skarbowego ETF.