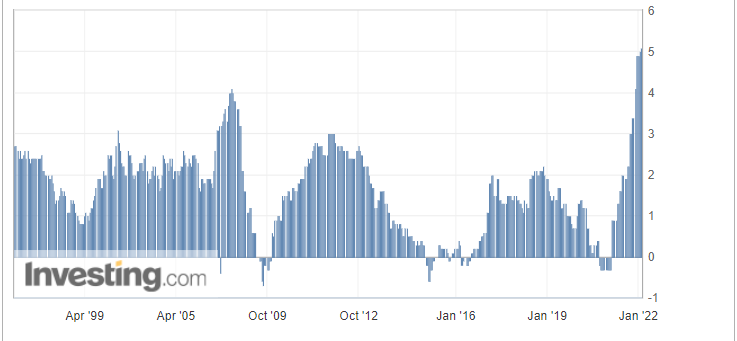

Europejski Bank Centralny jest praktycznie ostatnim dużym bankiem centralnym, który nie zapowiedział jeszcze podwyżek stóp procentowych w tym roku. Oczywiście jest jeszcze Bank of Japan, jednak tam prowadzenie polityki monetarnej opiera się na kontroli krzywej rentowności obligacji. Po tym jak FED najprawdopodobniej podwyższy stopy procentowe w marcu, EBC zostanie sam na placu boju zerowych stóp procentowych. Wszystko to w warunkach ponad 5-procentowej inflacji, która jest jednocześnie najwyższy odczytem w historii. W tej sytuacji utrzymanie stanowiska rozpoczęcia podwyżek w przyszłym roku jest mało prawdopodobne.

Rysunek 1. Inflacja w strefie euro

Inflacja rośnie, drukarki EBC pracują dalej

Ostatnie posiedzenie Rady Prezesów EBC nie przyniosło zmiany stanowiska w sprawie kluczowych decyzji dotyczących polityki monetranej w najbliższym czasie. Stopy procentowe zostały utrzymane bez zmian, przy czym w dalszym ciągu nie ma żadnej oficjalnej deklaracji co rozpoczęcia cyklu podwyżek. Redukowany jest program skupu aktywów PEPP, który zakończy się już w marcu. Co ciekawe zwiększony zostanie program skupu APP do 40 mld euro, więc pomimo tak wysokiej inflacji drukarki EBC nie zostaną wygaszone. Ponadto EBC będzie w dalszym ciągu reinwestować odsetki obligacji w najbliższych latach.

Z punktu widzenia klasycznego prowadzenia polityki monetarnej, trudno zrozumieć nie tylko bierność Europejskiego Banku Centralnego, ale również deklarację kontynuowania dodruku pieniądza nawet jeżeli skala będzie już mniejsza. Wszystko to sprawia, że powrót do celu inflacyjnego może być rozciągnięty na wiele lat.

Pierwsze podwyżki w drugiej połowie roku?

Pomimo braku oficjalnych deklaracji, wśród rady panuje konsensus co do tego, że wysoka inflacja nie jest już przejściowa, a jej poziom jest zbyt wysoki. W nieco bardziej jastrzębie tony uderza też Prezes EBC Christina Lagarde, która zasugerowała, że podwyżki stóp procentowych mogą mieć miejsce jeszcze w tym roku. Według analityków Goldman Sachs (NYSE:GS) prawdopodobnym momentem na rozpoczęcie podwyżek stóp procentowych jest wrzesień tego roku. W ramach raportu możemy przeczytać:

"W związku z odczytami inflacji w strefie euro powyżej oczekiwań, prognozami mówiącymi o utrzymaniu wysokiego tempa wzrostu gospodarczego oraz jastrzębimi sygnałami z otoczenia prezes Lagarde oczekujemy, że EBC szybciej zacznie zacieśniać politykę monetarną"

Jastrzębi sygnał wystarczył do umocnienia euro, które w wyniku bierności Europejskiego Banku Centralnego w 2021 roku poruszał się w trendzie spadkowym na głównych parach. Aktualnie na parze walutowej EURUSD możemy zaobserwować dynamiczne odbicie popytowe, które testuje strefę podażową zlokalizowaną w rejonie cenowym 1.1450.

Rysunek 2. Analiza techniczna EURUSD

Przy utrzymaniu bardziej jastrzębich tonów i dalszego wzrostu inflacji, kolejnymi celami dla byków będą kolejno 1.1520 oraz 1.1690.

Rentowności obligacji europejskich odwracają kierunek

Wzrost oczekiwań co do podwyżek stóp procentowych niesie za sobą również wzrost rentowności obligacji państw strefy euro. W związku z tym na tapet może wrócić temat zadłużenia, który w ostatnim czasie nieco ucichł, z uwagi na rekordowo niski procent, na jaki państwa europejskie miały możliwość zaciągać dług. Rok 2022 może przynieść znaczącą zmianę. Już teraz widać wzrost dynamiki rentowności, szczególnie wśród państw południa Europy.

Rysunek 2. Rentowności 5-letnich obligacji Włoch oraz Grecji

Przypomnijmy, że w tych krajach relacja długu do PKB jest najwyższa w Europie i wynosi ok. 210% dla Grecji i 160% we Włoszech. W związku z tym wraz z zakończeniem ery rekordowo taniego pieniądza dług krajów UE może być kolejnym ważnym testem na stabilność i trwałość jednolitej strefy monetarnej.