Koniec roku to czas zarówno podsumowań, jak i rozważań na temat możliwości inwestycyjnych na zbliżające się 12 miesięcy. Mijając rok na polskim parkiecie nie można uznać za udanych. Praktycznie od początku stycznia WIG20 znajdował się w trendzie spadkowym ustanawiając tegoroczne dołki w granicach poziomu 1350 pkt w połowie października. Aktualnie jesteśmy świadkami dynamicznej korekty w wyniku czego najważniejszy polski benchmark odreagował w okolice 1700-1800 pkt, gdzie utworzyła się lokalna konsolidacja. Rynek wyraźnie wszedł już w tryb świąteczny co widać przede wszystkim po obrotach oraz zakresie ruchów. Przy okazji obecnej pauzy warto przyjrzeć się kilku spółkom, które mają potencjał rozszerzenia wzrostów wraz z powrotem obrotów na normalne poziomy na początku przyszłego roku. Pierwsze miesiące nowego roku mogą należeć do banków, które odbijają po księgowaniu strat wynikających z wakacji kredytowych i w dalszym ciągu będą beneficjentami wysokich stóp procentowych.

Koniec korekty na mBank?

mBank w 3 kwartale 2022 roku zanotował jedną z najwyższych strat netto, która związana była przede wszystkim z księgowaniem kosztów wakacji kredytowych oraz zawiązania rezerw na poczet spraw sądowych z frankowiczami. Inwestorzy liczą jednak na dużą poprawę wyników banków w kolejnych kwartałach korzystających z wysokich stóp procentowych. Istnieją co do tego duże szanse, co potwierdza raport NBP, który wskazuje, że w październiku sektor bankowy odnotował zysk netto w wysokości 4,36 mld zł, co jest najlepszym rezultatem od 12 lat. Ten stan rzeczy powinien utrzymać się w pierwszych miesiącach przyszłego roku, co powinno być głównym motorem napędowym potencjalnych wzrostów m.in. mBanku.

Obecnie z technicznego punktu widzenia ostatnie wzrosty sugerują zakończenie korekty i możliwe rozpoczęcie nowej fali wzrostowej.

Rysunek 1. Analiza techniczna mBank

Idealnym obszarem docelowym dla notowań mBanku wydaje się silnie zarysowany poziom oporu zlokalizowany w rejonie cenowym 380 zł. Ewentualne rozszerzenie spadków kolejne problemy powinno napotkać w pobliżu wsparcia 260 zł.

Alior Bank (WA:ALRR) zapowiada publikację nowej strategii na początku przyszłego roku

W tym miesiącu Alior Bank zapowiedział, że w pierwszym kwartale przyszłego roku zostanie opublikowana nowa strategia banku. Na ten moment nie znamy zbyt wielu szczegółów, natomiast już teraz ogłoszono, że zmianie ulegnie m.in. polityka dywidendowa. Do tej pory Alior nie wypłacał dywidendy, jednak ostatni komunikat sygnalizuje zmiany od przyszłego roku. Z pozostałych istotnych informacji agencja ratingowa Fitch utrzymała długoterminowy ranking banku na poziomie BB ze stabilną perspektywą i podwyższyła krótkoterminowy z F2(pol) do F1(pol).

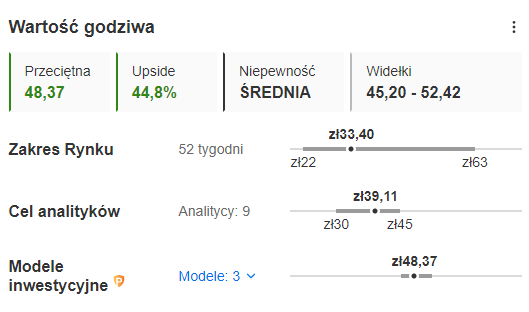

Od strony wskaźników Alior Bank posiada obecnie najwyższy procentowy potencjał wzrostu wartości godziwej z całego segmentu WIG BANKI na poziomie 44-45%.

Rysunek 2. Wskaźnik wartości godziwej Alior Bank, źródło: InvestingPro

Ta wycena idealnie koresponduje z analizą techniczną, która wskazuje obszar 48-49 zł za akcję jako silny obszar oporu.

Rysunek 3. Analiza techniczna Alior Bank

W krótkim terminie ewentualne wybicie dołem z lokalnej konsolidacji może doprowadzić do ruchu korekcyjnego w okolice 30 zł za akcję, gdzie wypada najbliższy poziom wsparcia.

CD Projekt (WA:CDR) w dalszym ciągu z potencjałem na wzrosty

W wyniku ofensywy CD Projekt ogłoszonej w drugiej połowie roku, apetyty inwestorów na powrót notowań do wzrostów zostały rozbudzone. Pomimo że ostatni silny impuls popytowy wyhamował, spółka w dalszym ciągu posiada duży potencjał wzrostowy. Potwierdza to m.in. rekomendacja DM BDM, która została zmieniona ze statusu redukuj do akumuluj z docelową wartością 143 zł za akcję. Główny nacisk w rekomendacji został położony na doskonałe wyniki sprzedażowe Cyberpunk 2077:

“Według naszych szacunków w 3Q’22 rozeszło się ok. 1,2 mln kopii „CP” i był to wyniki o ok. 50 proc. wyższy q/q. Ponadto na ostatniej konferencji CDR poinformował o tym, że obserwuje teraz lepszą sprzedaż, niż przed premierą Edgerunners i bezpośrednio po tej premierze. Liczymy na utrzymanie poprawy monetyzacji w kolejnych kwartałach oraz wydłużenie ogona sprzedażowego gry.”

Rysunek 4. Analiza techniczna CD Projekt

Wspomniane 143 zł wydaje się jednak planem minimum, gdyż potencjał wzrostowy sięga wyższych poziomów. W przypadku przełamania tegorocznych maksimów otwiera się droga do ataku na strefę popytową 173 zł.