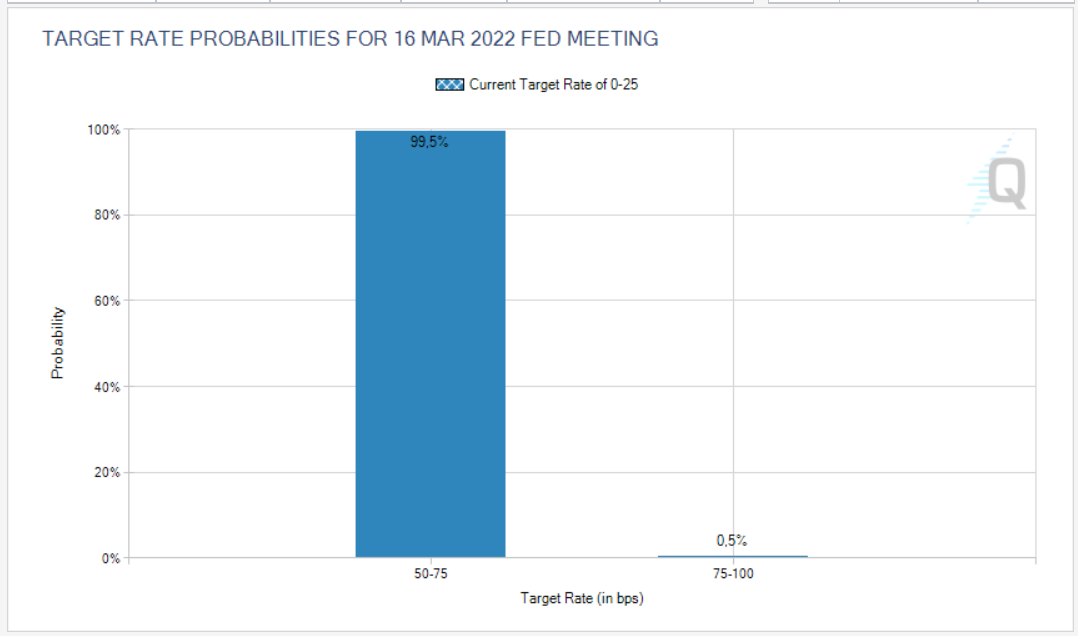

Za nami kolejne odczyty inflacyjne w USA i kolejny raz wskaźnik CPI zaskakuje negatywnie. Tym razem odczyt na poziomie 7,5% był wyższy od prognoz na poziomie 7,3%. W przeciągu ostatnich 12 miesięcy CPI 8 razy kształtowało się powyżej prognoz i ani razu poniżej. To pokazuje, że dynamika inflacji jest trwała i sama z siebie nie będzie w stanie wyhamować. W związku z tym wkroczenie do akcji FED jest niezbędne, aby rozpocząć proces powrotu wzrostu cen w ramy celu inflacyjnego. Samo wygaszenie skupu aktywów jest niewystarczające, zatem w przyszłym miesiącu powinniśmy być świadkami rozpoczęcia cyklu podwyżek stóp procentowych. Kwestia skali wzrostu stóp jest teoretycznie otwarta, ale wszystko wskazuje na to, że będzie to 50 pb.

Rysunek 1. Prawdopodobieństwo podwyżek stóp procentowych w USA, źródło: https://www.cmegroup.com/

Paliwa i samochody windują inflację w USA

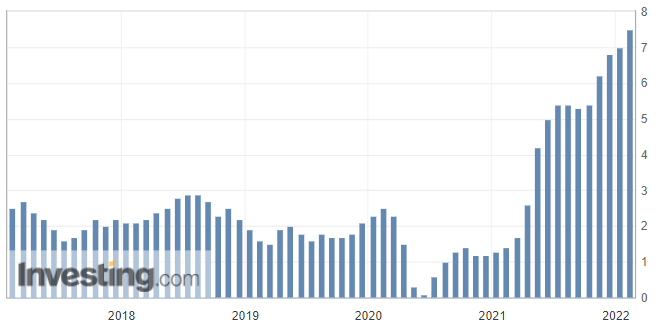

Wraz z wczorajszym odczytem CPI inflacja w USA sięgnęła najwyższych poziomów od ponad 40 lat, kiedy to mieliśmy do czynienia z tzw. szokiem naftowym i gwałtownym wzrostem cen ropy naftowej.

Rysunek 2. Inflacja w USA

Motorem napędowym wzrostu cen są przede wszystkim energonośniki, które wzrosły rok do roku odpowiednio:

Olej napędowy – 46,5%

Benzyna - 40%

Gaz ziemny – 23,9%

W dalszym ciągu mocno trzyma się dynamika cen samochodów używanych (40,5%). Wśród pozostałych pozycji warto zwrócić uwagę na utrzymujące się wzrosty cen żywności (7%) oraz usług (4,1%). Wysoki poziom notuje również inflacja bazowa, która osiągnęła poziom 6%. Oznacza to, że za wzrost cen nie odpowiadają tylko wysokie ceny paliw czy żywności, które z tego wskaźnika są wyłączone. Widać wyraźnie, że inflacja rozlała się już praktycznie na większość segmentów gospodarki, a ultra luźna polityka FED prowadzona praktycznie od 2008 roku, z przerwą na okres 2016-2018 prędzej czy później musiała dać o sobie znać.

Rynek akcji reaguje spadkami na wczorajsze odczyty

Na kolejne negatywne zaskoczenie odczytami CPI rynek akcji zareagował zgodnie z przewidywaniami, czyli przeceną. Jeden z głównych amerykańskich indeksów SP500, po wczorajszych wynikach stracił prawie 2%, a w dniu dzisiejszym istnieje duże prawdopodobieństwo kontynuacji spadków. Obecnie strona podażowa ponownie zeszła poniżej 4500 pkt, a pierwszym celem dla sprzedających w sytuacji realizacji scenariusza spadkowego jest kluczowy poziom wsparcia zlokalizowany nieco powyżej 4200 pkt.

Rysunek 3. Analiza techniczna SP500

W przypadku przełamania tego obszaru, dynamika spadków może przyspieszyć, będąc jednocześnie ważnym sygnałem przejścia rynku w fazę bessy. Jest to jednak scenariusz mający solidne podstawy, z uwagi na to, że FED będzie musiał podnosić stopy procentowe w tempie niespotykanym od lat 2004-2006 lub nawet szybszym.

Na ile FED może sobie pozwolić?

Pomimo braku wątpliwości co do potrzeby podwyżek stóp procentowych, Rezerwa Federalna musi również brać pod uwagę drugą stronę medalu – amerykańskie zadłużenie. Przez lata utrzymywane niskie stopy procentowe spowodowały, że aktualnie amerykański dług konsumencki jest najwyższy w historii i sięga 15 bilionów dolarów. Jest to o ponad 800 miliardów więcej niż na koniec 2019 roku. Wzrost stóp procentowych może znacząco zredukować akcję kredytową, a to wyhamuje konsumpcję, która jest jednym z głównych motorów napędowych amerykańskiej gospodarki.

W związku z tym wydaje się, że realne jest podniesienie stóp procentowych do poziomów około 4-5%, wyższych wartości amerykańska gospodarka nie wytrzyma, gdyż może doprowadzić to do fali upadłości i głębokiej recesji.

Autor: Damian Nowiszewski