Jeszcze kilka lat temu w latach 2014-16 w opinii publicznej praktycznie nie funkcjonowało słowo inflacja, wręcz przeciwnie, nasza gospodarka znajdowała się w środowisku deflacyjnym. NBP wówczas cięło stopy procentowe, a nawet rozważało zejście poniżej zera. Aktualnie sytuacja zmieniła się o 180 stopni. Zgodnie z ostatnimi danymi ceny towarów i usług konsumpcyjnych wzrosły o 5,4 procenta rdr, co jest najwyższym odczytem od 20 lat, kiedy polska zmagała się z inflacją na poziomie 6,7 procent. Dodatkowo jest to wyższy wynik od konsensusu rynkowego na poziomie 5,2% Obecnie jesteśmy na najlepszej drodze żeby ten wynik co najmniej powtórzyć.

Inflacja rośnie RPP na razie bez reakcji

Obecne wartości inflacyjne są sporo powyżej celu inflacyjnego, który definiowany jest jako 2,5% z maksymalnym odchyleniem 1% Pomimo tego na ostatnim posiedzeniu Rady Polityki Pieniężnej nie padły żadne zdecydowane wypowiedzi, a Prezesa Andrzej Glapiński uspokajał opinie publiczną i przekonywał, że jest to jedynie zjawisko przejściowe i nie mające większego wpływu na zamożność portfeli Polaków. Pomimo spokojnego tonu wypowiedzi, RPP z pewnością nie może dalej ignorować tak wysokich odczytów i w perspektywie kolejnego półrocza można spodziewać się wzrostu stóp. O konieczności reakcji RPP wspomniał w zeszłym miesiącu członek Rady Polityki Pieniężnej Łukasz Hardt:

„Lipcowa projekcja inflacji NBP wskazuje na to, że do pierwszego kwartału 2022 r. włącznie inflacja będzie kształtowała się powyżej 3,5 proc., a w horyzoncie projekcji, tj. do końca 2023 r., dynamika cen nie tylko nie obniży się do 2,5 proc., ale ponownie zacznie zmierzać do górnego krańca przedziału odchyleń od celu z istotnym ryzykiem jego przekroczenia. Odejście inflacji od celu nie jest więc czasowe i wymaga reakcji ze strony polityki pieniężnej"

Najbardziej prawdopodobnym scenariuszem normalizacyjnym jest zakończenie skupu aktywów a dopiero później podwyższanie stóp procentowych. W przypadku realizacji takiego scenariusza, prawdopodobny termin podwyżek stóp to listopad tego roku.

Tymczasem za naszą południową granicą rozpoczął się już cykl normalizacji polityki pieniężnej. W Lipcu tego roku Węgry podniosły stopę referencyjną z 0,9 do 1,2%, przy wcześniejszym ruchu z 0,6% na 0,9%. Podobną drogą podążają Czechy, które w czerwcu rozpoczęły cykl podwyżek z poziomu 0,25% do obecnego 0,75%. Ogólnie już 1/3 rynków wschodzących ma za sobą pierwszy wzrost stóp procentowych po okresie stabilizacji.

Czego zatem spodziewać się na kolejnych posiedzeniu rady w przyszłym tygodniu? Wydaje się, że nie zostaną jeszcze podjęte żadne konkretne działania. Uwaga inwestorów z pewnością skupi się na wypowiedziach poszczególnych członków z Prezesem Adamem Glapińskim na czele. Jest on znany z raczej gołębiego nastawienia, więc każda mocniejsza wypowiedź z jego strony będzie traktowana jako poważny sygnał dla rynku.

Polski złoty w warunkach inflacyjnych

Ostatnie tygodnie stoją pod znakiem zdecydowanego umocnienia się polskiego złotego w stosunku do większości głównych walut. Na pewno sprzyja temu powrót inwestorów do nieco bardziej ryzykownych aktywów czyli tzw. risk on oraz ożywienie gospodarcze. Ważnym czynnikiem jest również pozycjonowanie się rynku pod ewentualne wzrosty stóp procentowych w Polsce. Teoretycznie wzrost inflacji powinien osłabiać walutę, jednak na rynkach finansowych wzrost inflacji jest równoznaczny z zwiększeniem presji na Bank Centralny aby podniósł stopy procentowe. Zerknijmy na kurs USDPLN. Mniej więcej od dwóch tygodni widzimy wyraźny impuls podażowy, który sprowadził cenę w okolice strefy popytowej zlokalizowanej w rejonie 3.80.

Notowania znalazły wsparcie na tym poziomie, jednak przełamanie tego obszaru otwiera drogę niedźwiedziom do kolejnego obszaru w okolicy 3.77

Analiza techniczna USDPLN

Realizacji tego scenariusza sprzyjają również sygnały zza oceanu. Gołębie przemówienie Prezesa FEDu Jeromea Powella na konferencji w Jackson Hole w połączniu z bardzo słabym raportem ADP opublikowany w środę powoduje, że nastawienie rynku może w dalszym ciągu pozostać pro-spadkowe dla USDPLN.

Dane z USA potwierdzą scenariusz spadkowy?

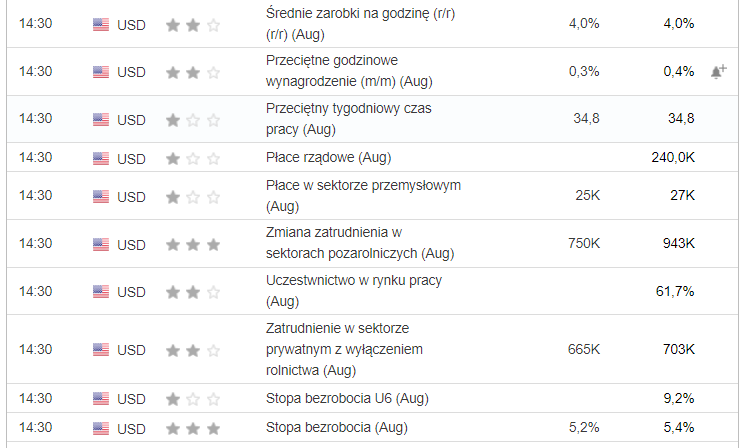

Tradycjyjnie w każdy pierwszy piątek miesiąca o 14:30 czasu polskiego poznamy odczyty z amerykańskiego rynku pracy czyli tzw. „payrollsy” Uwaga inwestorów przykuta będzie do zmiany zatrudnienia w sektorze pozarolniczym, stopie bezrobocia oraz wskaźniku partycypacji. Po słabych danych prywatnej agencji ADP, bardzo prawdopodobnym scenariuszem będą odczyty poniżej prognoz rynkowych przedstawionych poniżej:

Prognozy odczytów z amerykańskiego rynku pracy

W tego typu sesjach ruch przed publikacją danych ma najczęściej charakter konsolidacyjny więc, pierwsza część dzisiejszego dnia na rynku powinna być spokojna. Jeżeli jednak zmaterializuje się scenariusz negatywny dla dolara, wówczas przełamanie wcześniej wspomnianego wsparcia może zrealizować się już dzisiaj. Maksymalny zasięg w średnim terminie dla podaży to okolice minimów z przełomu maja/czerwca w rejonie 3.65 zł za dolara.

Czy lepsze dane mogą zmienić kierunek notowań? W obecnej sytuacji przy tak wyraźnym środowisku risk on, przy lepszych wynikach spodziewana jest przynajmniej krótkoterminowa reakcja wzrostowa. Aby odwrócić trend potrzebne są jednak odczyty wyraźne powyżej prognoz rynkowych.

Autor: Damian Nowiszewski