Niebo nad makroekonomią mocno zachmurzone

Gdziekolwiek spojrzeć, widać niezrównoważone modele gospodarcze. Polegamy albo na wzroście napędzanym długiem (USA), próbujemy wycisnąć wyczerpane modele wzrostu (Chiny), albo poddajemy się powolnej i bolesnej śmierci (Europa).

Dziś cofnijmy się o krok i porozmawiajmy o modelach biznesowych, do których dążą Europa i Stany Zjednoczone.

Rozpakujmy je razem i spróbujmy zrozumieć, co nas czeka i jak odpowiednio przygotować portfele.

Europa powoli umiera

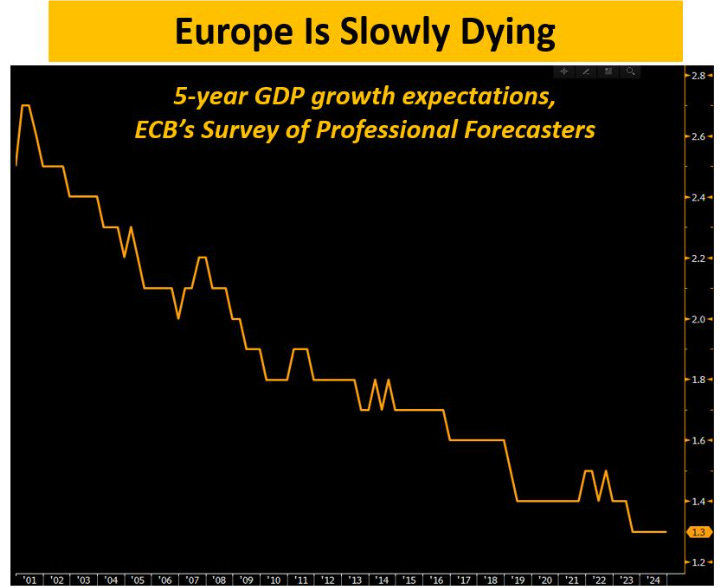

Aby udowodnić mój punkt widzenia, oto jeden z najbardziej przygnębiających wykresów, jakie dziś zobaczysz:

Powyższy wykres pokazuje niewygodną prawdę dla Europy.

Profesjonalni prognostycy EBC oczekują obecnie, że 5-letni wzrost PKB w Europie wyniesie zaledwie 1,3% - najniższy poziom w historii. Przed Wielkim Kryzysem Finansowym liczba ta stale przekraczała 2% w ujęciu realnym.

Tak, więc, podczas gdy w Stanach Zjednoczonych mówimy o latach 20. i obserwujemy, jak kraje takie jak Indie radzą sobie szczególnie dobrze, w Europie musimy odpowiedzieć na kilka trudnych pytań.

Dlaczego wzrost jest tak niski i oczekuje się, że taki pozostanie?

- Niedoskonała infrastruktura europejska i brak widocznej poprawy: prowadzimy "unię" w ramach jednej polityki pieniężnej, różnych polityk fiskalnych i bez unii bankowej lub rynków kapitałowych.

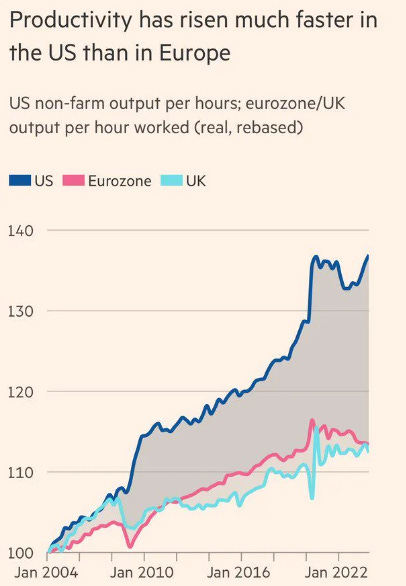

- Słaba produktywność i brak reform strukturalnych: choć przez cały czas o tym mówiono, europejscy politycy nie zajmują się reformami mającymi na celu strukturalną poprawę produktywności.

W ciągu ostatnich ponad 20 lat wzrost produktywności w Europie wynosił zaledwie około 1% rocznie.

Stany Zjednoczone stają się coraz bardziej produktywne i w znacznie szybszym tempie:

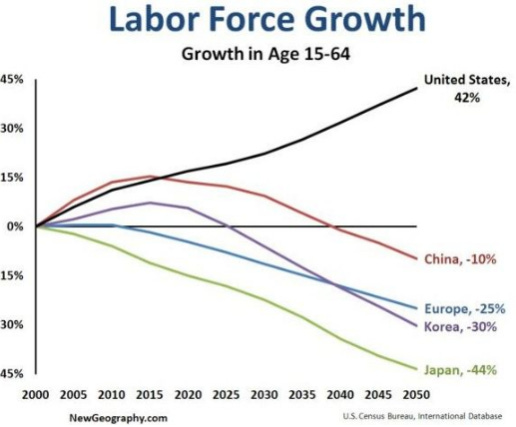

3. Złe dane demograficzne i jeszcze gorsze prognozy;

Niski wskaźnik urodzeń oznacza, że siła robocza w Europie zmniejszy się o 25% (!) w ciągu najbliższych 20-30 lat:

Nie tylko to - to także kwestia zapewnienia ludziom pracy w pierwszej kolejności.

We Włoszech współczynnik aktywności zawodowej kobiet wynosi poniżej 60%.

4. Brak apetytu na prawdziwe innowacje, a zamiast tego nienasycony apetyt na coraz więcej regulacji

Europa powoli umiera.

Mimo to rynki wciąż bujają w obłokach.

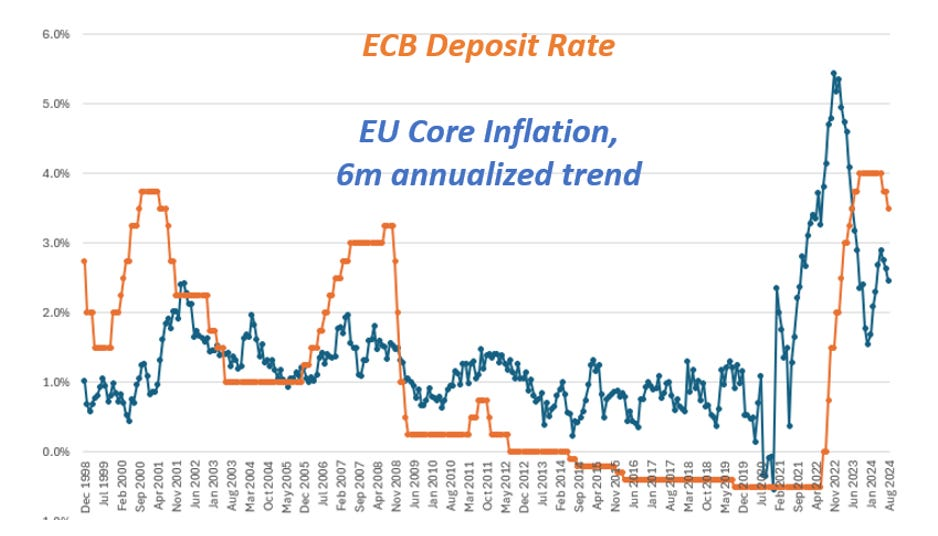

W tym tygodniu EBC po raz kolejny obniżył stopy procentowe, ale nominalne stopy te pozostają nadal zbyt wysokie w porównaniu z trendem inflacji.

Jak pokazuje poniższy wykres, Europa potrzebuje stóp procentowych poniżej (!) poziomu inflacji, aby polityka pieniężna była wystarczająco luźna. Tylko tak można stymulować pewien wzrost:

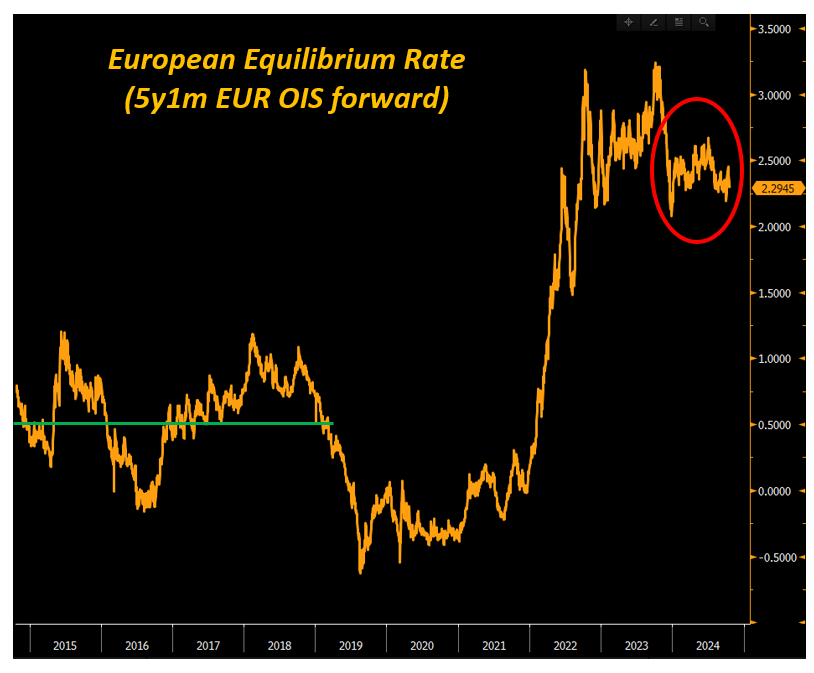

Poniższy wykres to kolejny sposób na zobrazowanie tej niespójnej wyceny na rynku obligacji.

Długoterminowa nominalna stopa procentowa równowagi reprezentuje taką stopę, która pozwala gospodarce działać płynnie i zapewniać potencjalny wzrost, podczas gdy inflacja oscyluje wokół 2%.

Pomyśl o tym jak o stopie procentowej, która "równoważy" gospodarkę.

Przed pandemią średnia wycena długoterminowej stopy nominalnej równowagi w Europie wynosiła +0,5%.

Dziś jest to ponad +2%.

Co takiego zmieniło się w Europie, że gospodarka może strukturalnie radzić sobie z wyższymi stopami procentowymi znacznie lepiej niż przed pandemią?

Moim zdaniem, nic.

Jeśli już, to sytuacja wygląda teraz nieco gorzej:

Pacjent Europa umiera

Lepiej upewnij się, że Twój portfel jest na to przygotowany.

Porozmawiajmy teraz o amerykańskim modelu gospodarczym.

Oto kilka oszałamiających statystyk dotyczących amerykańskiej gospodarki - od połowy 2020 r:

1) nominalna wartość amerykańskiego PKB wzrosła o ~7 bilionów

2) Całkowite zadłużenie USA wzrosło o ~8,5 biliona.

Gospodarka napędzana długiem i wzrost napędzany długiem

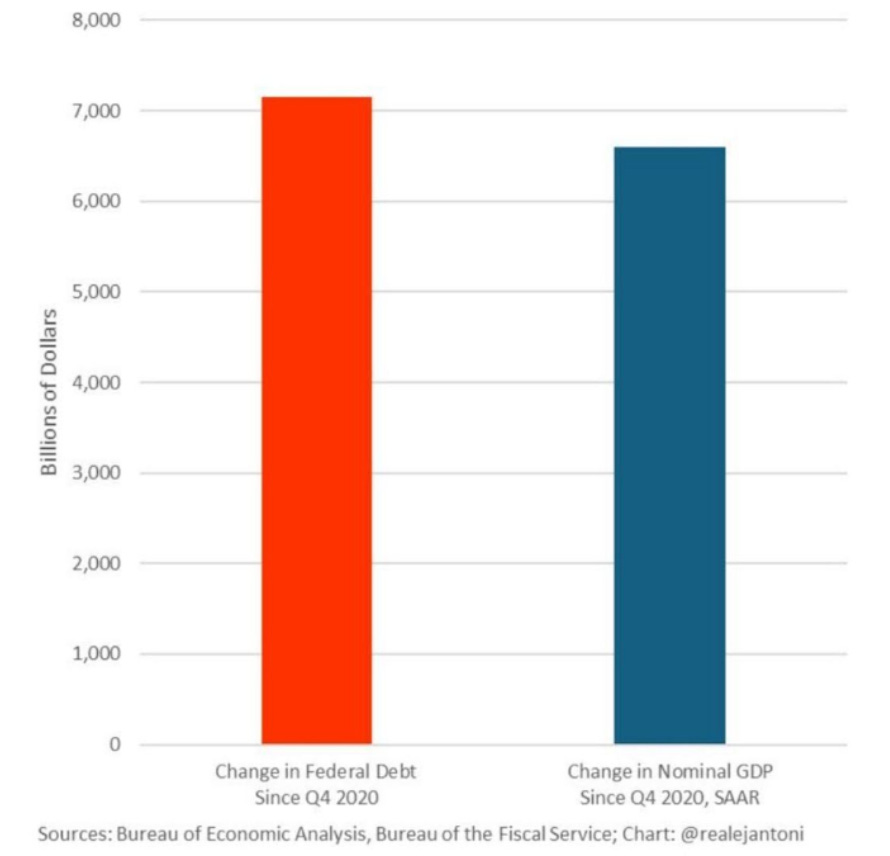

Spójrz na ten doskonały wykres autorstwa E.J. Antoniego.

Pokazuje on, że nominalny wzrost gospodarczy USA (niebieski) wzrósł mniej niż wzrost zadłużenia rządu federalnego (czerwony).

Jeśli dodamy do tego zadłużenie sektora prywatnego, czerwony słupek przekroczy granicę 8 bilionów.

Czy powinniśmy martwić się tym napędzanym długiem modelem wzrostu?

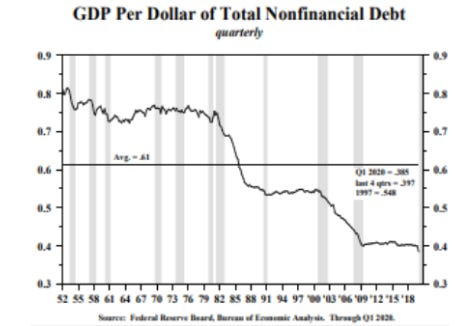

Spójrz: nasz system monetarny koncentruje się na tworzeniu długów/kredytów w celu podtrzymania wzrostu gospodarczego. Nie ma w tym nic złego, ale kluczem jest wykorzystanie nowego długu do finansowania produktywnych inwestycji i reform.

Stajemy się w tym coraz gorsi:

Jak pokazuje powyższy wykres, na każdego nowego dolara długu przypada znacznie mniej niż jeden nowy dolar wzrostu PKB.

Tak, więc: tak, amerykańska gospodarka radzi sobie niewiarygodnie dobrze od 2020 roku.

Ale bardziej niż wzrost organiczny, jest to po raz kolejny wzrost napędzany długiem.

Niezależnie od tego, kto wygra wybory prezydenckie w USA, można być pewnym, że będzie coraz więcej kreacji długu, aby spróbować napędzić wzrost gospodarczy w USA.

Czy ten model może nadal się rozwijać?

Omówię to w przyszłotygodniowym artykule na temat wyborów prezydenckich w USA.

Zastrzeżenie: Ten artykuł został pierwotnie opublikowany na The Macro Compass. Dołącz do tej tętniącej życiem społeczności inwestorów makro, alokatorów aktywów i funduszy hedgingowych - sprawdź, który poziom subskrypcji najbardziej Ci odpowiada, korzystając z tego linku.