Do Nowego Roku ponad tydzień, a my żegnamy 2019 r. w zdumieniu, zastanawiając się, czy ta sytuacja może się faktycznie utrzymać, ponieważ miniony rok przebiegł zdecydowanie inaczej, niż przewidywaliśmy. Na początku stycznia, przed słynnym zwrotem Powella o 180 stopni, konsensus zakładał, że Fed popełniła poważny błąd polityczny, podwyższając stopę referencyjną w grudniu 2018 r. bez względu na sygnały z rynków finansowych. Dla akcji amerykańskich był to drugi najgorszy grudzień od 1927 r. Zwrot polityki Fed i poluzowanie polityki pieniężnej najpierw przez amerykańską Rezerwę Federalną, a następnie przez większość najważniejszych światowych banków centralnych, przyczyniło się do poprawy nastrojów i do kwietnia 2019 r. akcje odzyskały straty z IV kwartału 2018 r.

Since then, there has been a swing in the form of the Sino-American Trade War, as a result of which the market situation was shaped by tweets and media reports on international trade, which was the subject of frustration among market participants. In the second half of the year, many countries (South Korea, Japan, the Netherlands, etc.) planned to increase fiscal spending in 2020. As a result of incentives from central banks and momentum governments, global equities continued despite a decline in profit growth, which is currently negative for companies from emerging markets, and yesterday the Nasdaq 100 index gained 39.5% in terms of overall return on shares. This impressive bull market in the technology sector is also responsible for the short-lived advantage of valuable stocks that took place this year. In the environment of low rates and low growth, the preferred segment are technology companies operating as a monopolist. However, this trend can easily be reversed, as we mentioned in our forecast for 2020.

Jednym z najciekawszych zjawisk w ubiegłym miesiącu był mocny wzrost amerykańskiej krzywej dochodowości (10-2 lata) do najwyższych poziomów odnotowanych w 2019 r. Wzrost krzywej dochodowości można rozłożyć na szereg elementów; jednym z nich są oczekiwania inflacyjne – ten właśnie czynnik w kontekście wartości progowych stanowi wytłumaczenie powyższego zjawiska. Ole S. Hansen, nasz dyrektor ds. strategii rynków towarowych, wspominał niedawno, że również w wielu kategoriach produktów żywnościowych można zaobserwować inflację. Co ostateczny wzrost inflacji oznacza dla inwestorów?

Jeżeli 2020 r. okaże się rokiem wyższej inflacji i nominalnego wzrostu, dobrym wyznacznikiem może być funkcja ostatnich reakcji w okresie przyspieszenia nominalnego wzrostu w latach 2016-2018. W okresie tym nominalny wzrost w Stanach Zjednoczonych z 2,3% r/r/ osiągnął 6% r/r, a dziesięcioletnia rentowność wzrosła z około 1,5% do 3,1%, zanim w IV kwartale 2018 r. nie nastąpiło hamowanie. Jeżeli teraz będziemy mieli do czynienia z podobnym scenariuszem z tą różnicą, że Fed będzie mieć krótszy koniec krzywej pod kontrolą pomimo wzrostu deficytów fiskalnych, krzywa dochodowości pójdzie ostro w górę. Inwestorzy powinni wówczas wybierać głównie spółki finansowe, a w przypadku strategii wykorzystującej wzrost inflacji (inflation trade) – sektor materiałowy.

Jedna rzecz jest pewna w odniesieniu do 2020 r.: światowe akcje zdyskontowały istotne ożywienie aktywności gospodarczej i zysków, zawyżając wyceny akcji do najwyższych poziomów w ujęciu historycznym. Oznacza to, że nawet w przypadku optymalnych warunków w 2020 r. zwrot z akcji może być ograniczony pomimo większej aktywności w realnej gospodarce. Jedyną szansą na ponowne dwucyfrowe zyski z akcji w przyszłym roku byłaby nieoczekiwana znaczna poprawa wyników akcji, podobnie jak miało to miejsce w 2000 r.

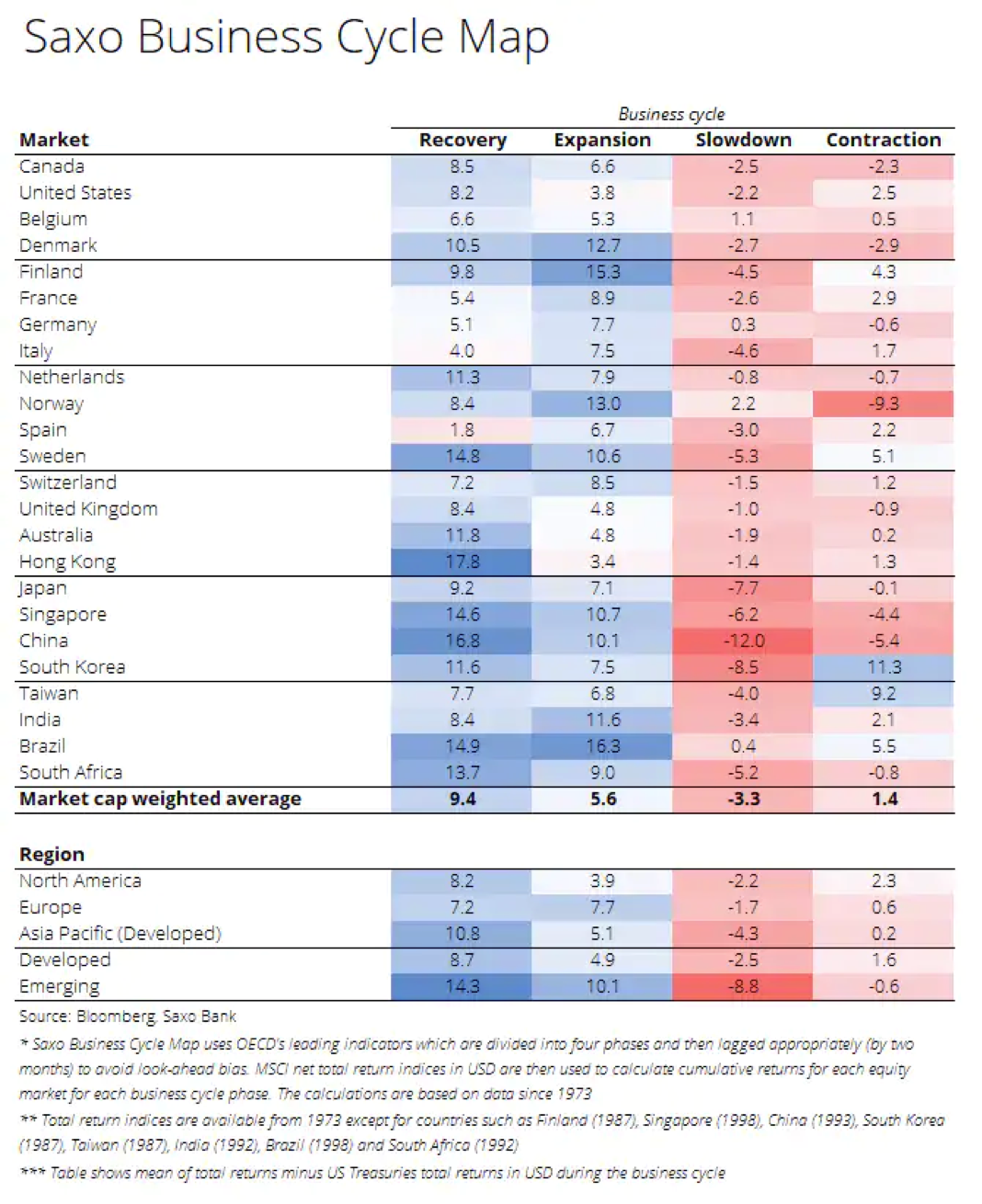

Jak już ostatnio wspominaliśmy, globalne wskaźniki wyprzedzające koniunktury przyjęte przez OECD w grudniu wykazały, że światowa gospodarka w październiku dokonała zwrotu, wkraczając w fazę ożywienia. W kontekście historycznym faza ta była zawsze najbardziej korzystna dla akcji w ujęciu względnym w porównaniu z obligacjami. Nadwyżka ogólnej stopy zwrotu w USD w cyklu koniunkturalnym wyniosła 9,4%. W przyszłym roku jednym ze scenariuszy dotyczących tej historycznej relacji może być spadek obligacji o 10% w okresie ożywienia, przy niezmienionych wynikach akcji. Scenariusz ten jest możliwy, ponieważ oczekiwania inflacyjne powoli rosną, a wraz z nimi – rentowności. To z kolei doprowadziłoby do punktu zwrotnego, w którym ucierpiałyby wyceny aktywów wzrostowych o długim czasie trwania, takich jak akcje spółek technologicznych, ponieważ stopa dyskonta nieoczekiwanie stałaby się zbyt wysoka, aby uzasadniać wyceny.

As can be seen on our business cycle map, it is best to invest in shares of emerging market companies and Asian companies at this time. Such investments are also beneficial during periods of lower USD, as the Fed is doing everything to keep interest rates low despite the increase in the US deficit, which naturally leads to the next round of quantitative easing and balance sheet expansion. At the sectoral level, investors should choose cyclical shares, and the energy sector may turn out to be the joker in this deck, as supply constraints may lead to an increase in oil prices next year, which is by no means a consensus.