Niedawne bankructwo dwóch amerykańskich banków, tj. SVB i Signature w zrozumiały sposób wywołało poważną, przeszacowanie perspektyw zacieśniania polityki przez Fed. To zaś spowodowało, że różnice w kursach dwuletnich swapów EUR/USD spadły do najniższych poziomów od października 2021 r. Można oczekiwać, że EUR/USD będzie notowany na znacznie wyższym poziomie, ale powstrzymuje go prawdopodobnie sentyment do ryzyka

Rynek jest bliski wyceny zakończenia cyklu zaostrzania polityki Fed

Całkowicie zmieniając nastawienie od tego po jastrzębich zeznaniach Powella z zeszłego tygodnia, obecnie rynki mają trudności z wyceną jeszcze jednej podwyżki o 25 bp przez Fed. Rynek przeszedł daleką drogę od zeszłotygodniowego +75-100 pb dodatkowego zacieśniania. Przeszacowanie Fed jest zrozumiałe, ponieważ władze USA walczą o złagodzenie rozwijającego się kryzysu bankowego. Rzeczywiście, indeks KBW Regional Banking spadł dziś o kolejne 10%, a nie takiej reakcji oczekiwały władze po obietnicy złożonej w weekend, że wszyscy deponenci staną się całością oraz wprowadzenia nowych systemów zapewniania płynności.

To dramatyczne przeszacowanie cyklu Fed wyprzedziło wszystko, co zaobserwowano w europejskich cyklach monetarnych i spowodowało ogromne zawężenie różnic między dwuletnimi swapami EUR/USD. Zwykle stopy na krótkim końcu krzywej są solidnymi czynnikami kształtującymi kursy walut (oznaczającymi ścieżkę odpowiedniej polityki pieniężnej).

Oczekuje się, że znacznie węższy spread spowoduje znacznie wyższy kurs EUR/USD. Kurs EUR/USD odwrócił się od minimów na poziomie 1,0525 z zeszłego tygodnia, ale co powstrzymuje go przed znacznym ruchem do poziomu 1,08? Uważamy, że odpowiedzi dostarczy spojrzenie na kluczowe krótkoterminowe czynniki napędzające kurs EUR/USD.

Akcje przyćmiły różnice w stopach, jako czynniki napędzające EUR/USD...

Nasz finansowy model wartości godziwej uwzględnia szereg czynników rynkowych w celu oszacowania błędnej krótkookresowej wyceny walut. Bliższe przyjrzenie się wahaniom współczynników modelu EUR/USD pomaga nam zrozumieć dlaczego para została ograniczona, pomimo spadku stóp w USA.

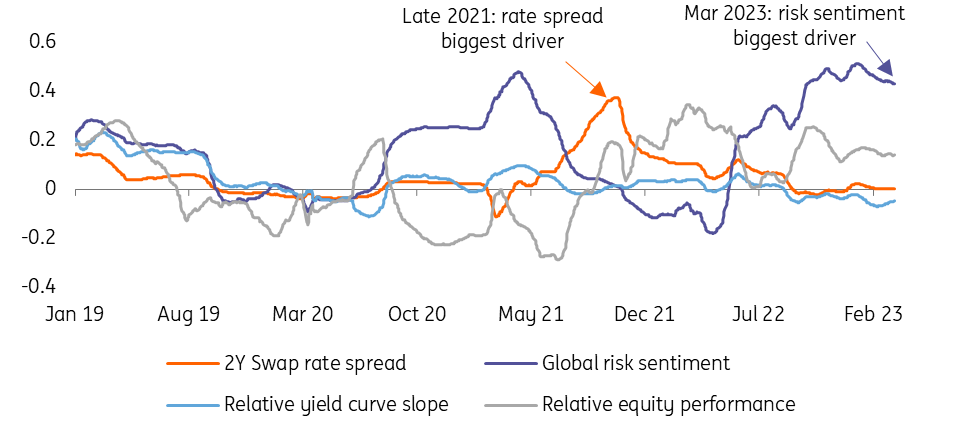

Pod koniec 2021 roku, tj. ostatni raz, kiedy spread dwuletnich swapów był tak wąski jak 80-90 pb, kurs EUR/USD oscylował wokół 1,15. Jednakże, wówczas to różnice krótkoterminowych stóp były najważniejszym czynnikiem napędzającym kurs EUR/USD (wykres poniżej). Jednocześnie, współczynnik spreadów dwuletnich swapów jest obecnie bardzo bliski zeru, co oznacza, że nawet bardzo duży ruch spreadu implikuje statystycznie tylko niewielki ruch EUR/USD. I to właśnie teraz obserwujemy.

Kroczące bety naszego krótkoterminowego modelu wartości godziwej EUR/USD

Źródło: ING

W tej chwili, jeśli chodzi o EUR/USD, stale dominują czynniki kapitałowe zarówno globalne (tj. sentyment do ryzyka) jak i względne (tj. wyniki europejskich akcji w porównaniu z akcjami amerykańskimi). W szczególności, nastroje do ryzyka determinują większość ruchów par; dzieje się tak prawdopodobnie, dlatego, że znajdujemy się pod koniec wyjątkowego cyklu koniunkturalnego, a inwestorzy bardziej obawiają się stagflacji i nadmiernego zacieśniania przez bank centralny, niż względnych różnic rentowności.

Czysty rajd EUR/USD jest nadal możliwy

Fakt, że para EUR/USD nie może skorzystać z dużego ruchu na swoją korzyść w krótkoterminowej różnicy kursów nie wyklucza jednak krótkoterminowego rajdu EUR/USD. Warunki takiego rajdu byłyby po prostu inne.

Ukłon Fed w stronę rynków może wywołać czysty rajd EUR/USD.

W tej chwili rynki spekulują na temat zwrotu przez Fed, ale w równym stopniu wyceniają większy stopień zarażenia zawirowaniami w sektorze bankowym, co ostatecznie wpływa na nastroje związane z ryzykiem i uniemożliwia wzrost kursu EUR/USD. Nie wygląda to na zrównoważone środowisko; Fed albo ukłoni się rynkom, albo je odrzuci w kwestii nagłego przeszacowania ścieżki zaostrzania polityki w celu złagodzenia ryzyka systemowego rynku finansowego. Gdyby Fed uwzględniła nadzieje rynku istniałoby duże pole do odbicia nastrojów rynkowych, ponieważ aktywa obarczone ryzykiem skorzystałyby na połączeniu znacznie niższych oczekiwań dotyczących stóp procentowych i wycenie ryzyka systemowego rynku finansowego. Tak wyglądałby czysty, pozytywny scenariusz dla EUR/USD.

Nasz przypadek bazowy: umiarkowanie bycze nastawienie wobec EUR/USD

Jak omówiliśmy w naszej zapowiedzi rynkowej EBC, ostatnie wydarzenia sugerują, że wpływ komunikatu i konferencji prasowej EBC w tym tygodniu na EUR/USD może być mniej wyraźny i bardziej krótkotrwały, niż lutowe spotkanie. Innymi słowy, jeśli zmaterializuje się pozytywny scenariusz przedstawiony powyżej, EBC zaserwowałby bardzo dużą gołębia niespodziankę, aby zapobiec wzrostowi EUR/USD.

Nakreślenie przypadku bazowego w tak hałaśliwym otoczeniu rynkowym nie jest łatwe. Jak stwierdziliśmy, rola Fed jest kluczowa; bankierzy centralni podobnie jak rządy i uczestnicy rynku wci

ąż w pełni oceniają efektywną kondycję amerykańskiego i światowego sektora finansowego.

Rozmiar rajdu EUR/USD zależy od „przesadnej reakcji” Fed.

Bazując na informacjach, którymi dysponujemy w chwili pisania tego tekstu, spodziewalibyśmy się przynajmniej odreagowania niedawnej jastrzębiej retoryki ze strony Fed, co mogłoby pomóc ustabilizować nastroje i przełożyć się na mocniejszy kurs EUR/USD. Naszym zdaniem, wielkość rajdu EUR/USD zależy całkowicie od "przesadnej" reakcji Fed na ostatnie zamieszanie. Na razie, naszym celem jest 1,08-1,09 do końca tego tygodnia.

W pozostałej części G10, spodziewaj się, że poszukiwane będą inne bezpieczne waluty takie, jak (CHF i JPY); dopóki Fed skutecznie nie przywróci zaufania. W tym momencie, AUD i NZD pozostają dwiema walutami, które prawdopodobnie mogą zaoferować najlepszą kombinację fundamentów w rajdzie opartym na ryzyku dzięki ekspozycji na Chiny i niedoszacowaniu. SąsiedztwoCAD z zawirowaniami finansowymi w USA oznacza, że może pozostawać w tyle za innymi walutami o wysokim współczynniku beta.

Zastrzeżenie: Niniejsza publikacja została przygotowana przez ING wyłącznie w celach informacyjnych, niezależnie od sytuacji finansowej lub celów inwestycyjnych użytkownika. Informacje nie stanowią rekomendacji inwestycyjnej, ani porady inwestycyjnej, prawnej lub podatkowej, oferty, zachęty do kupna lub sprzedaży jakiegokolwiek instrumentu finansowego.