- Akcje Walt Disney spadły straciły niemal 37% wartości od początku 2022 r.;

- Inwestorzy zwracają szczególną uwagę na subskrybentów usługi streamingowej, frekwencję w parkach rozrywki i wydatki na głowę;

- Inwestorzy długoterminowi mogą rozważyć zakup akcji DIS na obecnych poziomach;

- Aby uzyskać narzędzia, dane i treści, które pomogą Ci podejmować lepsze decyzje inwestycyjne wypróbuj InvestingPro+.

Udziałowcy globalnego imperium rozrywkowego i medialnego - Walt Disney (NYSE:DIS) zauważyli, że wartość ich inwestycji spadła o 43,7% w ciągu ostatnich 52 tygodni i 36,8% tylko w tym roku. Dla porównania {{19971|Dow Jones U.S. Media Index}} spadł o ponad 31% w 2022 r. Tymczasem akcje innych wiodących firm z branży rozrywkowej, jak Netflix (NASDAQ:NFLX) i Fox (NASDAQ:FOXA) straciły od początku roku odpowiednio 69,8% i 10,8%.

Źródło: Investing.com

W dniu 9 września 2021 r., akcje DIS przekroczyły cenę 187 dol., osiągając najwyższy poziom od 52 tygodni. Jednak 22 czerwca zaliczyły wieloletnie minimum wynoszące 92,01 dol. Zakres 52-tygodniowy akcji wynosił 92,01 – 187,58 dol., podczas, gdy kapitalizacja rynkowa wynosi obecnie 178,1 mld dol.

Najnowsze dane

W dniu 11 maja, Disney opublikował dane dotyczące drugiego kwartału. Przychody wzrosły o 23% r/r do 19,25 mld dol. Skorygowany, rozwodniony zysk na akcję wyniósł 1,08 dol., co oznacza wzrost o 37% r/r w porównaniu z 0,79 dol. odnotowanymi przed rokiem. Środki pieniężne i ekwiwalenty zakończyły kwartał na poziomie 13,3 mld dol.

O wynikach poinformował dyrektor generalny - Bob Chapek:

„Nasze dobre wyniki w drugim kwartale, w tym fantastyczne wyniki z krajowych parków i ciągły wzrost usług transmisji strumieniowej, z 7,9 miliona abonentów Disney+ dodanych w tym kwartale oraz łączna liczba subskrypcji we wszystkich naszych ofertach DTC przekraczająca 205 milionów, po raz kolejny dowodzi, że uciekamy konkurencji”.

W ostatnim kwartale, przychody w segmencie parków rozrywki Disneya wzrosły do 6,6 mld dol., co oznacza wzrost o ponad 100% rok do roku. Podczas lockdownów firma dokonała znaczących zmian w sposobie działania parków rozrywki, co doprowadziło do wzrostu wydatków klientów i rentowności. Wydatki na głowę w parkach rozrywki wzrosły o ponad 40% w porównaniu z tym samym kwartałem w 2019 r.

Tymczasem, Disney+ wzrósł o 33% r/r i na koniec marca posiadał prawie 138 milionów abonentów. Zarząd przewiduje, że wzrost liczby abonentów Disney+ w drugiej połowie roku przewyższy wzrost z pierwszej połowy. Do roku fiskalnego 2024 firma prognozuje, że Disney+ będzie posiadał od 230 do 260 milionów abonentów.

Przed opublikowaniem wyników za drugi kwartał, akcje DIS zmieniały właściciela w okolicach 105 dol. W momencie sporządzania niniejszej analizy, we wtorek po południu cena wynosi 97,70 dol.

Czego możemy się spodziewać po akcjach Disneya

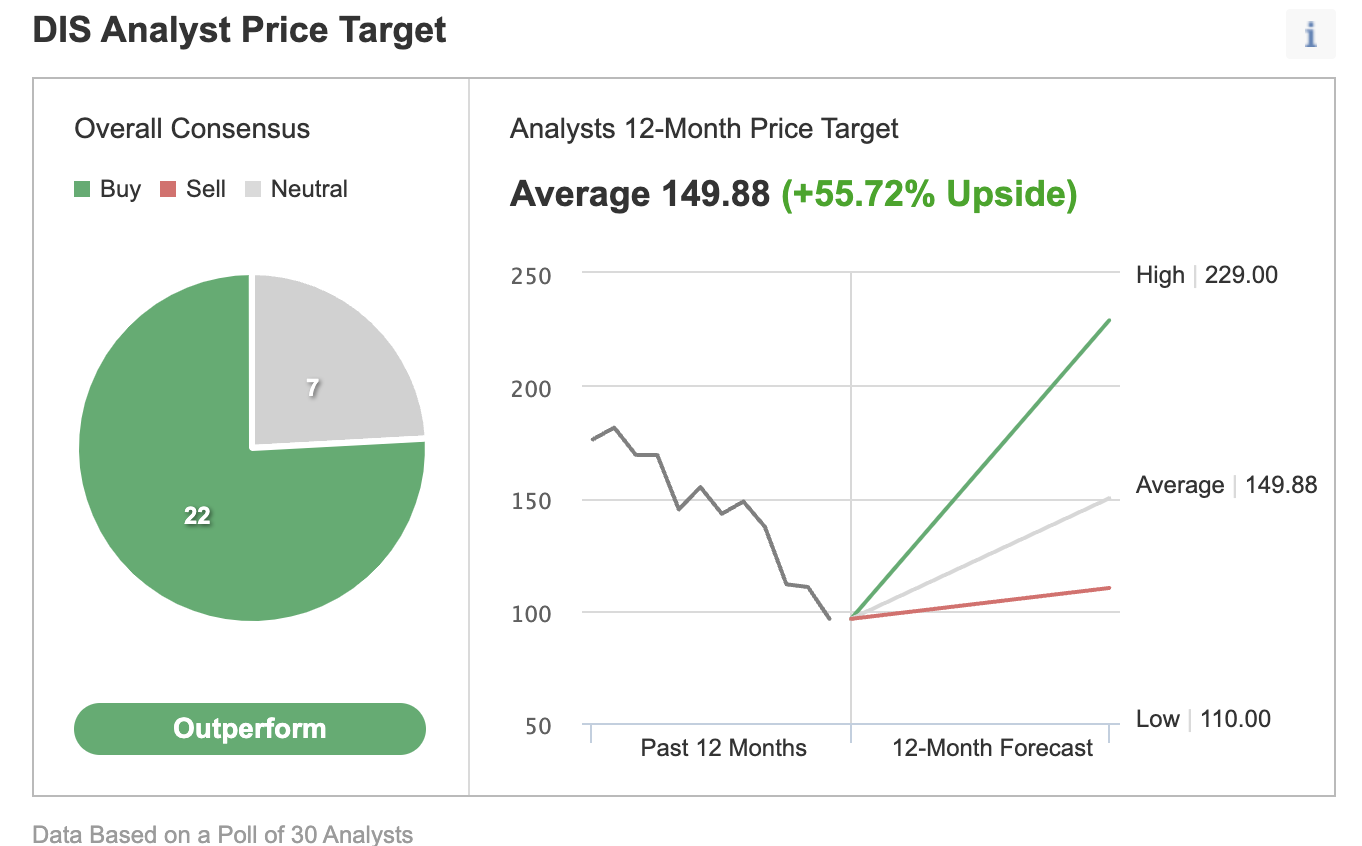

Wśród 30 analityków ankietowanych przez Investing.com, akcje DIS mają ocenę „powyżej rynku”. Wall Street ma 12-miesięczną średnią cenę docelową akcji na poziomie 149,88 dol., co sugeruje wzrost o 55,7% w stosunku do obecnej ceny. Z kolei 12-miesięczny przedział cenowy wynosi obecnie od 110 dol. do 229 dol.

Źródło: Investing.com

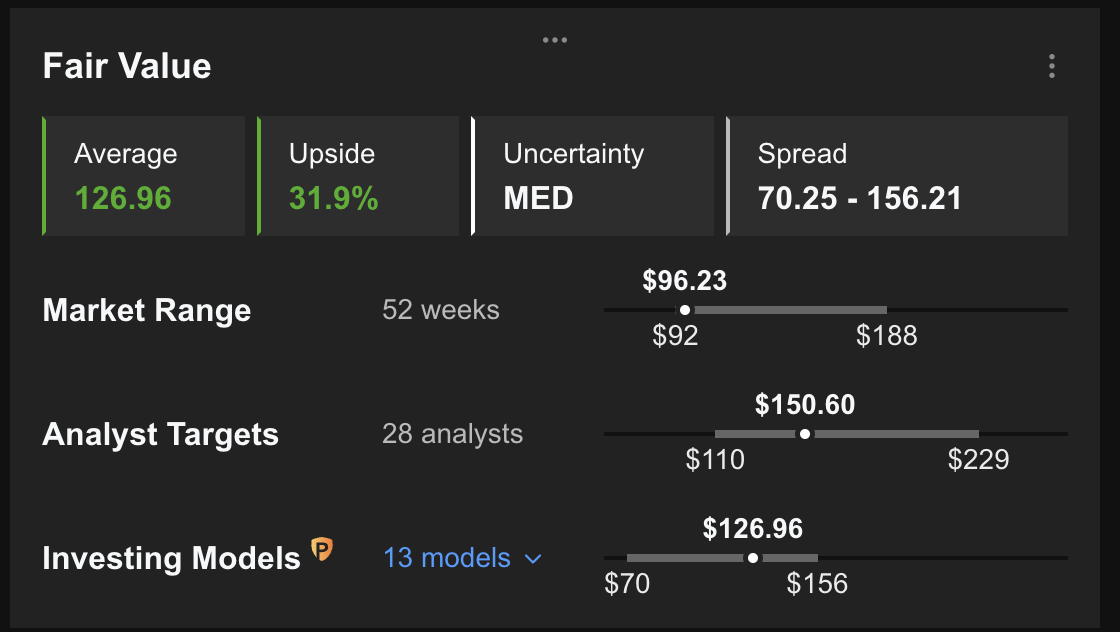

Podobnie, zgodnie z wieloma modelami wyceny takimi, jak te, które mogą uwzględniać mnożniki P/E lub P/S lub wartości końcowe, średnia wartość godziwa akcji DIS w InvestingPro wynosi 126,96 dol.

Źródło: InvestingPro

Innymi słowy, wycena fundamentalna sugeruje, że akcje mogą wzrosnąć o około 30%.

Obecnie wskaźniki P/B i P/S Disneya wynoszą odpowiednio 19x i 23x. Porównywalne wskaźniki dla odpowiedników wynoszą odpowiednio 22x i 18x.

Oczekujemy, że w nadchodzących tygodniach akcje DIS zbudują bazę między 95 a 105 dol. Następnie akcje mogą potencjalnie rozpocząć nowy etap wędrówki w górę.

Dodanie akcji DIS do portfela

Byki Disneya, których nie niepokoi krótkoterminowa zmienność, mogą obecnie rozważyć inwestycję. Ich cena docelowa wyniosłaby 126,96 dol. zgodnie z poziomem wyceny sugerowanym przez mierniki ilościowe.

Alternatywnie, inwestorzy oczekujący, że akcje DIS odbiją się w nadchodzących tygodniach, mogą rozważyć ustanowienie bull call spread.

Większość strategii opcyjnych nie jest odpowiednia dla wszystkich inwestorów detalicznych. Dlatego poniższa dyskusja na temat akcji DIS ma cel edukacyjny i nie jest rzeczywistą strategią, której powinien przestrzegać przeciętny inwestor detaliczny.

Bull call spread na akcjach Walt Disney

Cena intraday w momencie sporządzania analizy: 97,70 dol.

W przypadku bull call spread, trader ma długie opcje kupna z niższą ceną wykonania i krótkie opcje kupna z wyższą ceną wykonania. Obie etapy handlu mają te same akcje bazowe (tj. Disney) i tę samą datę wygaśnięcia.

Inwestor chce, aby cena akcji DIS wzrosła. W przypadku spread bull call zarówno potencjalny zysk, jak i potencjalne poziomy strat są ograniczone. Transakcja jest ustalana dla kosztu netto (lub debetu netto), który reprezentuje maksymalną stratę.

Dzisiejszy handel na bull call spread obejmuje kupno wygasającej 16 września opcji kupna 100 za 5,90 dol. i sprzedaż opcji kupna 105 za 3,85 dol.

Zakup tego spreadu opcji kupna kosztuje inwestora około 2,05 dol. lub 205 dol. za kontrakt, co jest również maksymalnym ryzykiem dla tej transakcji.

Powinniśmy tu zauważyć, że trader może łatwo stracić tę kwotę, jeśli pozycja jest utrzymywana do wygaśnięcia, a oba etapy wygasają bezwartościowo, tj. jeśli cena akcji DIS w momencie wygaśnięcia jest niższa od ceny wykonania długiej opcji sprzedaży (lub 100 dol. w naszym przykładzie).

Aby obliczyć maksymalny, potencjalny zysk możemy odjąć zapłaconą premię od spreadu między dwoma wykonaniami i pomnożyć wynik przez 100. Innymi słowy (5,00 dol. - 2,05 dol.) x 100 = 295 dol.

Inwestor zrealizuje ten maksymalny zysk, jeśli cena akcji Disneya będzie równa lub wyższa od ceny wykonania krótkiej opcji kupna (wyższy poziom wykonania) w momencie wygaśnięcia (lub 105 dol. w naszym przykładzie).

Na koniec, możemy również obliczyć próg rentowności akcji w momencie wygaśnięcia. W naszym przykładzie jest to 100 dol. + 2,05 dol. = 102,05 dol. Innymi słowy do ceny wykonania długiej opcji kupna dodajemy zapłaconą premię netto, która jest niższą ceną wykonania (lub w tym przypadku 100 dol.). Dlatego w dniu wygaśnięcia trader musiałby zamknąć akcje Disneya powyżej 102,05 dol., aby wyjść na zero w tej transakcji.

Ci inwestorzy, którzy spodziewają się stopniowego wzrostu ceny akcji DIS w kierunku ceny wykonania krótkiej opcji kupna (tj. w tym przypadku 105 dol.) mogą rozważyć transakcję typu bull call. Należy pamiętać, że liczby, które wykorzystaliśmy w obliczeniach nie obejmują prowizji, ani opłat maklerskich.

Wniosek

Obecny rynek sprawia, że podejmowanie właściwych decyzji jest trudniejsze, niż kiedykolwiek. Pomyśl o wyzwaniach:

- Inflacja;

- Zawirowania geopolityczne;

- Przełomowe technologie;

- Podwyżki stóp procentowych.

Aby sobie z tym wszystkim poradzić, potrzebujesz dobrych danych, skutecznych narzędzi do sortowania danych i wiedzy, co to wszystko znaczy. Musisz wyeliminować emocje z inwestowania i skupić się na podstawach.

W tym celu stworzono InvestingPro+ ze wszystkimi profesjonalnymi danymi i narzędziami potrzebnymi do podejmowania lepszych decyzji inwestycyjnych Dowiedz się więcej »