Analizując dziś rano wykres Budimexu przypomniałem sobie o kontrowersyjnym fenomenie, którym się tu ostatnio zajmowałem 2,5 roku temu mianowicie o „decennial pattern” czyli „wzorcu dekadowym” cen akcji. Opisana w poniższym cytacie historia identyfikacji tego cyklu jest dosyć ciekawa:

„In his book Tides and the Affairs of Men (1939), Edgar Lawrence Smith presented the notion of a ten-year stock market cycle. Smith’s theory resulted from combining two other theories, Wesley Mitchell’s 40-month cycle theory and the theory of seasonality. Combining these two periods, Smith theorized that there must be a ten-year, or 120-month, cycle. This would result from ten 12-month, annual cycles and three 40-month cycles coinciding every 10 years.

When Smith investigated prices more closely, he found that indeed there appeared to be a price pattern in the stock market that had similar characteristics every ten years. This pattern has since been called the “decennial pattern.””

Ciekawe, że coś co ewidentnie kojarzy się z cyklem Kitchina jest tu określane jako „Wesley Mitchell’s 40-month cycle theory”. Podejrzewam, że może chodzić o niezależne odkrycie tego samego fenomenu w gospodarce (Kitchin) i w cenach akcji (Wesley Mitchell), ale wymagałoby to sprawdzenia.

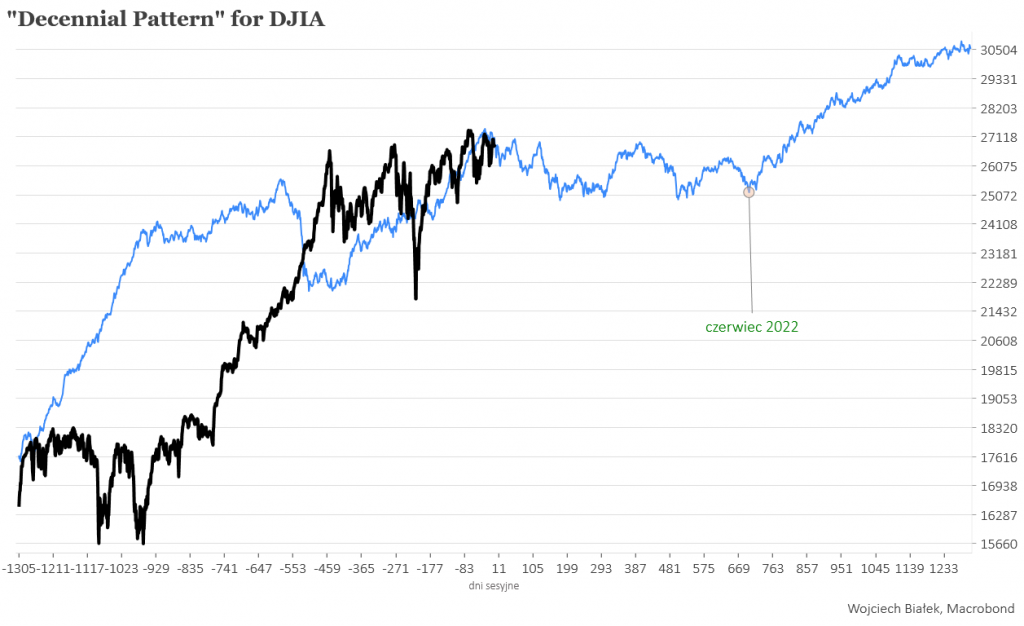

Postanowiłem sprawdzić, co „decennial pattern” sugeruje dla średniej przemysłowej Dow Jonesa na następne lata i uśredniłem przebieg tego indeksu w poprzednich 11 dekadach synchronizując te ścieżki 23 października roku o dacie z 9-tką na końcu. Oto efekt:

Powered by macrobond.com

Zgodnie z „wzorcem dekadowym” najsłabszym średnio dla cen akcji w USA rokiem dekady jest ten o dacie kończącej się zerem, a trzecim najsłabszym jest rok o dacie kończącej się 1-ką (drugim najsłabszym jest średnio rok z o dacie z 7-ką na końcu). Nic dziwnego więc, że uzyskany rezultat sugeruje, że najsłabszy w dekadzie dla Dow Jones Industrial Average okres akcji już się rozpoczął we wrześniu i potrwa do połowy 2022 roku. W tym czasie ceny akcji w USA powinny być zgodnie z ta koncepcją słabsze niż wcześniej i później, a co to może oznaczać w praktyce to się okaże.

Można to potraktować jako argument przeciwko przetrzymywaniu amerykańskich akcji przez następne 32 miesiące.

Ten ostatni wniosek nie jest jakoś szczególnie kontrowersyjny. Ciekawe jest natomiast czy koncepcję „wzorca dekadowego” można rozciągać na rynki „wschodzące” w tym i na GPW. Moje przybliżenie MSCI Emerging Markets Index oparte na historii indeksów najstarszych rynków „wschodzących”, które tu czasami przywołuje, sięga połowy lat 70-tych, więc w jednym z następnych wpisów sprawdzę, czy jakiś wzór się tu pojawia.

Oczywiście koncepcja jest kontrowersyjna a i faktyczna ścieżka DJIA z okresu minionych 5 lat nie przypominała aż tak bardzo postulowanej przez historię minionych ponad 100 lat, więc być może nie należy do tego przywiązywać zbyt dużej wagi.

Podsumowanie: koncepcja „decennial pattern” sugeruje, że najsłabszy w trakcie dekady okres dla Dow Jonesa już się rozpoczął w poprzednim miesiącu i potrwa do czerwca 2022 roku.

Którą akcję należy kupić podczas realizacji kolejnej transakcji?

Moce obliczeniowe AI zmieniają rynek akcji. Funkcja ProPicks AI od Investing.com to 6 portfeli zawierających najlepsze akcje wybrane przez naszą zaawansowaną AI. W samym tylko 2024, ProPicks AI wskazała 2 akcje, które zanotowały spektakularny wzrost o 150%, 4 kolejne akcje, których cena skoczyła o 30%, oraz 3 następne ze wzrostem o ponad 25%. Jaka spółka będzie następnym giełdowym hitem?

Odblokuj AI w funkcji ProPicks