W tym artykule:

- przeanalizujemy historię i określimy, jakie były idealne warunki do zakupu obligacji (będziesz zaskoczony/a);

- skupimy się na teraźniejszości i ocenimy, czy te warunki są dziś spełnione.

Gdy inflacja gwałtownie wzrosła, a FED stała się „jastrzębi”, obligacje były kryptonitem dla inwestorów przez większą część 2022 roku.Był to czas na zajmowanie krótkich pozycji.

Między październikiem 2022 r. a dniem dzisiejszym, presja inflacyjna częściowo osłabła, ale losy gospodarki wiszą na włosku; z kolei 10-letnie obligacje skarbowe utknęły między 3,5% a 4%.

Długoterminowe obligacje skarbowe z rentownościami ponownie zbliżają się do 4% - czy może to być właściwy czas na zajmowanie długich pozycji?

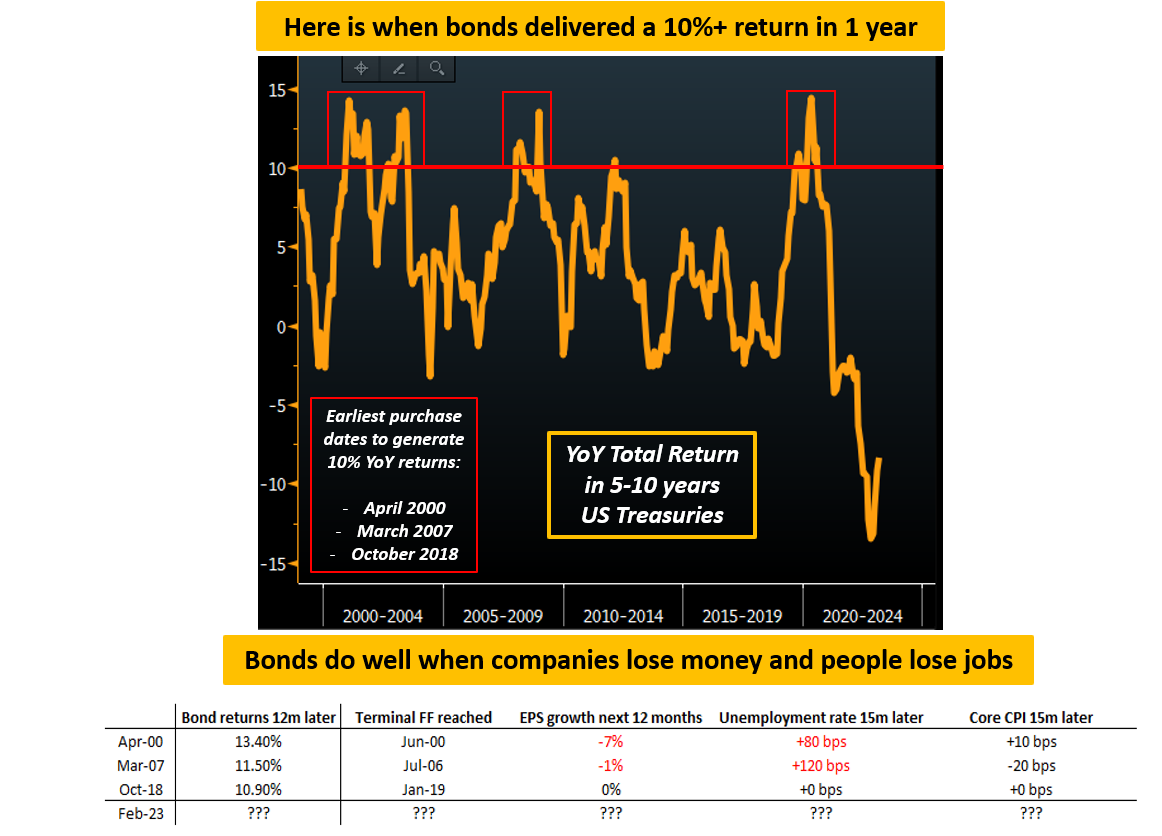

Załóżmy, że szukałeś/aś zwrotu powyżej 10% kupując obligacje i trzymając je przez 12 miesięcy.

Twoim celem jest uchwycenie tego początkowego mocnego spadku rentowności 10-letnich obligacji skarbowych o ponad 100 punktów bazowych.

A teraz wyobraź sobie, że ktoś zadał Ci następujące pytanie:

„Z perspektywy czasu, jakie warunki panowały w tym idealnym momencie, kiedy można było zająć długie pozycje na obligacjach i zebrać ponad 10% zwrotu w ciągu kolejnych 12 miesięcy, analizując ostatnie 3 dekady?”

Nie oszukuj siebie.

Prawdopodobnie odpowiedziałeś/aś „kiedy Fed ogłosił QE” lub „tuż na początku recesji w 2001 lub 2008 roku”.

I chociaż te okresy były dobre dla obligacji, to nie dały zwrotu, którego szukasz.

Najlepszy okres do zakupu obligacji jest wtedy, gdy:

- nikt nie chce, ani nie myśli, że w ogóle ich potrzebuje;

- kilka kwartałów przed tym, jak firmy zaczynają tracić pieniądze, a ludzie pracę.

Porozmawiajmy o wykresie i tabeli powyżej.

Kupowanie 5-10-letnich amerykańskich obligacji skarbowych w kwietniu 2000 r., marcu 2007 r. i październiku 2018 r., przyniosło kolejny 12-miesięczny zwrot na poziomie poniżej 10% – w przypadku obligacji średnioterminowych to całkiem nieźle.

Uwaga, bezpośrednio po tych wydarzeniach nie ogłoszono żadnego łagodzenia ilościowego i nie byliśmy już w recesji.

Zamiast tego, pierwszą wspólną cechą tych okresów jest to, że wszyscy nienawidzili obligacji.

W kwietniu 2000 r., Fed nadal podnosił stopy procentowe, ponieważ inflacja bazowa nieprzerwanie rosła, nadal działy się dziwne rzeczy w przestrzeni Dot-Com, a gospodarka trzymała się dobrze - nikt nie potrzebował obligacji.

W marcu 2007 r. byliśmy w trakcie cudu na rynku nieruchomości w USA (czytaj bańka) ze stopą bezrobocia na najniższym poziomie cyklu i S&P 500 w niepowstrzymanym marszu wyżej; ponownie, komu potrzebne były obligacje?

A pamiętacie październik 2018? Trwa QT (quantitative tightening) , Powell mówi o wyższej neutralnej stopie procentowej i silnym rynku pracy - i znowuż, nikt nie chciał obligacji.

Drugą wspólną cechą jest to, że szybko rosły szanse na ujemny EPS i wyższą stopę bezrobocia.

Zasadniczo, nikt nie chciał obligacji, ale wkrótce wszyscy będą ich potrzebować.

We wszystkich tych okresach, w ciągu kolejnych 4-5 kwartałów, dynamika zysków nie wyglądała dobrze, rynek pracy się ochłodził, a inflacja bazowa stanęła w miejscu. Dane makro jednoznacznie wskazywały na nominalne spowolnienie wzrostu, które w 2 z 3 przypadków przekształciło się w otwartą recesję (2001, 2008).

Historia pokazuje, że najlepszy moment na zakup obligacji jest na przecięciu, kiedy nikt ich nie chce, ale dane makro wkrótce przypomną inwestorom, że jednak potrzebują obligacji.

***

Zastrzeżenie: Ten artykuł został pierwotnie opublikowany w The Macro Compass.