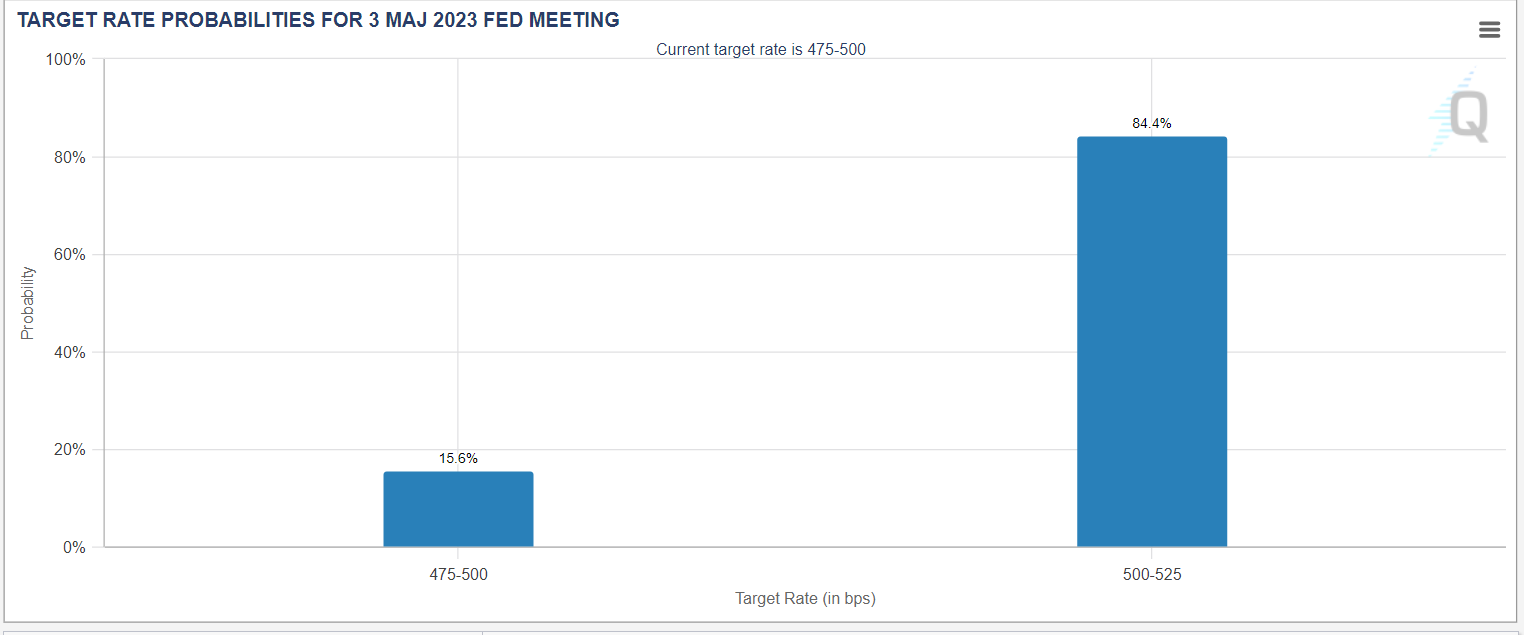

Dzisiaj tradycyjnie o godzinie 20 czasu polskiego poznamy kolejne decyzje w sprawie prowadzonej polityki monetarnej w USA. Kluczowe będzie oświadczenie oraz konferencja prasowa prezesa Jerome Powella, gdyż sama decyzja nie powinna być niespodzianką - podwyżka o 25 pb. Kluczowe pytanie, na które inwestorzy będą szukać odpowiedzi to czy ten oczekiwany ruch będzie jednocześnie zakończeniem cyklu? Najprawdopodobniej jednak nie będziemy świadkami żadnej bezpośredniej deklaracji, w związku z tym istotne będą poszczególne jastrzębie lub gołębie stwierdzenia. Rynek na ten moment zakłada bardziej gołębi scenariusz w ramach, którego dzisiejszy ruch będzie ostatnim w cyklu, a od września zostanie rozpoczęty długo wyczekiwany pivot. Z drugiej strony to oznacza, że każde jastrzębie sygnały wysłane przez Rezerwę Federalną powinny być istotnym czynnikiem wspierającym niedźwiedzie na rynkach akcji.

Rysunek 1. Oczekiwania rynku co do poziomu stóp procentowych w USA po dzisiejszym posiedzeniu, źródło: www.cmegroup.com

Gospodarka USA mocno zwalnia – czy to przekona FED do obniżek?

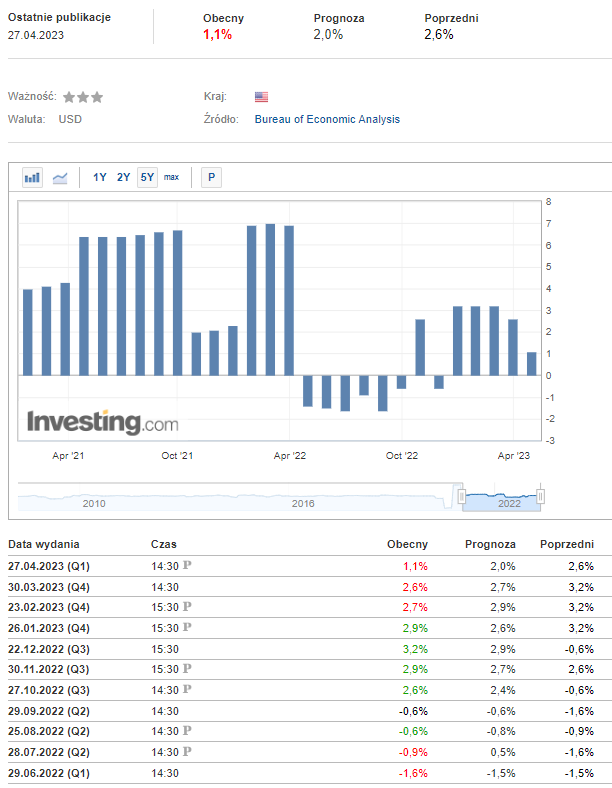

Opublikowane w zeszłym tygodniu dane dotyczące dynamiki amerykańskiego PKB pokazują wyraźne spowolnienie. Wynik kwartał do kwartału na poziomie 1,1% był nie tylko słabszy od ostatniego odczytu 2,6% ale również od prognoz zakładających wzrost 2%. Było to jednocześnie największe negatywne zaskoczenie od lipca zeszłego roku.

Rysunek 2. Dynamika wskaźnika PKB USA k/k

Spowalniająca gospodarka powinna być istotnym czynnikiem dezinflacyjnym, jednak nie można jeszcze stwierdzić, że znajdujemy się na stałym kursie w kierunku celu inflacyjnego. Główny wskaźnik CPI wprawdzie wykazuje trend spadkowy, jednak inflacja bazowa trzyma się na relatywnie wysokich poziomach, a bazowy indeks cen wydatków konsumpcyjnych PCE, który jest istotny dla FED spadł w kwietniu zaledwie o 0,1 pp r/r.

Rysunek 3. Dynamika wskaźnika PCE

W związku z tym sam spadek dynamiki PKB wydaje się niewystarczającym argumentem dla FED do obniżek stóp procentowych. Potrzebne są wyraźne sygnały obniżki dynamiki wzrostu cen nie tylko głównego CPI, które spada za sprawą taniejącej energii oraz żywności, ale również inflacji bazowej.

Coraz bardziej napięta sytuacja w sprawie amerykańskiego zadłużenia

Na początku roku ponownie na tapet wróciła sprawa limitu amerykańskiego zadłużenia. Zbliżanie się do ustalonej wcześniej granicy jest regularnie wykorzystywane do negocjacji w sprawie wdrożenia własnych postulatów politycznych. Tym razem republikanie mający większość w Izbie Reprezentantów chcą przeforsować pakiet cięć socjalnych o łącznej wartości 4,8 bln dolarów, na co nie zgadza się Prezydent oraz prawdopodobnie przeciwko będzie również Senat. To sprawia, że mamy do czynienia z patem i zwiększonym napięciem, gdyż według Sekretarza Skarbu Janet Yellen, Stany Zjednoczone mogą być niewypłacalne technicznie już 1 czerwca. Aktualną sytuację doskonale obrazuje wycena kosztu ubezpieczenia od niewypłacalności USA, czyli CDS (Credit default swap), która znajduje się obecnie na najwyższych poziomach od 2009 roku.

Pomimo tego sytuacja z przeciąganiem liny to nie jest żadna nowość, jeżeli chodzi o amerykańską politykę fiskalną. Ostatecznie obydwie strony zdając sobie sprawę z powagi sytuacji powinny dojść do porozumienia i kolejny raz podwyższyć limit.

S&P500 konsoliduje przed decyzją FED

Od początku miesiąca notowania amerykańskiego indeksu konsolidują w granicach 4100 pkt, jednocześnie broniąc obszaru oporu 4160 pkt, gdzie wypadają tegoroczne maksima.

Rysunek 4. Analiza techniczna S&P500

Ma to związek przede wszystkim z oczekiwaniem na dzisiejszą decyzję, która powinna ustalić kierunek co najmniej w krótkoterminowym horyzoncie czasowym. Z uwagi na gołębie oczekiwania rynku w sytuacji, gdy FED przedstawi jastrzębie stanowisko możemy być świadkami silnego impulsu spadkowego. Pierwszym celem dla sprzedających może być lokalna linia trendu wzrostowego w granicach okrągłej granicy 4000 pkt.

Scenariusz przeciwny zakłada wyjście powyżej 4200 pkt i atak na silną strefę podażową w granicach 4300 pkt.

Jeśli uważasz, że moje analizy są przydatne i chcesz otrzymywać powiadomienie, gdy tylko zostaną opublikowane, kliknij przycisk OBSERWUJ na moim profilu!