Z potencjalnego "zabójcy Ethereum" Solana stała się jednym z najgorzej radzących sobie aktywów w 2022 roku. Chociaż ta sieciowa kryptowaluta SOL straciła 92% swojej wartości, to nie jest to jedyna miara ekosystemu. Czy po delewarowaniu z oszukańczych praktyk SBF, Solana ma szansę na odrodzenie w 2023 roku?

Aktualna sytuacja Solany

Przed rokiem, kapitalizacja rynkowa Solany wynosiła 52,6 miliarda dolarów. Od tego czasu jej wartość spadła 11-krotnie, osiągając 4,7 miliarda dolarów. Dla porównania, w tym samym okresie kapitalizacja rynkowa Ethereum skurczyła się tylko 3-krotnie, co oznacza, że kapitalizacja rynkowa Solany wynosi obecnie zaledwie 3,1% Ethereum, która wynosi 148 miliardów dolarów.

Nie tylko lokuje to Solanę na 15. miejsce pod względem kapitalizacji rynkowej, tuż przed memem Shiba Inu, ale nowe pozycjonowanie Solany na rynku oznacza, że skalowalne rozwiązania Ethereum mają większy kapitał. Na przykład, Polygon (MATIC) ma kapitalizację rynkową w wysokości 6,8 miliarda dolarów. Nawet zdecentralizowana giełda pojedynczego dApp Ethereum Uniswap zbliża się do Solany z kapitalizacją rynkową wynoszącą 4 miliardy dolarów.

To powiedziawszy, podwyżki stóp dokonywane przez Rezerwę Federalną miały hamujący wpływ na wszystkie rynki w 2022 r. Taka niepewność z kolei generuje schronienie w najważniejszych monetach według kapitalizacji rynkowej. Z tego powodu dostrzegamy, że Ethereum (ETH) najlepiej oparło się dewaluacji w kategorii ekosystemów dApp typu proof-of-stake.

Inne sieci DeFi takie, jak Avalanche (AVAX) i Cardano (ADA) spotkał podobny los jak Solanę w 2022 roku.

Ilustracja: Trading View

Mimo to, w przeciwieństwie do 7,6-krotnego spadku kapitalizacji rynkowej Avalanche, Solana nadal prowadzi w spadkach z swoją 11-krotnością. Aby przekonać się, czy jest to trwałe niepowodzenie, musimy przeanalizować, jakie dokładnie przeszkody napotkała Solana w 2022 roku?

Postrzeganie centralizacji

W lipcu, Solana została dotknięta pozwem zbiorowym w sądzie federalnym w Kalifornii, w którym twierdzono, że platforma przynosi korzyści insiderom kosztem inwestorów. W szczególności Solana Labs generuje wartość wydając niezarejestrowane zabezpieczenie, tj. token SOL.

W swoim pozwie Mark Young zauważył, że sposób dystrybucji tokenów SOL spełnia kryteria dotyczące papierów wartościowych w teście Howeya. Innymi słowy, insiderzy i promotorzy Solany posiadają większość tokenów SOL wyemitowanych przez Solana Labs i Solana Foundation oczekując na zyski.

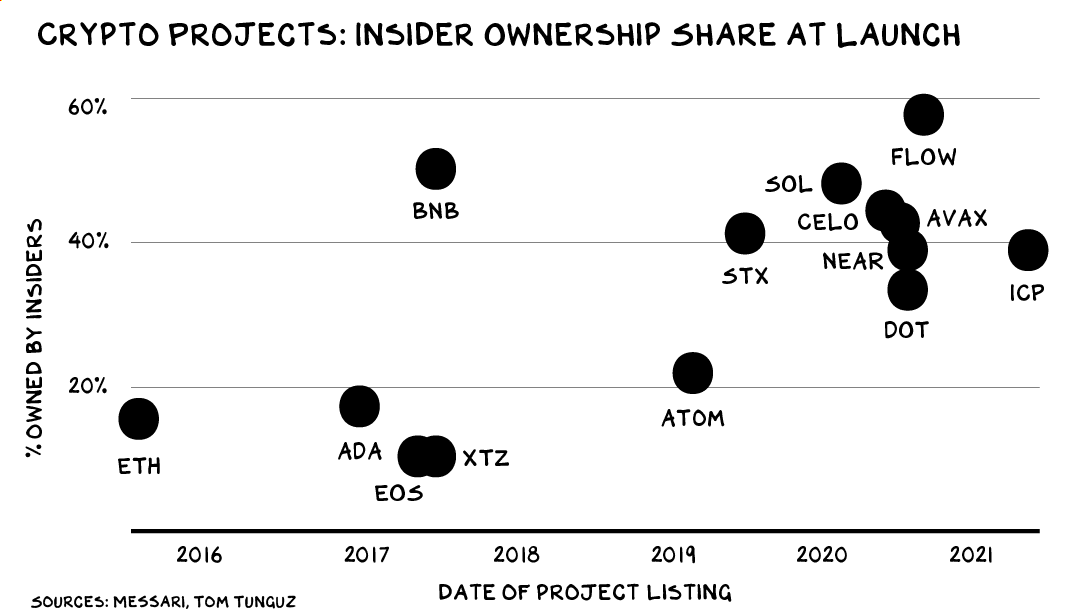

Rzeczywiście, według Toma Tunguza z Messari, Solana była jednym z najbardziej scentralizowanych blockchainów.

Do stycznia 2022 r. prawie połowa tokenów SOL znajdowała się w portfelach insiderów, podczas, gdy Ethereum znajduje się po przeciwnej stronie spektrum centralizacji.

Ilustracja: Messari

Jako alternatywna infrastruktura DeFi, centralizacja Solany przejawia się również poprzez węzły walidacyjne skoncentrowane głównie na dostawcy usług w chmurze Hetzner (HTZ) odpowiedzialnym za ~40% walidatorów, które stanowią 20% udziałów Solany. Razem z Web Services (AWS) Amazona (NASDAQ:AMZN) i Equinix (NASDAQ13067|EQIX), tylko trzech dostawców infrastruktury hostujących walidatory Solany odpowiada za 65% udziałów Solany według danych scrapera API Sama Padilly.

W konsekwencji, wyniki Solany zależą od kondycji i nastawienia dostawców chmury. Właśnie, dlatego 2 listopada German Hetzner był w stanie wyłączyć ponad 1000 walidatorów Solany, kiedy firma zdecydowała się zakazać wszelkiej działalności Solany. To prowadzi nas do kolejnego uporczywego problemu Solany.

Problem z chronicznymi awariami Solany

Przechwałki Solany opierają się na efektywności klasy korporacyjnej. Mocno wyprzedzając Ethereum, Solana może pochwalić się 4000 tps w porównaniu z 14 tps Ethereum. W przeciwieństwie do post-Merge proof-of-stake (PoS) Ethereum, Solana wykorzystuje zmodyfikowany algorytm konsensusu zwany proof-of-history (PoH) umożliwiając równoległe przetwarzanie transakcji zamiast czekania w sekwencyjnym zestawieniu.

Sieć Solana osiąga również swoją szybkość dzięki “gossip network”, tj. strukturze danych, która szybciej propaguje transakcje w celu osiągnięcia konsensusu. Wreszcie, programiści byli zadowoleni z optymalizacji Solany i łatwości, z jaką mogą tworzyć inteligentne kontrakty dla dApps.

Jednak ta pozornie lepsza technologia ma trudności z dostępnością 24 godziny na dobę, 7 dni w tygodniu. Już na początku 2022 roku Solana była nieobecna przez jeden dzień 21 stycznia. Pierwszy poważny przestój spowodował spadek SOL o 33% ze 141 dol. do 94 dol. To zapowiadało późniejszy spadek efektywności i niestabilność we wszystkich miesiącach roku, z wyjątkiem lutego, lipca, września i sierpnia.

Każdy przestój jeszcze mocniej zbijał cenę SOL. Łącznie, w 2022 r., miało miejsce 14 przestojów, co odpowiadało czterem dniom i 12 godzinom braku dostępności.

Gdy problem stał się chroniczny, założyciel Solany - Anatolij Jakowenko ostatecznie zatrudnił Jump Crypto (firmę zajmującą się infrastrukturą Web3), aby ta opracowała Firedancer, drugorzędnego klienta Solany, jako rozwiązanie długoterminowe. W październiku Yakovenko zapewnił społeczność, że nawet degradacja sieci nie zagraża finansom użytkowników.

“Ale w żadnym momencie takie awarie nie stanowią zagrożenia dla funduszy użytkowników, ani stanu programu, ponieważ Solana ma 2000 różnych walidatorów"

Anatolij Jakowenko, współzałożyciel Solany, w podcaście GM.

Od czasu tego oświadczenia liczba walidatorów Solany spadła do 1789. Chociaż kwestie techniczne nie zostały jeszcze rozwiązane okazuje się, że największym problemem Solany w 2022 roku było narażenie na oszustwa.

Solana, jako największa ofiara Sama Bankmana-Frieda

Do tej pory Solana otrzymała finansowanie w wysokości 315,8 mln dol. w dziewięciu rundach inwestycyjnych. Jednym z inwestorów była firma Alameda Research obecnie znana, jako fundusz ratunkowy dla Sama Bankmana-Frieda (SBF), do którego rzekomo przelewał fundusze użytkowników bez ich zgody.

Według Solana Compass, nieistniejący już i zablokowany udział Alamedy wynosi 48,1 miliona SOL, a 13,9 miliona SOL oczekuje na wypłatę. SBF i Solana mieli bliskie relacje jeszcze zanim Solana została okrzyknięta zabójcą Ethereum. W styczniu 2021 roku zaoferował on, że kupi wszystkie tokeny SOL od niedźwiedziego użytkownika Solany po 3 dol. za sztukę.

W rezultacie, gdy 9 listopada 2022 r. umowa ratunkowa Binance-FTX była nadal negocjowana, Solana straciła natychmiast niemal 40%. Pod koniec dnia przekształciło się to w spadek wynoszący 55% z 30 dol. do 13,49 dol.

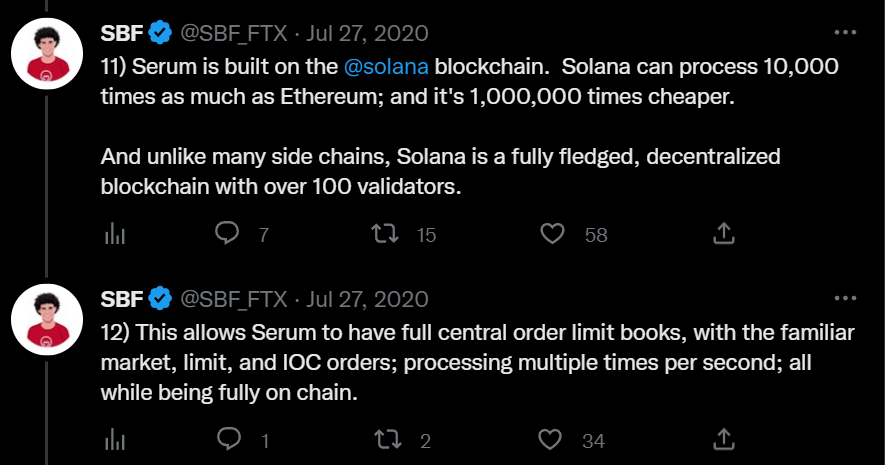

Ponieważ tokeny SOL Alamedy rzekomo znajdują się pod opieką zarządców masy upadłościowej, stanowi to największą presję sprzedażową w krótkiej historii Solany od czasu utworzenia pierwszego bloku Genesis 16 marca 2020 r. Co gorsza, wraz z tokenami SOL, SBF zainwestował również i mocno promował odpowiedź Solany na zdecentralizowaną giełdę Ethereum Uniswap Serum (SRM).

Serum (SRM) spadło o 96% w 2022 r., zadając ciężki cios ekosystemowi i płynności Solany. W międzyczasie dane on-chain pokazują, że portfele Alamedy ponownie aktywowały się pod koniec roku próbując wymienić różne tokeny na ETH, stablecoiny i Bitcoina.

Czy Solana się odrodzi?

Na rok 2023, zarówno BlackRock (NYSE:BLK), jak i IMF już ogłosiły recesję. To nie są dobre wieści dla aktywów on-risk w tarapatach. Oprócz przeciwności makroekonomicznych ekosystem Solany stoi w obliczu dalszej presji wyprzedaży, gdy rozwiązywany jest problem z FTX/Alameda.

Nawet gdyby ta ekspozycja nigdy nie istniała, Solana nadal borykałaby się z problemami z awariami sieci, ponieważ na arenę DeFi wkraczają nowe łańcuchy bloków lub istniejące zyskują na popularności. Aby zwiększyć zaufanie w nowym 2023 ro

ku, Jakowenko stwierdził na dorocznej konferencji Breakpoint w listopadzie:

“Powiedziałbym, że cały ostatni rok był poświęcony niezawodności zespołu inżynierów Solany. Myślę, że wiele już zrobiliśmy na tym polu”.

Poza wspomnianym wcześniej Firedancerem, który teoretycznie może działać do 600 tys. tps, twórcy Solany skupią się na zwiększeniu bezpieczeństwa dla inteligentnych kontraktów. Aby zapobiec bardziej kosztownym nadużyciom takim, jak ataki typu gorący portfel, Yakovenko zasugerował, że potrzebne będą zautomatyzowane audyty kodu.

Zatem, Solana może stać się jeszcze bardziej przyjazna dla programistów. Na przykład, niedawno wydany kompilator Seahorse umożliwia programistom pisanie inteligentnych kontraktów Solany w ramach Anchor Solany przy użyciu popularnego języka programowania Python.

Czy uważasz, że scena blockchain jest zbyt konkurencyjna, aby Solana mogła powrócić do dawnej chwały, tj. ATH po 260 dol.? Daj nam znać w komentarzach poniżej.