Analiza przygotowana przez Kathy Lien, dyrektor generalną w dziale strategii w firmie BK Asset Management, po zamknięciu amerykańskiej sesji w dniu 26 grudnia

Sytuacja makro

Rok 2018 był fenomenalnym rokiem dla dolara amerykańskiego. Ważony handlem wskaźnik dolara zyskał na wartości prawie 5% i wzrósł o ponad 9% w stosunku do minimum z lutego. Waluty rynków wschodzących najsilniej odczuły wzrost dolara, ale główne waluty, takie jak dolar australijski również straciły 9,5% swojej wartości. W tym momencie najlepsze jednak za nami. W ciągu ostatnich 2 miesięcy obserwowaliśmy prawie zerowe momentum wzrostowe. Zamiast tego, na rynkach przeszła prawdziwa fala tsunami, gdy dolar tracił w stosunku do wszystkich głównych walut. Na początku 2019 roku pojawia się więc pytanie, czy USD skoryguje całość zysków z 2018 roku. Pary takie jak USD/JPYrównież traciły w ciągu roku i wiele z nich jest niedaleko od poziomów z początku tego roku. Tak czy inaczej, kolejne dwanaście miesięcy będzie wyzwaniem dla gospodarki Stanów Zjednoczonych i dolara amerykańskiego, ponieważ najdłuższa ekspansja gospodarcza w Stanach dobiega końca.

Zła wiadomość jest taka, że szereg czynników hamuje wzrost w 2019 r. - zmienność rośnie, akcje tracą, zwiększają się koszty finansowania zewnętrznego, warunki kredytowe zacieśniają się spowalniając sektor budownictwa mieszkaniowego, a wzrost dochodów słabnie. Tendencje te, które dopiero zaczynają się pojawiać, będą nadal hamować wzrost w nadchodzącym roku. Rosnące koszty finansowania zewnętrznego stanowią poważny problem, ponieważ zwiększają koszty obsługi zadłużenia przedsiębiorstw w czasie, gdy ceny akcji spadają. W konsekwencji przedsiębiorstwa mogą ograniczyć zatrudnienie i inwestycje. Oprócz taryf, chińscy konsumenci ograniczają również wydatki, co zwiększa presję na amerykańskie przedsiębiorstwa. Rok 2019 będzie również rokiem pełnym wyzwań gospodarczych i politycznych w USA.

Żaden z tych czynników nie jest korzystny dla dolara amerykańskiego. Ten w 2018 r. wygrał, ponieważ wzrost gospodarczy w USA doprowadził do globalnej ekspansji, ale w 2019 r. spowolnienie wzrostu gospodarczego w USA może zahamować globalny wzrost. USD/JPY jest najbardziej podatny na spadki, które mogłyby doprowadzić do spadku tej pary nawet do poziomu o 105.

Sytuacja mikro

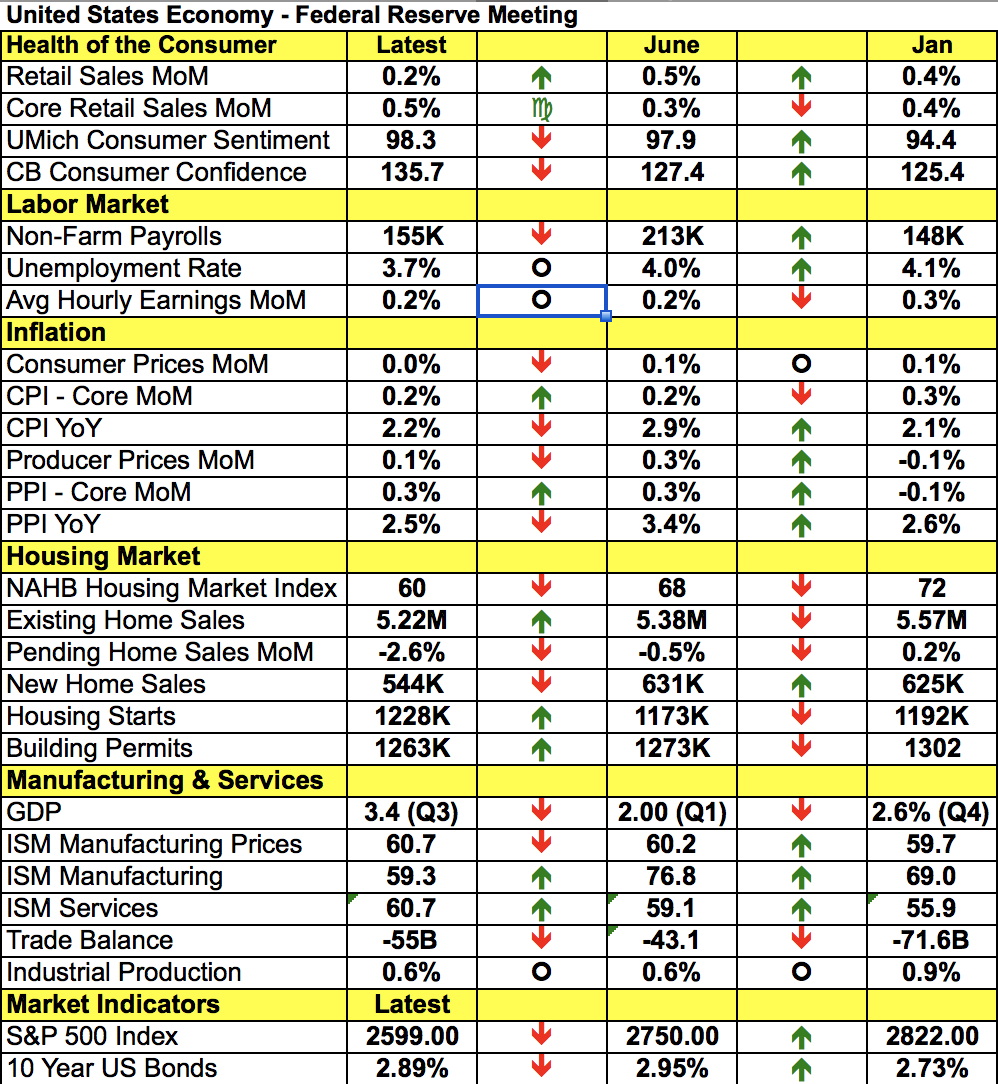

Dobrą wiadomością jest to, że chociaż mogłoby to zapobiec znaczącym zmianom w prawie, mogłoby to również zmusić Trump do doprowadzenia do przyjaznych rynkowi zwycięstw, takich jak umowa handlowa z Chinami, reforma infrastruktury czy obniżki podatków dla obywateli o średnim dochodzie. Gospodarka amerykańska spowalnia będąc jednocześnie w świetnej kondycji. Stopa bezrobocia znajduje się na 48-letnim minimum, a płace rosną najszybciej od 2009 roku. Inflacja jest na poziomie docelowym, ceny gazu są niskie, a wszystko to przekłada się na wysokie wydatki świąteczne. Według Mastercard (NYSE: MA) w okresie od 1 listopada do 24 grudnia sprzedaż detaliczna wzrosła o 5,1%, co stanowi najszybsze tempo wzrostu od 6 lat. Oznacza to, że wyprzedaż na giełdowym parkiecie nie wpłynęła na popyt konsumpcyjny i zgodnie z poniższą tabelą, która pokazuje, jak zmieniła się gospodarka w ciągu ostatniego roku, rynek mieszkaniowy wydaje się stabilizować po trudnej pierwszej połowie roku.

Mając to na uwadze, nierealistyczne jest oczekiwanie, że wzrost gospodarczy w nadchodzącym roku będzie kontynuowany w tym samym tempie, ponieważ wraz ze wzrostem stóp procentowych spadają ceny akcji, a przedsiębiorstwa ograniczają wydatki, co oznacza, że płace i popyt konsumpcyjny będą się zmniejszać. Zaostrzenie warunków finansowych i słabnący bodziec do wzrostu gospodarczego w 2019 r. nie tylko zmniejszy atrakcyjność amerykańskich aktywów i dolara, ale może zachęcić do dalszej dywersyfikacji rezerw walutowych.

Polityka monetarna

Polityka monetarna może również stanowić problem dla dolara amerykańskiego w 2019 r. Rezerwa Federalna była głównym bankiem centralnym podnoszącym stopy procentowe w ubiegłym roku, ale sytuacja ta ulegnie zmianie w miarę jak inne kraje będą się bardziej agresywnie normalizować politykę pieniężną. Na początku 2018 roku Fed powiedział, że czterokrotnie podniesie stopy procentowe. W przyszłym roku, po obniżeniu w grudniu oczekiwań, prognozuje się gdzieś pomiędzy 2 a 3 rundami podwyżek polityki pieniężnej. Fed będzie kontynuował podwyżki stóp procentowych w pierwszej połowie roku, co mogłoby wesprzeć dolara, ale ponieważ bank centralny wyraźnie zaznacza, że spadła liczba potrzebnych podwyżek, dolar będzie konsolidować. Na ostatnim posiedzeniu, Prezes Fed Jerome Powell stwierdził, że żadne przyszłe decyzje dotyczące stóp procentowych nie są z góry określone i wszystko jest zależne od danych. To mówi nam, że jeśli gospodarka nadal będzie zwalniać, Fed będzie opóźniać decyzje o kolejnych podwyżkach. Jeśli sytuacja miałaby się ustabilizować lub poprawić, bank centralny będzie skłonny do szybszego działania. Jednak w obecnej sytuacji Fed pozostanie bardziej konserwatywny wobec podwyżek stóp procentowych. Jest szansa w różnicy między prognozami Fed a oczekiwaniami rynku. Na początku roku, futures na stopy Fed wyceniają brak podwyżek w 2019 roku. Dolar dopiero zaczął spadać, co oznacza, że pozycjonowanie rynkowe nie spowodowało zacieśnienia.Dolar amerykański pozostanie pod presją, aż do momentu, gdy dane lub prezes Fed da inwestorom powód, by sądzić, że nadchodzi kolejna zmiana w poziomie stóp, co oznacza, że istnieje również szansa na poprawę sytuacji na rynku.

Ponieważ wierzymy, że Fed podniesie stopy procentowe w pierwszej połowie roku, słabość dolara w pierwszych miesiącach może ustąpić miejsca ożywieniu, ponieważ Fed może przygotować nas na następną podwyżkę. Po tym nastąpi kolejny etap kiedy inne banki centralne rozpoczną własne cykle podwyżek..