Rynek 2022 przejdzie do historii, ale z zupełnie innych powodów, niż w ostatnich latach. Bessa, pęknięcie baniek technologicznych i kryptograficznych oraz straty poniesione przez nowych inwestorów na długo zostaną w pamięci. A wyprzedaż po ostatnim posiedzeniu Fed w roku była tylko wisienką na tym trudnym do przełknięcia torcie.

Wszelkie prognozy na 2023 r. obejmują krajobraz inflacyjny wciąż czyhający na swoje ofiary, stopy procentowe na 15-letnich szczytach i recesję, jako potencjalny wynik tej rozgrywki. Jednocześnie, jeśli lata 2020. nauczyły nas czegoś do tej pory to tego, że trzeba być przygotowanym na wszystko Cykl gospodarczy w erze COVID był trudny do przewidzenia i to się nie zmieni.

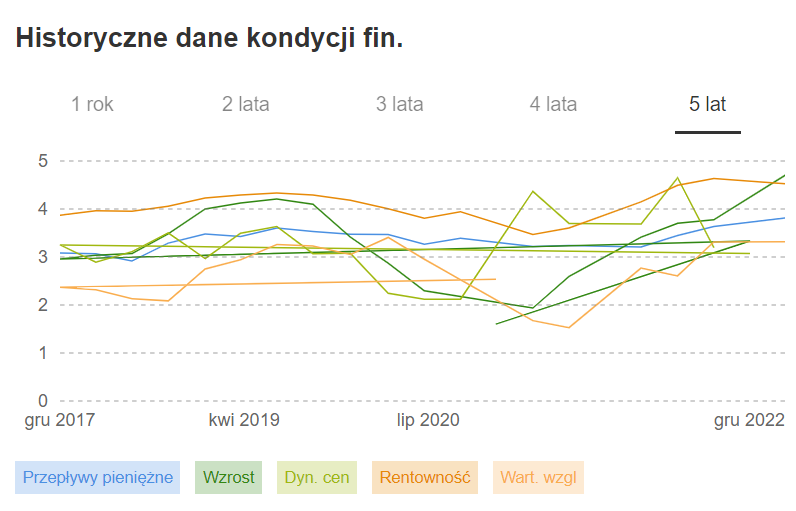

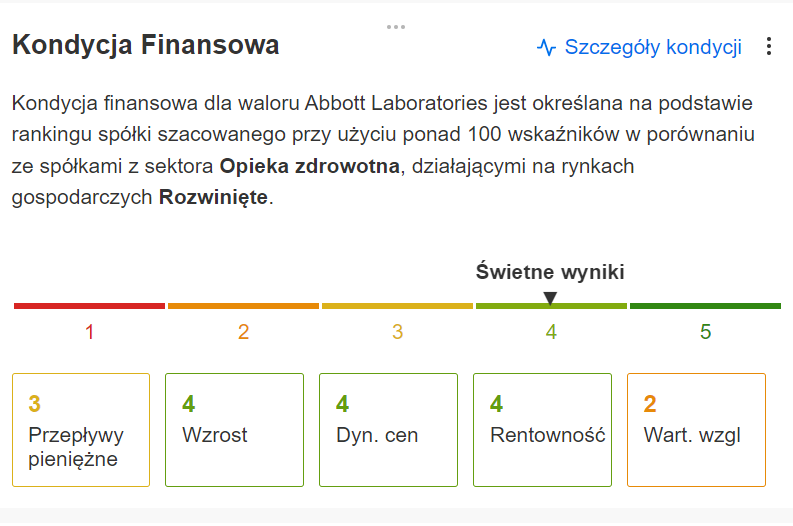

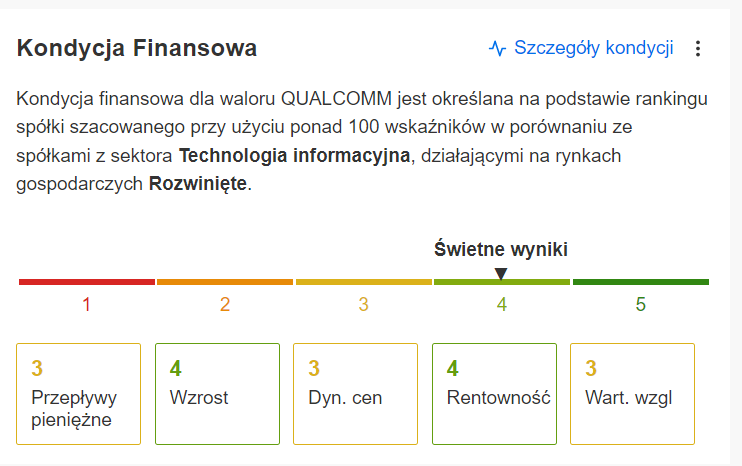

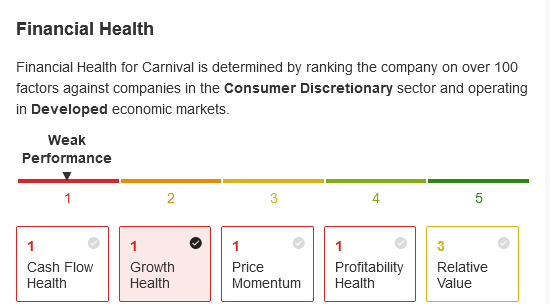

W tym artykule zasięgnąłem pomocy InvestingPro+, a konkretnie jego oceny kondycji finansowej (oryg. financial health score) i skaner akcji (oryg. screener tool). Ocena kondycji finansowej to przejrzysta kalkulacja pozycji firmy w oparciu o jej rentowność, względną wartość, wzrost, dynamikę cen i kondycję przepływów pieniężnych. Wszystkie rankingi są odnoszone do konkurentów i rynku, jako całości; w ten sposób możemy łatwo dostrzec najlepiej pozycjonowane firmy na rynku.

Zamierzam podzielić się z wami trzema akcjami, które mają dobrą kondycję finansową, aby przetrwać i prosperować w każdym środowisku rynkowym oraz jedną, która dobrze obrazuje to, czego należy unikać.

Zdrowe akcje

1. Akcje Nucor - producent stali

Nucor Corp (NYSE:NUE) to jedna z akcji o najlepszej kondycji finansowej spośród S&P 500 wedle skanera InvestingPro+. Czterokrotne zwiększenie wolnych przepływów pieniężnych w 2021 r., a następnie wzrost o 150% w pierwszych 9 miesiącach 2022 r. zwiastują dobrą kondycję finansową. Spółka Nucor wykorzystała to dobrodziejstwo, aby przejąć firmę i zrefinansować część swojego zadłużenia. O początku roku firma odkupiła również niemal 5% akcji.

Nucor to producent stali, a zatem sektor towarowy, który może szybko się zmieniać. Recesja zaważyłaby na popycie na stal, co może wyjaśniać, dlaczego firma jest notowana przy 4,5-krotności wolnych przepływów pieniężnych, pomimo tych solidnych liczb. Kupowanie spółki cyklicznej, gdy jest tanio wyceniana bywa niebezpieczne, ponieważ ta niska wartość często odzwierciedla możliwość pogorszenia cyklu. Jeśli chodzi o kondycję finansową Nucor, pocieszające jest przynajmniej to, że firma nie jest nadmiernie rozciągnięta. Zamiast tego wzmocniła swoją strukturę i perspektywy biznesowe, co może uczynić ją bardziej atrakcyjną w dłuższym terminie.

Źródło: InvestingPro+

2. Spółka Abbott Laboratories - branża medyczna

Abbott Laboratories (NYSE:ABT) jest bardziej stabilną opcją niż Nucor. W ciągu ostatnich pięciu lat ta firma z branży medycznej powoli, ale systematycznie zwiększała swoje przychody, dochody operacyjne i dochody netto:

Abbott nie jest całkiem okazyjną propozycją przy 23,5-krotności wolnych przepływów i 24,2-krotności wstecznego P/E i 20,2-krotności przyszłego P/E. W tym roku firma zanotowała sprzedaż zgodnie z rynkiem. Ale Abbott jest znacznie mniej narażona na poważny problem, niż większość firm; ma solidny wzrost, jak na firmę tej wielkości i takież zyski. Niedawno podwyższyła również swoją dywidendę. Oznacza to, że firma Abbott być może nie zapewni kosmicznych zysków, ale prawdopodobnie zagwarantuje, że będą pewniejsze i bardziej regularne, niż przeciętne akcje S&P 500.

Abbott nie jest całkiem okazyjną propozycją przy 23,5-krotności wolnych przepływów i 24,2-krotności wstecznego P/E i 20,2-krotności przyszłego P/E. W tym roku firma zanotowała sprzedaż zgodnie z rynkiem. Ale Abbott jest znacznie mniej narażona na poważny problem, niż większość firm; ma solidny wzrost, jak na firmę tej wielkości i takież zyski. Niedawno podwyższyła również swoją dywidendę. Oznacza to, że firma Abbott być może nie zapewni kosmicznych zysków, ale prawdopodobnie zagwarantuje, że będą pewniejsze i bardziej regularne, niż przeciętne akcje S&P 500.

Źródło: InvestingPro+

3. Akcje Qualcomm

Qualcomm Incorporated (NASDAQ:QCOM) jeden z synonimów upadku dot-comów, miał kolejną niespokojną bessę. Akcje spadły o ponad 35%, podążając za Nasdaq. Istnieją obawy, co do zależności firmy od smartfonów.

Co zatem dostrzega InvestingPro+ w akcjach tej spółki? Możemy zacząć od imponującego rekordu wzrostu zysków w ostatnim czasie, ponieważ w ciągu ostatnich trzech lat EPS rósł o 46% rocznie. Istnieje również wysoki dochód netto w porównaniu z konkurentami oraz wysokie zwroty z kapitału własnego. Dobrze o tym świadczą również stopy zwrotu spółki z ostatnich 4 i 5 lat, nawet uwzględniając całoroczną bessę.

Źródło: InvestingPro+

Akcja, której należy unikać: Carnival (LON:CCL)

Możemy to uprościć. Branża rejsów wycieczkowych mierzyła się z wyzwaniami związanymi z rentownością pełnego cyklu jeszcze przed wybuchem COVID; Pandemia znacznie osłabiła sektor zmuszając kluczowych graczy do pozyskania kapitału, a klimat gospodarczy nie sprzyjał szybkiemu ożywieniu.

Zsumuj to wszystko razem, a okaże się, że Carnival Corporation (NYSE:CCL) miała najlepszy kwartał po pandemii tego lata, mimo to akcje nadal spadały. Chociaż nieznacznie wzrosły w odpowiedzi na grudniowe zyski za 4. kwartał, to firma puściła z dymem ponad 6 miliardów dolarów w stratach netto i w wolnych przepływach pieniężnych w roku podatkowym 2022. Musiała zebrać, co najmniej 3,3 miliarda dolarów w długu lub akcjach, a to jeszcze przed ostatnimi doniesieniami o kolejnym zwiększeniu zadłużenia. Stawia to firmę w złym stanie w kwestii przepływów pieniężnych, słabej rentowności i słabej kondycji wzrostu.

Możliwe, że Carnival przepłynie szczęśliwie przez ten trójkąt bermudzki pełen wyzwań, ale przy całym rozmyciu i zadłużeniu, na którym spółka musiała polegać, aby się tam dostać, port docelowy wygląda mniej obiecująco dla inwestorów. To samo dotyczy Royal Caribbean (NYSE:RCL) lub Norwegian Cruise Line Holdings (NYSE:NCLH), które to spółki również zostały oznaczone, jako generujące słabe wyniki (oryg. Weak Performance) przez wskaźnik oceny kondycji InvestingPro+.

Źródło: InvestingPro+

Sprawdzian kondycji Twojego portfela

Rynek zmienia się szybko i ważne jest, aby zrównoważyć perspektywę, zachowując pokorę przed przyszłością, która jest trudna do przewidzenia. Jednym ze sposobów, aby to zrobić z powodzeniem jest poleganie na danych i na tym, co wydarzyło się w ostatnich latach lub poprzednich cyklach, a nie tylko w ciąg

u ostatnich 12-24 miesięcy, jako wróżbę tego, co może się wydarzyć w przyszłości.

InvestingPro+ pozwala nam to robić w sposób pozbawiony emocji, kierując się fundamentalnymi zasadami. W tym artykule przedstawiono trzy akcje, którym warto się przyjrzeć spoglądając w 2023 r., w oparciu o ich dobrą kondycję finansową oraz jedną spółkę, której należy unikać ze względu na jej niezdrową sytuację. Dokonano tego, opierając się jedynie na liczbowej stronie historii, zaś o każdej akcji można i należy dowiedzieć się więcej.

Na rynku, na którym historia może się zmieniać z dnia na dzień, rozpoczęcie od liczb i statystyk może być najzdrowszą opcją.

Zastrzeżenie: Nie posiadam żadnych pozycji, w żadnej z wymienionych akcji, chociaż być może, rozważę otwarcie pozycji w Nucor w nadchodzących tygodniach.

Zrzuty ekranu z oceną kondycji i wskaźników finansowych, wykonane 22 grudnia przed otwarciem rynku.