Po 11 latach terminowania na NewConnect na rynek regulowany przenosi się Caspar AM. Przenosinom nie towarzyszy oferta publiczna, gdyż spółka nie potrzebuje zasilenia kapitałowego. Firma ma długą tradycję dzielenia się zyskami z inwestorami w postaci dywidendy. Caspar AM to sporych rozmiarów niezależna grupa finansowa, zajmująca się zarządzaniem aktywami oraz dystrybucją instrumentów funduszy inwestycyjnych.

W ramach zmiany miejsca listingu do obrotu wprowadzane są wszystkie istniejące akcje (9.861.865 sztuk), co nie przełoży się na zwiększenie free-float, gdyż wciąż ok. 85,3% papierów będzie kontrolowanych przez kluczowych akcjonariuszy firmy – Leszka Kasperskiego, Błażeja Bogdziewicza i Piotra Przedwojskiego.

„Przejście na Rynek Główny GPW jest realizacją naszych planów. Osiągnęliśmy odpowiednią wielkość firmy i poziom organizacji, zatem jest to dobry moment na przeniesienie notowań akcji. Obecnie spółka nie potrzebuje zasilenia kapitałowego. Prowadzimy stabilnie rozwijający się biznes i możemy corocznie wypłacać przynajmniej 80% zysku w postaci dywidendy”

– wytłumaczył motywy decyzji Leszek Kasperski, prezes zarządu Caspar Asset Managment (ticker: CSR).

Dokładna data przeniesienia się na rynek regulowany nie jest znana, akcje znajdują się wciąż w obrocie na NewConnect. Póki co, spółka opublikowała prospekt emisyjny, przygotowany z myślą o przeprowadzce na rynek regulowany, z którego treścią zapoznasz się pod tym linkiem: KLIK.

NIE WSZYSTKO ZŁOTO ŚWIECI SIĘ W WARSZAWIE

Rynek usług zarządzania aktywami i pokrewnych usług finansowych jest zdominowany przez podmioty zlokalizowane w stolicy Polski. Nie wszystko złoto świeci się jednak w Warszawie, czego przykładem jest Caspar AM. Firma od początku prowadzi działalność w Poznaniu. Stoi na czele grupy kapitałowej Caspar, w skład której poza podmiotem dominującym, wchodzą jeszcze Caspar TFI i F-Trust. Caspar AM specjalizuje się w zarządzaniu aktywami na zlecenie. Caspar TFI to z kolei towarzystwo funduszy inwestycyjnych. Całość grupy kapitałowej uzupełnia F-Trust. Domeną tej spółki jest dystrybucja instrumentów funduszy inwestycyjnych – zamkniętych i otwartych.

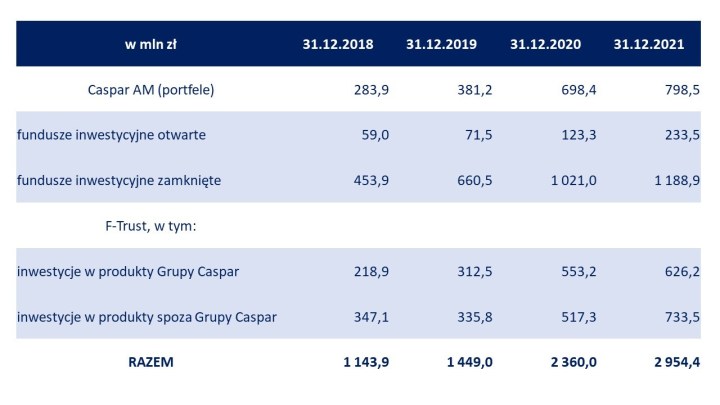

Infografika 1 – Wartość aktywów zarządzanych i administrowanych w latach 2018-2021

Źródło: Caspar AM

Ostatnie lata w wykonaniu CSR to okres dynamicznego wzrostu biznesu. W latach 2019-2021 na poziomie grupy kapitałowej wartość aktywów zarządzanych i administrowanych zwiększyła się z ok. 1,1 mld zł (na koniec 2018) do prawie 3,0 mld zł (na koniec 2021), co przełożyło się na średnioroczne tempo wzrostu (CAGR) na poziomie 37%. W ujęciu metryk wolumenowych liczba klientów F-Trust wzrosła z 1,2 tys. do 2,6 tys., a liczba klientów Caspar TFI z 388 do ok. 1,5 tys.

SEGMENTY BIZNESOWE GRUPY CASPAR

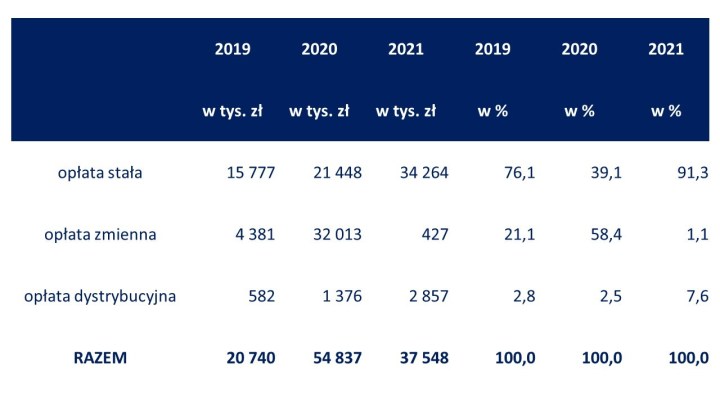

Źródła przychodów w ujęciu rodzajowym Grupy Caspar są trojakie:

- opłata stała (management fee), która jest pobierana bezpośrednio od wartości aktywów zarządzanych i administrowanych przez poszczególne spółki,

- opłata zmienna (success fee), czyli premia za sukces w postaci uzyskania stopy zwrotu przewyższającej benchmark,

- oraz opłata dystrybucyjna (distribution fee), którą pobiera się od nowych wpłat klientów.

Zwykle najistotniejsze znaczenie ma opłata stała – tak było m. in. w latach 2019 i 2021. Od dłuższego czasu widać presję ustawodawcy na obniżkę tej opłaty. Od 1 stycznia br. wynosi ona maksymalnie 2% rocznie. Wydaje się, że wciąż jest pole do dalszej jej redukcji, choć już nieznaczne. Dla porównania średnia opłata stała w europejskich funduszach aktywnie zarządzanych wynosiła w 2021 roku ok. 1,3%.

Wyjątkiem od reguły, że opłata stała najwięcej „ważyła” był pandemiczny 2020 rok, gdy zarządzający CSR uzyskali ponadprzeciętne wyniki, dzięki czemu opłata za sukces była najważniejszą składową źródeł przychodów. Jest to najbardziej zmienne źródło sprzedaży, gdyż wpływa na nie czynnik, który trudno przewidzieć. Nawet najlepszym zarządzającym zdarzają się „lata chude”.

Najmniejsze znaczenie ma opłata dystrybucyjna. To raptem kilka procent ogółu sprzedaży, choć jej udział systematycznie rósł w ostatnich latach. W uproszczeniu można przyjąć, że jest to miara zdobywania „nowych” pieniędzy od klientów.

Infografika 2 – Struktura sprzedaży w podziale na źródła w latach 2019-2021

Źródło: Caspar AM

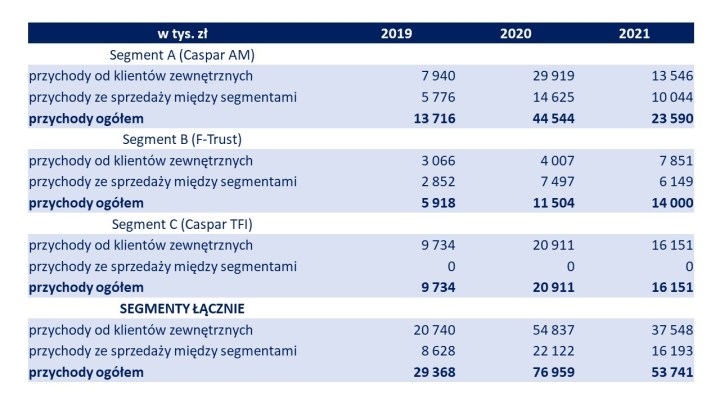

Poza tym, spółka dzieli swój biznes na trzy segmenty, które pokrywają się z podmiotami tworzącymi grupę kapitałową: Segment A (Caspar AM), Segment B (F-Trust) i Segment C (Caspar TFI). W ocenie spółki klienci każdego obszaru są zróżnicowani pod względem poziomu zamożności. Caspar AM zajmuje się obsługą osób zamożnych i bardzo zamożnych. Caspar TFI to z kolei podmioty zamożne lub średnio zamożne. Domeną F-Trust są głównie drobni inwestorzy. Taka struktura pozwala sięgnąć firmom z grupy kapitałowej praktycznie do każdej grupy lokujących oszczędności na rynku kapitałowym.

W ramach każdego segmentu są wyszczególniane przychody od klientów zewnętrznych i przychody ze sprzedaży między segmentami. Z grubsza można powiedzieć, że przychody od klientów zewnętrznych to efekt oferowania własnych produktów przez poszczególne spółki grupy, podczas gdy sprzedaż międzysegmentowa obejmuje oferowanie produktów/świadczenie usług przed jedną spółkę na rzecz innej spółki grupy kapitałowej. Szczegóły na temat dokładnej klasyfikacji znajdziesz od str. 38 prospektu emisyjnego.

Infografika 3 – Sprzedaż w segmentach operacyjnych GK Caspar w latach 2019-2021

Źródło: Caspar AM

Analiza pionowa struktury sprzedaży segmentowej dowodzi, że najistotniejszym strumieniem przychodowym w 2021 roku były kolejno Segment A, Segment C, a na końcu Segment B. Patrząc jednak na rozkład czasowy widać, że rośnie znaczenie Segmentu B kosztem pozostałych segmentów. W latach 2019-2021 F-Trust zwiększył udział w łącznej sprzedaży z ok. 20% do 26%.

F-TRUST ASEM W RĘKAWIE

Być może Segment B okaże się asem w rękawie akcjonariuszy CSR w najbliższych latach. Stać się tak może za sprawą zmieniającego się modelu dystrybucji funduszy. W sondażu Funds Europe/Calastone, przeprowadzonym wśród europejskich zarządzających aktywami, najczęściej wskazywanym wiodącym kanałem dystrybucji w 2020 roku były banki. Tak uważało 30% respondentów. Dalej plasowały się platformy funduszowe (26%) i sprzedaż bezpośrednia (19%). Oczekiwania ankietowanych na 2025 rok wskazują na istotne przetasowania. Banki mają stracić prymat (9%) w głównej mierze na rzecz sprzedaży bezpośredniej (32%) i platform funduszowych (27%). W obu tych segmentach działa F-Trust.

Wpływ na powodzenie sprzedaży za pomocą kanału internetowego ma kilka czynników. Należą do nich m. in. zmiana przyzwyczajeń w zakresie dokonywania transakcji, która wzmocniła się w wyniku dobrowolnych i przymusowych lockdownów z powodu pandemii koronawirusa. Doszło wówczas do jeszcze większej akceptacji społecznej dla Internetu, w tym ze strony osób unikających do tej pory korzystania z sieci. Kolejnym czynnikiem wpływu jest to, że na rynek produktów inwestycyjnych wchodzi szeroką falą nowe pokolenie, dla którego „życie w sieci” jest rzeczą oczywistą.

Wreszcie – to już czynnik specyficzny w odniesieniu do biznesu F-Trust – konkurencja na rynku polskim wśród platform funduszowych, jak na razie, jest niewielka. Istnieje wprawdzie kilka takich podmiotów (np. Xelion z grupy Quercusa, iWealth, Star Funds), lecz na dobrą sprawę porównanie z F-Trust prawdopodobnie wytrzymywać może jedynie platforma Kup Fundusz prowadzona przez Analizy Online.

F-Trust to odnoga biznesu GK Caspar, która prowadzi dystrybucję jednostek uczestnictwa polskich funduszy inwestycyjnych otwartych i tytułów uczestnictwa funduszy zagranicznych. Model biznesowy łączy sieć doradców w znacznej części obszaru Polski (głównie tzw. ściana zachodnia) z platformą internetową „postawioną” na domenie KLIK. Platforma oferuje ponad 1 tys. funduszy zarządzanych przez kilkanaście towarzystw (głównie polskich), w tym tak rozpoznawalnych w skali globalnej jak BlackRock, Fidelity, Franklin Templeton i Schroders (LON:SDR).

AMBITNA STRATEGIA

Grupa Caspar wyznaczyła cele strategiczne w perspektywie średnioterminowej. Kluczowym KPI jest organiczny wzrost udziału rynkowego w wartości aktywów funduszy akcyjnych i mieszanych zarządzanych przez polskie towarzystwa funduszy inwestycyjnych z 3,8% w roku 2021 do 5,0% w roku 2024. CSR planuje mieć na koniec 2024 roku kwotę 4,8 mld zł aktywów w zarządzaniu. Na koniec 2021 roku było to ok. 3 mld zł. W trzy lata przyrost netto ma wynieść 1,8 mld zł, czyli średniorocznie 600 mln zł.

Głównym motorem rozwoju grupy Caspar ma być F-Trust. Tutaj zarząd zakłada, że wzrost aktywów administrowanych ma rosnąć średniorocznie w tempie co najmniej 300 mln zł. Do realizacji celu przyczynić się ma także uruchomienie dwóch nowych subfunduszy Caspar Parasolowego Funduszu Inwestycyjnego Otwartego – obligacyjnego i biotechnologicznego.

Cele wydają się ambitne, zwłaszcza jeżeli weźmie się pod uwagę pewną stagnację, jaka panuje w sektorze TFI. Z danych IZFA wynika, że wartość aktywów TFI w Polsce od lat utrzymuje się na zbliżonym poziomie. Wynosiły one ok. 284 mld zł na koniec 2017 roku, nieznacznie wzrosły do ok. 302 mld zł na koniec 2021 roku, by w końcu nieco spaść do ok. 262 mld zł na koniec czerwca 2022.

Niemniej, planowane zamierzenia zdają się być w zasięgu grupy. Jednak do ich realizacji niezbędna jest poprawa dobrej koniunktury na światowych rynkach, w tym na warszawskim parkiecie. Jak na razie, w I półroczu 2022 roku dominowały odpływy środków w całym polskim sektorze funduszy. Być może, cały rok należałoby „spisać na straty” dla branży. A to by znaczyło, że pozostałyby de facto dwa lata na osiągnięcie najważniejszego KPI.

Drugim argumentem, nakazującym ostrożnie podejść do oczekiwań zarządu CSR jest wprowadzona w czerwcu oferta „antyinflacyjnych” obligacji skarbowych. Antyinflacyjnych zostało napisane w cudzysłowie, gdyż tak naprawdę tym atrybutem mogą pochwalić się jedynie obligacje cztero- i dziesięcioletnie. Pozostałe tenory stosują już przez większość okresu odsetkowego inne wskaźniki indeksujące. Chodzi albo o stopę referencyjną NBP (jedynki i dwójki), albo o WIBOR 6M (trójki). Czerwiec przyniósł napływy rzędu 14 mld zł do obligacji skarbowych, zaś lipiec dołożył kolejne 10 mld zł.

Moim zdaniem osiągnięcie średniorocznego tempa napływów rzędu 600 mln zł jest jak najbardziej realne w latach 2023-2024. Byłbym jednak ostrożny, co do możliwości realizacji takiego scenariusza w tym roku. W związku z tym zakładałbym, że średnioroczna dynamika wzrostu przypisu aktywów dla lat 2022-2024 okaże się bliższa 450 mln zł niż 600 mln zł. W efekcie zamiast zapowiadanych sumarycznie 1,8 mld zł będzie 1,35 mld zł przyrostu netto.

AKCJE CASPAR NA RYNKU

Krajowych podmiotów finansowych, których akcje notowane są na GPW w Warszawie, jest dość dużo. Większość z nich to banki, które tworzą najczęściej mocno zdywersyfikowane struktury. Znajdują się w nich m. in. firmy inwestycyjne i fundusze inwestycyjne. Zdecydowanie mniej jest podmiotów niezależnych, które nie są powiązane z organizacjami, mającymi korzenie jeszcze w poprzedniej formacji ustrojowej.

Najbardziej porównywalne w mojej ocenie z Caspar AM są Skarbiec Holding (ticker: SKH), Quercus TFI (ticker: WA:QRS) i Ipopema (ticker: IPE). Oprócz nich w obrocie znajdują się akcje XTB (ticker: WA:XTB). Firmę o wiele trudniej porównywać z Caspar AM, gdyż prowadzi nieco inny rodzaj biznesu. Dla niej najbardziej porównywalni byliby choćby brytyjscy brokerzy – Plus500 czy CMC Markets.

W ciągu ostatnich 5 lat akcje Caspar AM zachowywały się lepiej niż zidentyfikowane wyżej firmy benchmarkowe. Na poniższym wykresie znajdują się kursy spółki i jego konkurentów na bazie zmiany cen netto (bez dywidendy). Z infografiki wynika, że okresem żniw dla całego sektora był zwłaszcza 2020 rok, a hossa na akcjach firm wygasła mniej więcej wiosną 2021 roku. Papiery Caspara, mimo, że też poddały się nieuchronnej korekcie, wyszły z niej z najmniejszym uszczerbkiem.

Infografika 4 – Zmiana kursu Caspar AM na tle jego konkurentów w ciągu ostatnich 5 lat

Źródło: TradingView