Analiza przygotowana przez Kathy Lien, dyrektor generalną w dziale strategii w firmie BK Asset Management, tuż po zamknięciu amerykańskiej giełdy

Był to kolejny szalony dzień na rynkach finansowych, gdzie 1100-punktowe wahania odnotowane na indeksie Dow, spowodowały szeroko zakrojoną zmienność walutową. Nowojorska sesja giełdowa rozpoczęła się gwałtownym wzrostem dolara amerykańskiego, który jednak w trakcie sesji oddał wszystkie wcześniejsze zyski. Ten zwrot trendu dolara odzwierciedlał ruchy na indeksie Dow, który zakończył dzień wzrostem o ponad 540 punktów, po tym jak na otwarciu sesji zarejestrował spadek o ponad 500 punktów. Inwestorzy zastanawiają się teraz, czy ta "zdrowa korekta" jest kompletna, torując drogę do odbicia w walutach i akcjach.

Zanim zajmiemy się tą kwestią, ważne jest, aby zrozumieć, że zmienność wpływa na waluty na wiele sposobów - przede wszystkim powodując niechęć do ryzyka. Wpływa to bezpośrednio na waluty eksporterów, najbardziej dotknięte powolnym wzrostem gospodarczym w USA i w skali globalnej. Po drugie, zachęca do realizacji zysków, szczególnie po sporych ruchach styczniowych. Proces rozwijania tych transakcji skutkuje koniecznością odkupienia walut finansowania, takich jak dolar amerykański i japoński jen. Tak więc w ciągu ostatnich kilku dni zauważyliśmy zwiększony niepokój, realizację zysków i ogólną redukcję ryzyka. Nawet jeśli korekta dobiegnie końca, każdy, kto mógł być zadowolony z siebie podczas powolnego i stałego wzrostu akcji, w tym tygodniu został brutalnie wybudzony, co sprawi, że niechętnie powróci na rynek z takim samym entuzjazmem.

Obawy wokół negatywnego wpływu rosnących rentowności, to główny powód nagłego spadku na rynku akcji, a pomimo ożywienia akcji, rentowność 10-letnich obligacji umocniła się o 9,4 pb do 2,8%. Zatem niebezpieczeństwo, z jakim boryka się aktualnie gospodarka USA, jest nadal bardzo realne, ponieważ wyższe stopy, zwiększają koszty pożyczek dla właścicieli domów, konsumentów i firm. Rosnące rentowności, również zwiększają atrakcyjność inwestycji o stałym dochodzie, a rotacja od akcji do obligacji, może utrzymać akcje pod presją. Oznacza to, że podczas gdy byki zdołały dziś przejąć kontrolę nad niedźwiedziami, to jednak wojna nie została jeszcze wygrana. Dolar nadal będzie rósł w stosunku do waluty europejskiej i walut towarowych, a także pozostanie pod presją względem japońskiego jena. Jak stwierdziliśmy we wczorajszej analizie, USD/JPY musi zamknąć powyżej 110.50, aby rozpocząć nowy trend wzrostowy - w przeciwnym razie trend spadkowy pozostanie niezagrożony.

Euro może nie odnotował najlepszych wyników w ciągu dnia, ale wciąż pozostaje jedną z najbardziej odpornych walut. Po obniżeniu w granicach 15 pipsów od 1,23, powrócił w kierunku 1,24. Najnowsze raporty gospodarcze podkreślają siłę niemieckiej gospodarki – gdzie zamówienia fabryk wzrosły o 3,8%, wobec prognoz na 0,7%. Zmiana kursu EUR/USD była szczególnie imponująca, biorąc pod uwagę, że rentowności obligacji, przesuwały się w przeciwnym kierunku, sygnalizując spadek kursu waluty. Oczywiście odnotowaliśmy istotną rozbieżność pomiędzy EUR/USD a rentownością 10-letnich obligacji niemieckich - obligacji amerykańskich, którą można wytłumaczyć wyprzedażą obligacji amerykańskich. O ile ostatnie odbicie EUR/USD może przebić 1,2450, seria powinna wyhamować bliżej 1,2550, ponieważ oczekujemy kolejnej fali wyprzedaży wśród akcji.

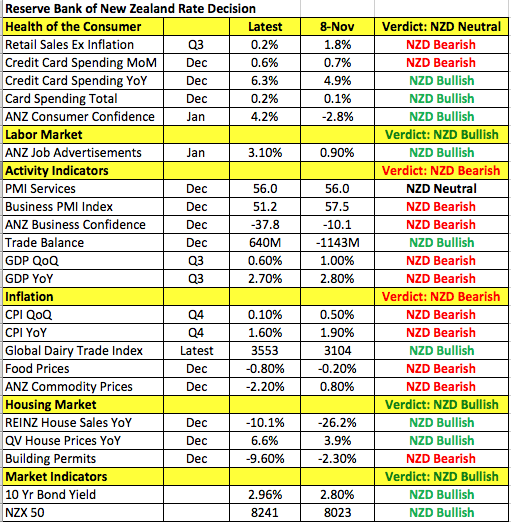

Najlepsze wyniki odnotował dziś dolar nowozelandzki, który odmówił spadku u boku pozostałych walut. Chociaż łatwo byłoby przypisać jego umocnienie trzeciemu z rzędu wzrostowi cen produktów mlecznych, waluta rozpoczęła wzrosty w Azji i nigdy nie odnotowała takiego samego poziomu wyprzedaży, jak pozostałe główne waluty. Ta siła odzwierciedla przekonanie rynku, że Grant Spencer, aktualny gubernator nie wygłosi komentarzy, które mogłyby wstrząsnąć rynkami, przed zaprzysiężeniem w przyszłym miesiącu na to stanowisko Adriana Orra. Minęło już prawie 3 miesiące od ostatniej decyzji dotyczącej stóp procentowych, a od tego czasu gospodarka odnotowała osłabienie. Nie tylko dolar nowozelandzki wzrósł o 5% w stosunku do dolara amerykańskiego i o 2% w stosunku do dolara australijskiego, ale również odnotowano słabsze dane, gdzie sprzedaż detaliczna i inflacja spowolniły, {{ecl -206||aktywność produkcyjna}} spada, natomiast zaufanie biznesowe obniżyło się. Zarejestrowano również kilka optymistycznych odczytów, gdzie rynek mieszkaniowy i bilans handlowy, nieoczekiwanie umocniły się w grudniu, w związku z silniejszym eksportem, ale to może nie wystarczyć, aby zrównoważyć pozostałe spadki. Dane dotyczące rynku pracy w czwartym kwartale mają zostać opublikowane dziś wieczór, gdzie wszystko wskazuje na słabszy wzrost zatrudnienia, dlatego prognozy były niskie. Jeśli ton oświadczenia RBNZ pozostaje niezmieniony, a Spencer wstrzyma się od nowych komentarzy, kurs NZD/USD może umocnić się do 0,7350. Jeśli jednak, wyrazi on obawy co do siły NZD i podkreśli zagrożenia, jakie niesie to dla gospodarki, może spowodować spadek NZD/USD poniżej .7250.

Dolary australijski i kanadyjski zakończyły dzień wzrostem w stosunku do dolara amerykańskiego po odrobieniu wcześniejszych strat. Bank Rezerw Australii wczoraj wieczorem odbył posiedzenie, a traderzy rynku walutowego zareagowali negatywnie na decyzję dotyczącą stóp procentowych i wcześniejsze publikacje danych. RBA pozostawiła stopy procentowe na niezmienionym poziomie i podkreślił "niezmienną politykę". Przewidują oni, że inflacja utrzyma się na niskim poziomie, jeszcze przez pewien czas i będzie wzrastać stopniowo dzięki sile dolara australijskiego. Mimo że inwestycje poza górnictwem uległy poprawie, uznali, że konsumpcja w gospodarstwach domowych pozostaje głównym źródłem niepewności. Te obawy zostały wzmocnione przez większe niż oczekiwano obniżenie sprzedaży detalicznej w grudniu i spadek bilansu handlowego pod koniec zeszłego roku. Patrząc w przyszłość, możemy zaobserwować krótkoterminowe słabsze wyniki tej waluty, w szczególności w stosunku do dolara kanadyjskiego, japońskiego jena i franka szwajcarskiego. Kurs pary USD/CAD zatrzymał się tuż poniżej 50-dniowygo SMA, pomimo słabszego bilansu handlowego i danych dotyczących produkcji. Indeks PMI IVEY spadł do 55,2 z 60,4, a deficyt handlowy niespodziewanie się powiększył.

Ostatni, ale na pewno nie najmniej ważny - funt szterling, która został najbardziej dotknięty zmiennością rynku, zakończył nowojorską sesję bez zmian względem dolara amerykańskiego i euro. Nie opublikowano dziś żadnych ważniejszych raportów ekonomicznych w Wielkiej Brytanii, ale następne 48 godzin będzie miało kluczowe znaczenie dla funta. Brexitowy „war cabinet", premier May, spotka się w środę i czwartek w celu omówienia warunków handlowych po przeprowadzeniu Brexitu. Traderzy będą wyczekiwać wszelkich nagłówków, które mogłyby wpłynąć na rynek, w szczególności te dotyczące unii celnej. Przewidujemy większe ryzyko spadkowe w GBP/USD przed decyzją dotyczącą stóp procentowych ze sprzedającymi, którzy prawdopodobnie pojawią się pomiędzy 1,4050 a 1,41.