Analiza przygotowana przez Kathy Lien, dyrektor generalną w dziale strategii w firmie BK Asset Management

Czwartek to wielki dzień zarówno dla {{1|euro}} jak i funta szterlinga. W kalendarzu makroekonomicznym zaplanowano dwa oświadczenia monetarne dwóch banków centralnych a także publikację amerykańskiego raportu cen konsumpcyjnych. Oznacza to, że nie tylko dowiemy się, jak chętne do zaostrzenia swojej polityki monetarnej są banki centralne w Europie, ale zobaczymy także, jak silna jest presja, by Rezerwa Federalna kontynuowała podwyżki stóp procentowych. Dolar amerykański tracił dziś względem wszystkich głównych walut po nieoczekiwanym spadku wartości PPI. Ceny producentów spadły po raz pierwszy od 18 miesięcy, gdy ceny ropy ustabilizowały się, a dolar umocnił swoją pozycję. CPI może być podatny na te same siły, zwłaszcza gdy ceny benzyny utrzymują się na względnie stabilnym poziomie. Mając to na uwadze i w zgodzie z Beige Book, kilka okręgów Fed odnotowało wzrost presji inflacyjnych. Jednak dolar nie zareagował dobrze na raport Fed, ponieważ mimo że ceny wzrosły na niektórych obszarach, a gospodarka rozwijała się w umiarkowanym tempie, większość kraju notuje niepewność co do handlu. Nie dostrzeżono też znaczącego wzrostu płac, pomimo zacieśnienia warunków na rynku pracy. Nie ma wątpliwości, że Fed podniesie stopy procentowe jeszcze w tym miesiącu, zwłaszcza gdy wzrosną koszty produkcji, ale jeśli CPI spadnie poniżej oczekiwań, inwestorzy otrzymają kolejną wymówkę do wyprzedaży dolara. Mimo że USD/JPY konsoliduje między 110,50 a 111,80, dolar może stracić znacznie więcej w stosunku do innych walut.

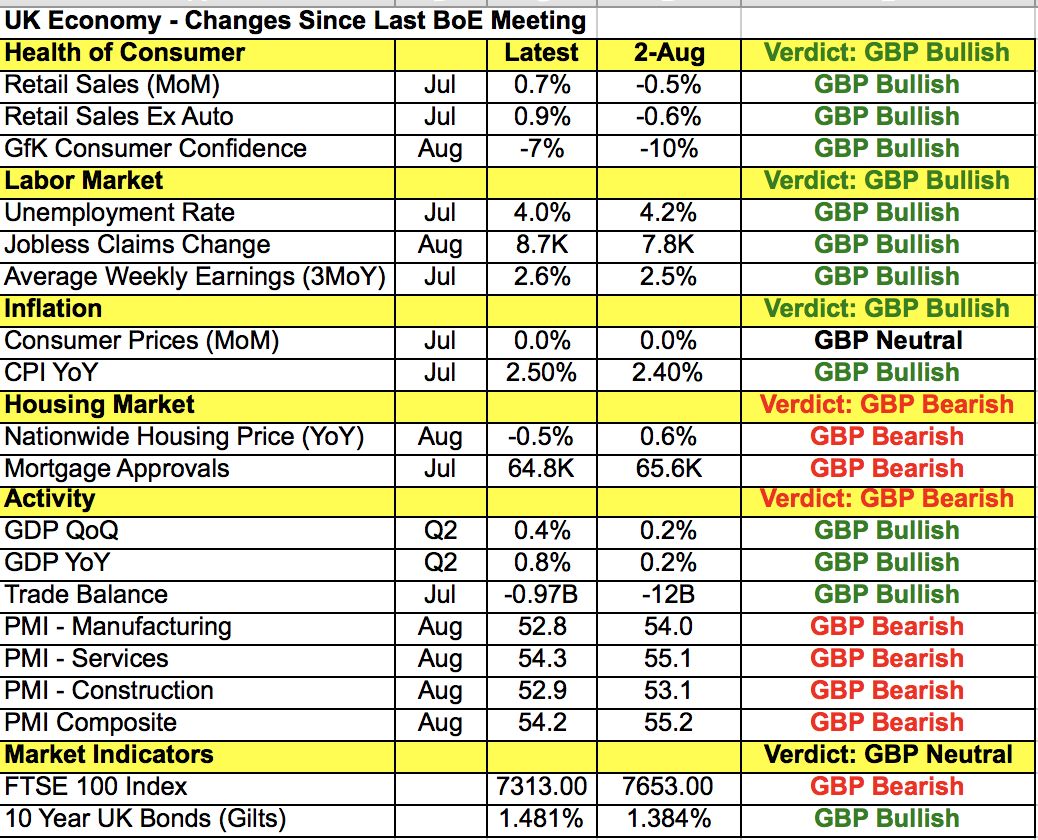

To w jaki sposób zachowa się USD w stosunku do EUR i GBP zależeć będzie w dużej mierze od tonu oświadczeń Europejskiego Banku Centralnego i Bank of England. Oczekuje się, że oba banki centralne pozostawią stopy procentowe na dotychczasowych poziomach, dlatego ich wytyczne mają kluczowe znaczenie la rynku. Zaczniemy od BoE, ponieważ ich decyzja o stopie poprzedza decyzję EBC. Po pierwsze, ważne jest, aby wiedzieć, że nie zaplanowano konferencji prasowej gubernatora Carneya, ale wraz z decyzją monetarną zostaną opublikowane minutki MPC. Funt szterling zdecydowanie umacnia się na zapowiedź polityki pieniężnej w związku z rosnącą możliwością podpisania umowy ws. Brexitu, a jeśli ton oświadczenia BoE okaże się pozytywny, możemy być świadkami wzrostu GBP/USD do 1,3175. Zgodnie z poniższą tabelą zaobserwowaliśmy poprawę w poziomie sprzedaży detalicznej, bilansie handlowym, inflacji oraz dynamice {{ecl- 7||wzrostu wynagrodzeń}}, ale aktywność sektorów produkcyjnego -, usługowego - i konstrukcyjnego - zwolniła w zeszłym miesiącu. Rynek nie przewiduje kolejnej podwyżki stóp procentowych BoE do połowy przyszłego roku. Kupujący funta nie będą jednak tak cierpliwi jak bank centralny, ponieważ wszelkie rozmowy o zaostrzeniu polityki monetarnej w tym lub następnym roku mogą odstraszyć niedźwiedzie.

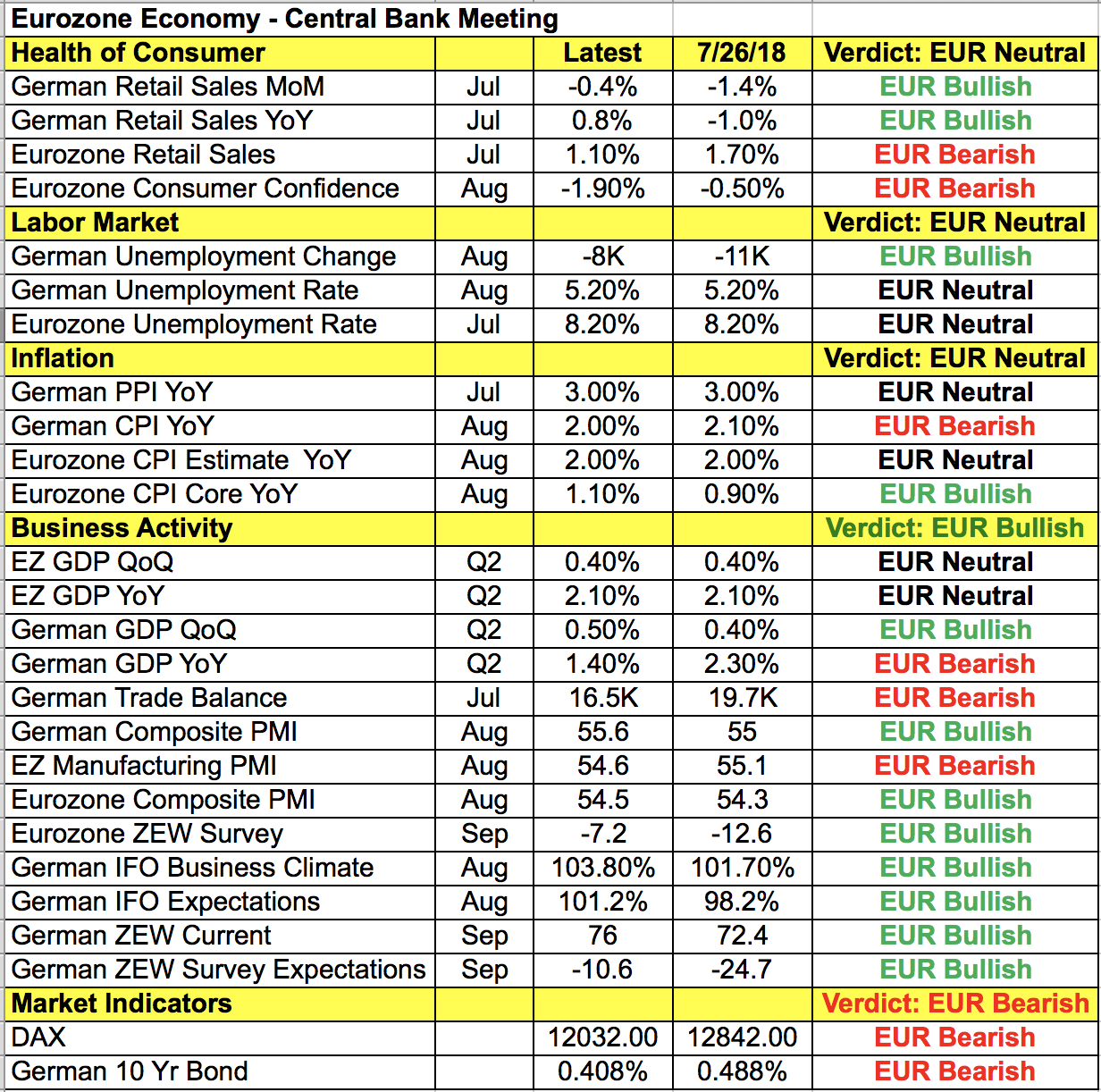

{{1|euro}} również skorzystało z optymizmu wokół Brexitu, ale pojawiły się doniesienia, że EBC może obniżyć prognozy wzrostu w reakcji na łagodniejsze dane. Prognozy te zostały wzmocnione przez najnowszy raport strefy euro dotyczący produkcji przemysłowej, który wykazał spadek aktywności o 0,8% w lipcu. EBC wykorzystywało każdą nadarzającą się okazję, aby sprowadzić europejską walutę w dół, a wraz z rosnącymi napięciami w handlu Bank powinien mieć te same obawy co Rezerwa Federalna. Podczas ostatnich posiedzeń bank centralny wyjaśnił, że nie planuje podwyżek stóp procentowych do końca przyszłego roku, a jego prognozy prawdopodobnie nie ulegną zmianie, ponieważ ostatnie dane okazały się dość mieszane. W trakcie ostatniego posiedzenia prezes EBC Mario Draghi wyraził obawy dotyczące niskiej inflacji i biorąc pod uwagę brak znacznego wzrostu presji cenowej, prawdopodobnie utrzyma on pogląd, że jest zbyt wcześnie, by ogłosić zwycięstwo na inflacją. Konferencja Super Mario powinna wywrzeć większy wpływ na rynek niż sama decyzja w sprawie stóp procentowych, ponieważ będzie ona przesiąknięta pytaniami o Włochy, napięcia w handlu międzynarodowym i perspektywy dla strefy euro.

Tymczasem wszystkie 3 waluty towarowe zanotowały silne wzrosty w środę. Pomimo słabszego zaufania konsumentów, dolar australijski prowadził wzrosty w reakcji na doniesienia, że administracja Trumpa zaprosiła Chiny do nowej rundy rozmów handlowych. Inwestorzy mają nadzieję, że rozmowy te przyniosą rezultaty, ale dopóki Stany Zjednoczone oficjalnie nie zgodzą się na obniżenie poziomu ceł, pozostajemy sceptyczni, ponieważ byliśmy już świadkami, jak te rozmowy mogą zakończyć się w kilka dni po ich rozpoczęciu. Wystarczy spojrzeć na Kanadę. Na początku tego tygodnia Kanada i Stany Zjednoczone stwierdziły, że poczyniono znaczne postępy, ale według najważniejszego doradcy ekonomicznego Trumpa, Larry'ego Kudlowa, mleko, które od dawna stanowi kość niezgody, nadal jest największym problemem w negocjacjach. Umowa może zostać zawarta, ale dopóki nie zostanie dokonana, inwestorzy powinni zdawać sobie sprawę z tego, że stąpamy po cienkim lodzie. Niemniej jednak AUD, NZD i CAD pozostają głęboko wyprzedane, a sama możliwość pozytywnego zwrotu w stosunkach handlowych USA-Chiny wystarczyła, aby wywindować te waluty w górę.