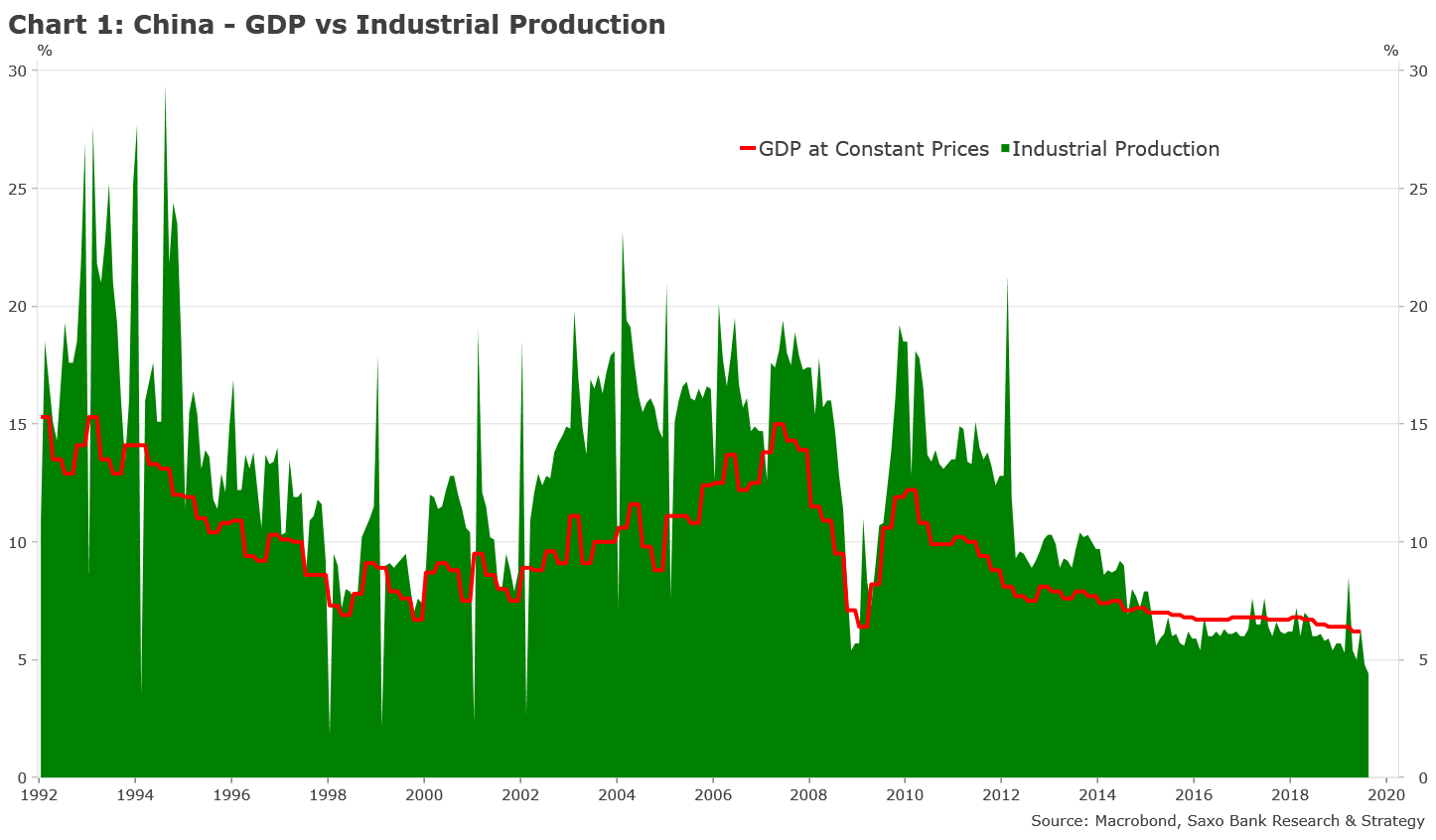

Najnowsze dane potwierdzają, że dla Chin otoczenie makroekonomiczne nadal stanowi duże wyzwanie. Impuls kredytowy Państwa Środka, wyprzedzający realną gospodarkę o 9-12 miesięcy, od III kwartału 2018 r. uległ poprawie, jednak napływ nowych kredytów nie zdołał jeszcze pobudzić gospodarki na szerszą skalę. Krajowy popyt jest nadal niski, na co wskazują najnowsze dane na temat importu (w II kwartale import ogółem spadł o 3,9% w porównaniu ze spadkiem o 4,4% w I kwartale) oraz sprzedaży samochodów (spadek o 3,4% r/r w sierpniu). W porównaniu z poprzednimi kwartałami dane są nieco lepsze, jednak krajowa gospodarka nadal znajduje się pod istotną presją. Ponadto eksport zmaga się z problemami natury zewnętrznej, w szczególności z oddziaływaniem wojny handlowej i spadkiem światowego wzrostu gospodarczego. Mimo iż ostatnie dane na temat zamówień eksportowych, w tym dotyczące małych i średnich przedsiębiorstw, są nieco bardziej korzystne, ich poziom w dalszym ciągu nie jest wysoki. Gwałtownie spada również tempo produkcji przemysłowej (zaledwie 4,4% r/r w sierpniu), co negatywnie wpłynie na PKB w III i IV kwartale tego roku.

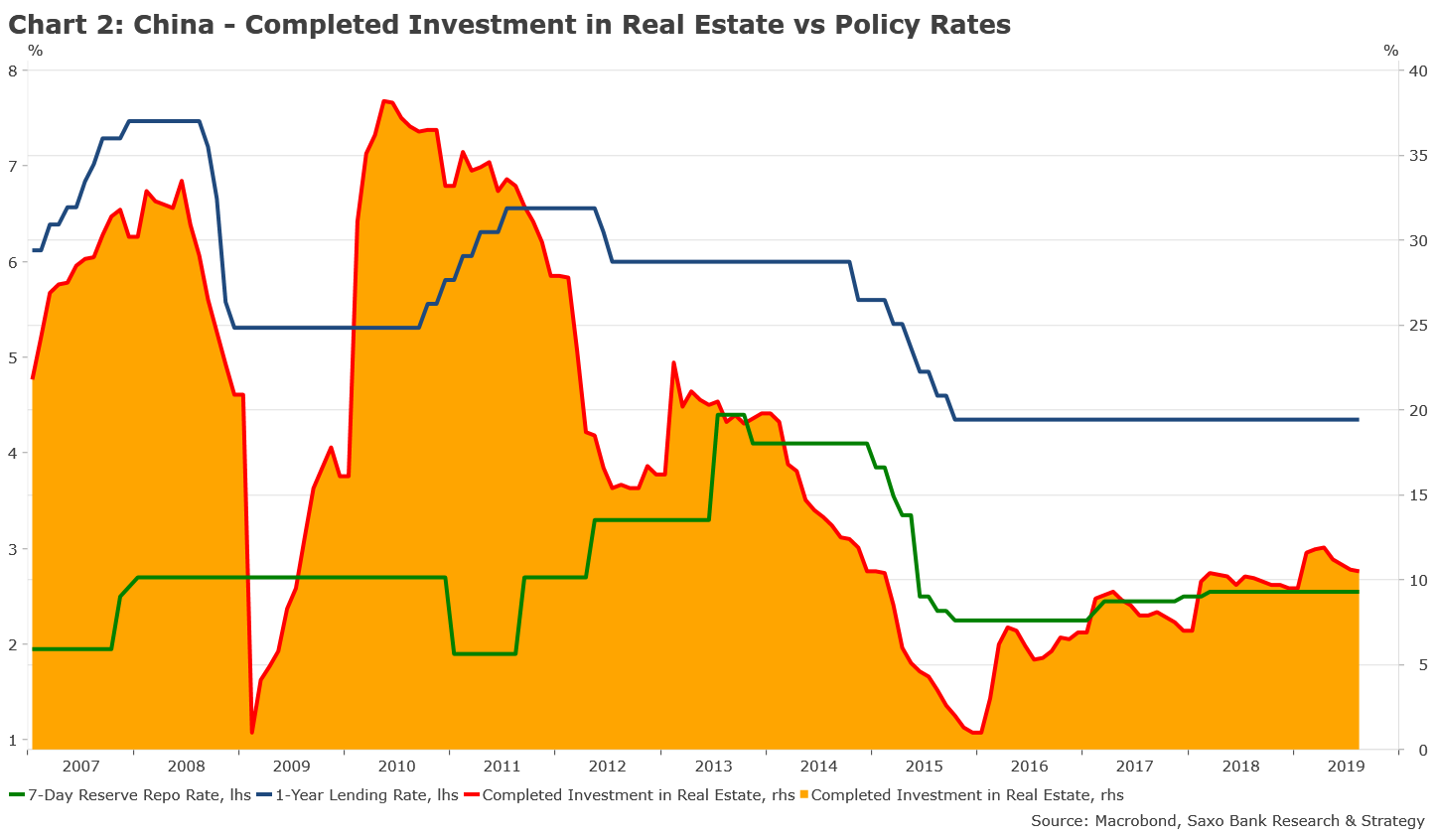

Rządowe bodźce korzystnie oddziałują na infrastrukturę i branżę nieruchomości, będącą źródłem około 80% majątku obywateli Chin. Liczba zakończonych inwestycji w nieruchomości – kluczowy czynnik wzrostu – podobnie jak w odniesieniu do niemal całego bieżącego roku nadal rośnie w tempie ponad 10% r/r. Uważamy, że o ile sektor nieruchomości utrzyma dobry kurs, Chiny powstrzymają się od masowego luzowania polityki pieniężnej, oczekiwanego przez uczestników rynku od wielu miesięcy. Naszym zdaniem Chiny są w pełni świadome, iż szeroko zakrojony program bodźców kredytowych, podobnie jak miało to miejsce po zakończeniu światowego kryzysu finansowego, oznacza wysokie koszty dla chińskiej gospodarki. Nie tylko może to wpłynąć na wzrost liczby baniek spekulacyjnych i niekorzystne lokaty kapitału, ale również pod znakiem zapytania stawia to skuteczność bodźców kredytowych jako taką: w porównaniu z 2009 r. Państwo Środka potrzebuje dwukrotnie więcej jednostek kredytowych do wygenerowania jednostki PKB.

Pogląd ten wydają się potwierdzać niedawne uwagi przedstawicieli Ludowego Banku Chin skierowane do zagranicznych odpowiedników. Bank centralny przygotowuje rynek na przyszłoroczny spadek wzrostu gospodarczego, najprawdopodobniej poniżej 6%. Przedstawiciele banku chcą jasno zaznaczyć, że niższy wzrost spotka się z tolerancją polityczną i nie będzie on stanowić problemu dla gospodarki. Na tym etapie rynek nie wydaje się w pełni przygotowany na tę zmianę podejścia, dlatego przedstawiciele chińskich władz w nadchodzących miesiącach będą musieli skupić się na odpowiednich działaniach edukacyjnych, aby uniknąć pogorszenia nastrojów wśród inwestorów.

Reszta świata: pozytywna zmiana polityki

Podczas gdy Chiny wdrażają politykę dostrajania, pozostałe kraje muszą przejąć pałeczkę, aby pobudzić globalną gospodarkę. Przewidujemy, że w nadchodzących miesiącach banki centralne podejmą szeroko zakrojone działania i pojawią się bodźce fiskalne pozwalające zmierzyć się z takimi wyzwaniami jak spadek importu w Chinach, wojna handlowa i globalne spowolnienie gospodarcze. Według naszych szacunków ponad 40 banków centralnych na całym świecie w ostatnich miesiącach zmieniło kierunek swojej polityki pieniężnej na rzecz luzowania. Jak dobrze wiemy, działania o charakterze fiskalnym i pieniężnym wymagają czasu na wygenerowanie pozytywnych efektów. Innymi słowy oznacza to, że sytuacja się pogorszy (III-IV kwartał 2019 r.), zanim będzie mogła ulec poprawie (I-II kwartał 2020 r.).

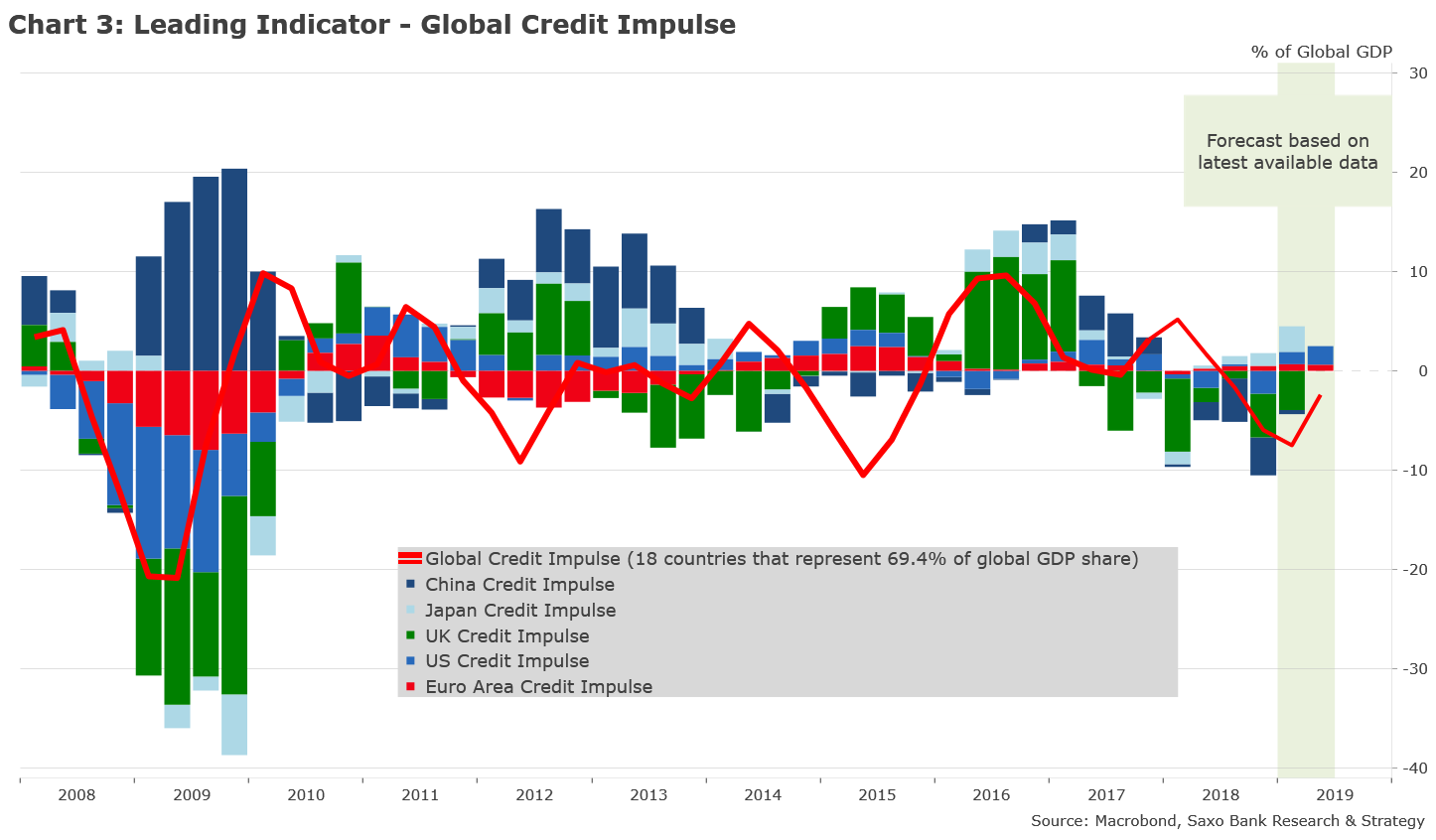

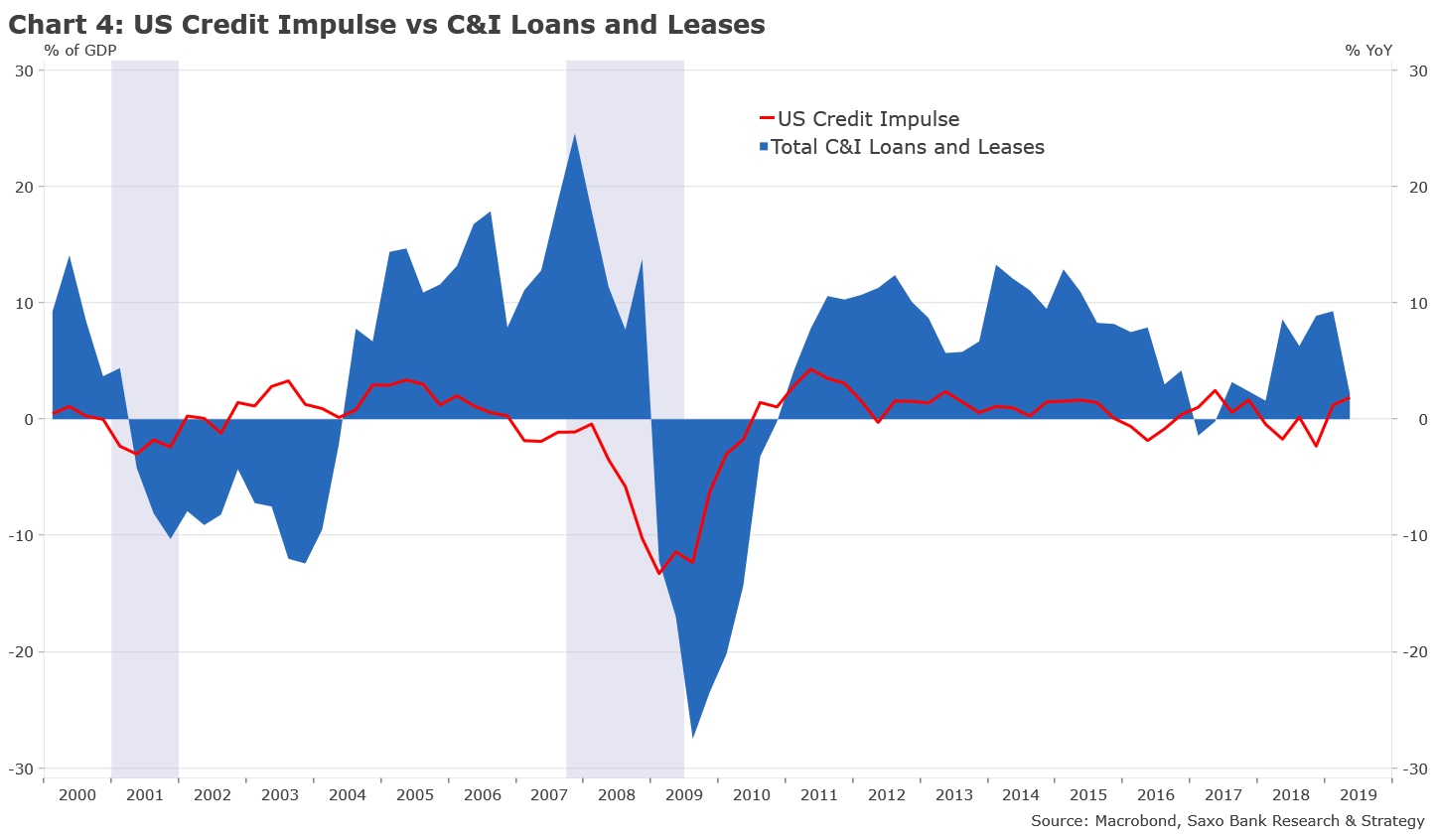

Nasz preferowany wskaźnik sytuacji makroekonomicznej, światowy impuls kredytowy, oparty na przepływie nowych kredytów z sektora prywatnego w 18 największych gospodarkach i wyrażony jako odsetek PKB, wreszcie zaczyna zmieniać kurs. Wskaźnik ten wyprzedza realną gospodarkę o 9-12 miesięcy i obecnie wskazuje, że w pierwszym półroczu 2020 r. może nastąpić ogólnoświatowe ożywienie, napędzane przede wszystkim przez koniunkturę w Stanach Zjednoczonych. Według naszych najnowszych danych, amerykański impuls kredytowy osiągnął najwyższy poziom od początku 2018 r. (1,2% PKB). Pozytywny trend widać również w odniesieniu do popytu na pożyczki komercyjne i przemysłowe, który w ostatnich kwartałach był na solidnym poziomie, osiągając szczytową wartość 9,3% r/r w I kwartale 2019 r.

Biorąc pod uwagę fakt, iż Stany Zjednoczone znajdują się w końcówce cyklu i pozostają pod wpływem wojny handlowej, ich gospodarka jest stosunkowo odporna: dane dotyczące sektora mieszkaniowego w sierpniu uległy poprawie – pozytywnie zaskoczyły zwłaszcza liczba wydanych pozwoleń na budowę oraz liczba rozpoczętych budów – a wydatki amerykańskich konsumentów są na bardzo wysokim poziomie, najprawdopodobniej w związku z refinansowaniem kredytów hipotecznych i obniżeniem stóp procentowych. Wydaje się, że amerykańskie gospodarstwa domowe dostosowały się już do nowej polityki pieniężnej i otoczenia niskich stóp procentowych, co oddala widmo recesji.

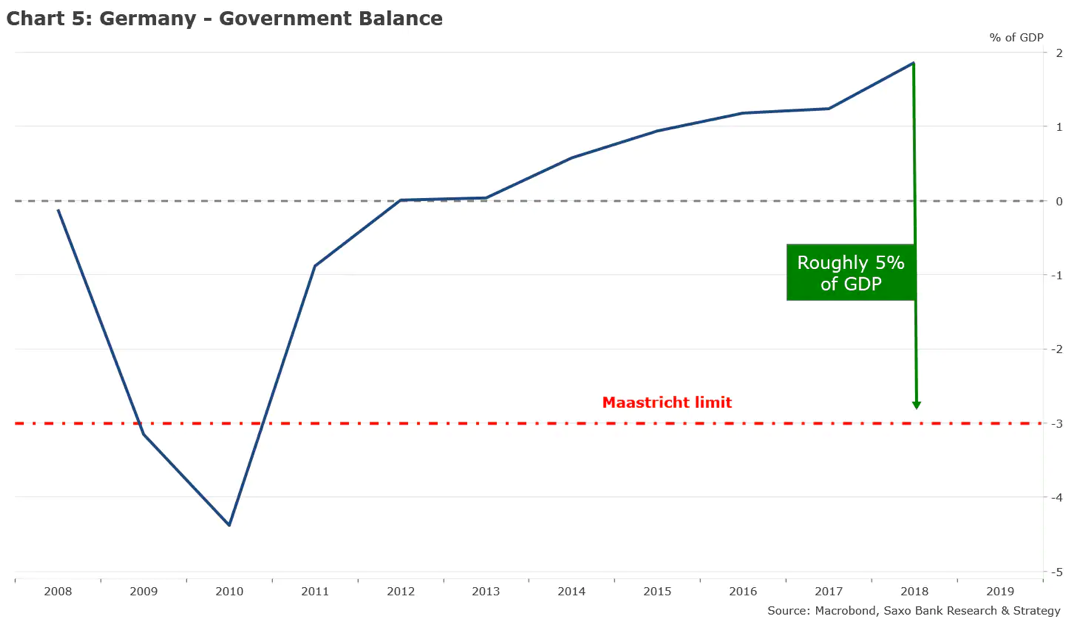

W odniesieniu do Europy naszym zdaniem techniczna recesja jest przesądzona w kontekście Niemiec, jednak niekoniecznie Wielkiej Brytanii. Możliwe jest ponowne oddalenie tego scenariusza ze względu na gromadzenie zapasów i pozytywne nastroje konsumentów przed terminem Brexitu. Mimo iż w Europie spowolnienie gospodarcze jest powszechne, nie żywimy szczególnych nadziei w związku z debatami w sprawie budżetu na 2020 r. Problem polega na tym, że wdrożenie bodźców fiskalnych w Europie uzależnione jest od dobrej woli Niemiec. W teorii kraj ten mógłby zapowiedzieć szeroko zakrojone bodźce fiskalne sięgające nawet 5% PKB, a równocześnie spełniające kryteria Traktatu z Maastricht. Jednak biorąc pod uwagę ostatnie debaty w Bundestagu, sytuacja taka jest mało prawdopodobna. Na zmianę opinii niemieckich polityków i zmuszenie ich do odejścia od fiskalnego konserwatyzmu mógłby wpłynąć jedynie twardy Brexit i/lub nałożenie na Europę taryf celnych przez Stany Zjednoczone (po zwycięstwie Amerykanów w sprawie Airbusa).

Na rynkach wschodzących sytuacja wygląda całkiem inaczej. Większość tych krajów ma znaczne pole manewru do złagodzenia skutków spowolnienia gospodarczego. W przeciwieństwie do okresu sprzed światowego kryzysu finansowego żaden z istotnych rynków wschodzących nie jest w żaden sposób ograniczony w kontekście zarówno polityki fiskalnej, jak i pieniężnej. Niektóre kraje, takie jak Rosja czy Korea Południowa, mogą wręcz podjąć działania na obu tych frontach. Za pewnik można przyjąć jedynie, iż koncentrujemy się na działaniach EBC i Fed, jednak tym razem ewolucja światowego wzrostu gospodarczego w znacznej mierze zależeć będzie również od polityki gospodarek wschodzących.