Nadszedł ten czas w roku, kiedy Wall Street szlifuje swoje kryształowe kule i wyznacza cele dla S&P 500 na nadchodzący rok. Jak to często bywa, choć Wall Street zawsze jest optymistyczna, prognozy okazują się dość błędne.

Na przykład, 7 grudnia 2021 roku napisaliśmy artykuł o prognozach na 2022 rok.

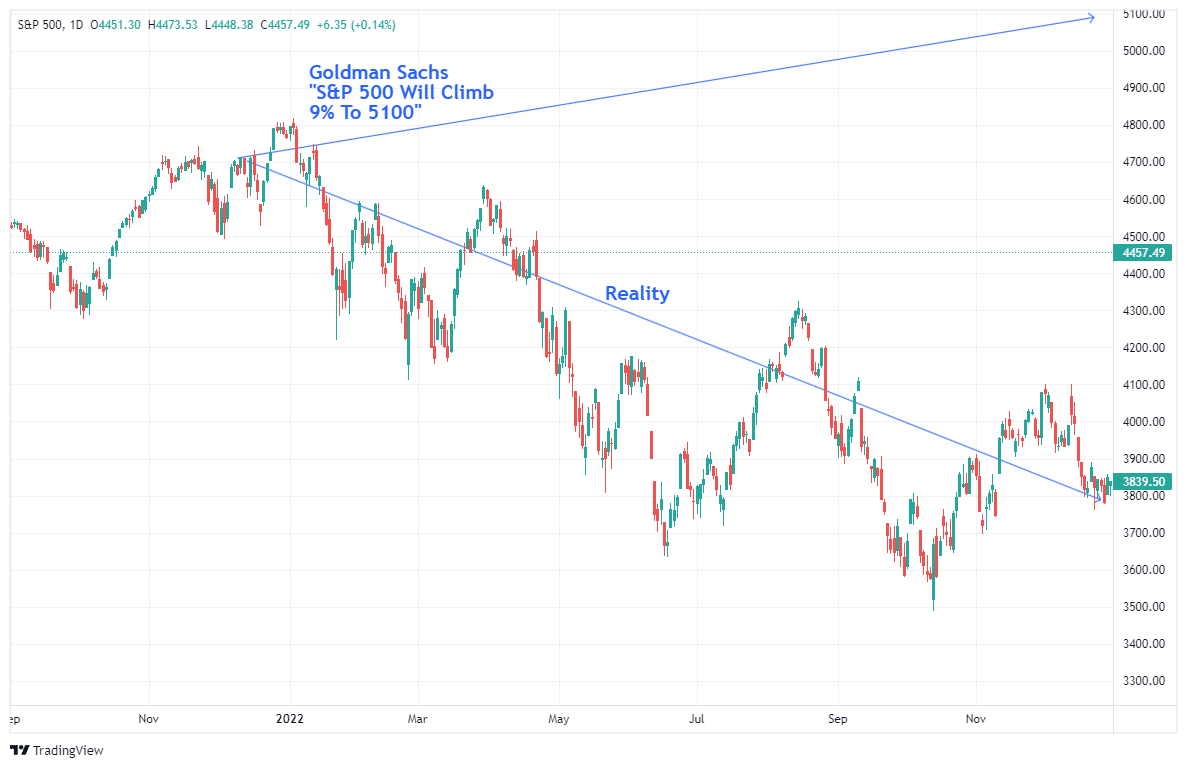

"Jest jedna rzecz w Goldman Sachs (NYSE:GS), która jest zawsze spójna; są zawsze "byczo” nastawieni. Oczywiście, zakładając, że rynek jest częściej pozytywny niż negatywny, "opłaca się" być byczym, gdy firma sprzedaje produkty głodnym inwestorom.

Ważne jest, aby pamiętać, że Goldman Sachs mylił się w najważniejszych momentach, szczególnie w 2000 i 2008 roku.

Jednak zgodnie ze swoją tradycyjną hossą, główny strateg Goldmana, David Kostin, prognoz

ował, że S&P 500 wzrośnie o 9% do 5100 na koniec 2022 roku. Jak zauważa, będzie to "odzwierciedlać perspektywiczny całkowity zwrot w wysokości 10%, w tym dywidendy".

Problem polega oczywiście na tym, że S&P 500 NIE zakończył roku na poziomie

5100.

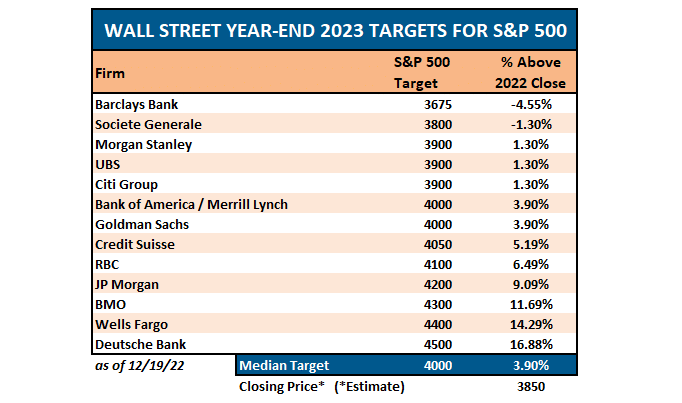

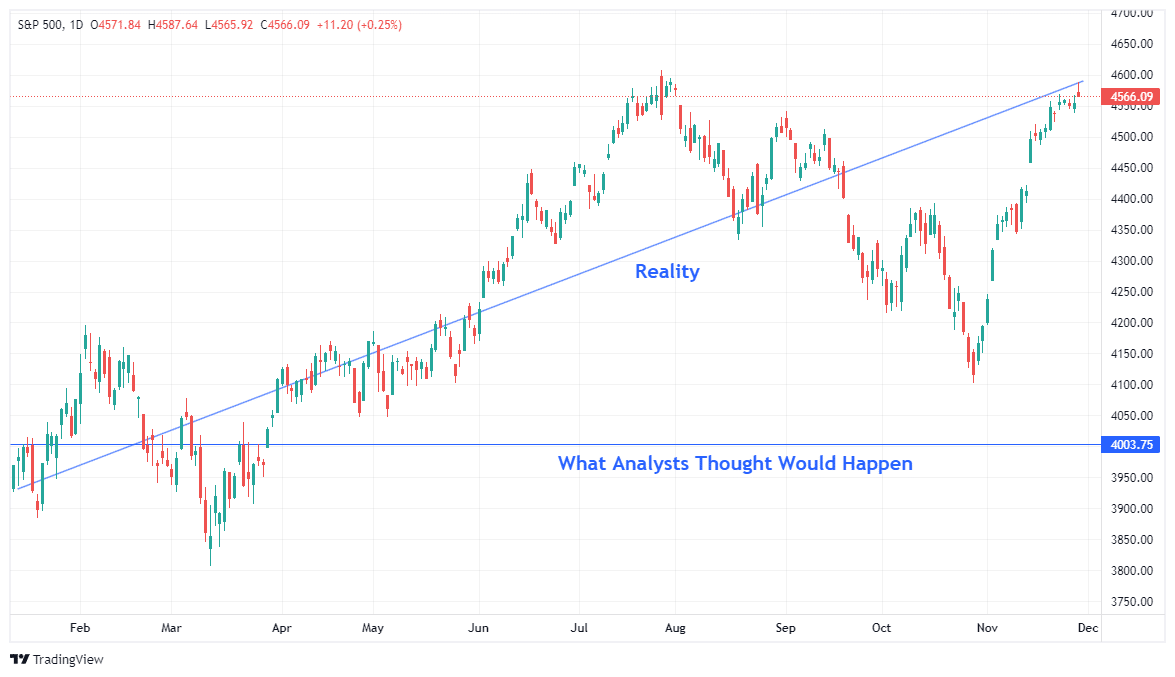

Następnie, w 2022 r., analitycy z Wall Street zasugerowali, że rok 2023 będzie rokiem skromnego zwrotu na poziomie zaledwie 3,9% z medianą ceny docelowej na poziomie 4000.

Oczywiście rzeczywistość okazała się znacząco odmienna.

Gra w zgadywanie jest jednak coroczną tradycją analityków z Wall Street i, jak to zawsze bywa, zapożyczając cytat:

"(Rynkowe) przewidywania są trudne, zwłaszcza, gdy dotyczą przyszłości" - Niels Bohr.

No dobrze, zrobiło się nieco poetycko, ale chodzi o to, że choć próbujemy, przewidywanie przyszłości jest w najlepszym razie trudne, a w najgorszym niemożliwe. Gdybyśmy mogli dokładnie przewidzieć przyszłość, wróżbici wygrywaliby wszystkie loterie, a badacze zjawisk paranormalnych byliby bogatsi niż Elon Musk, z kolei zarządzający portfelem zawsze pokonywaliby indeks.

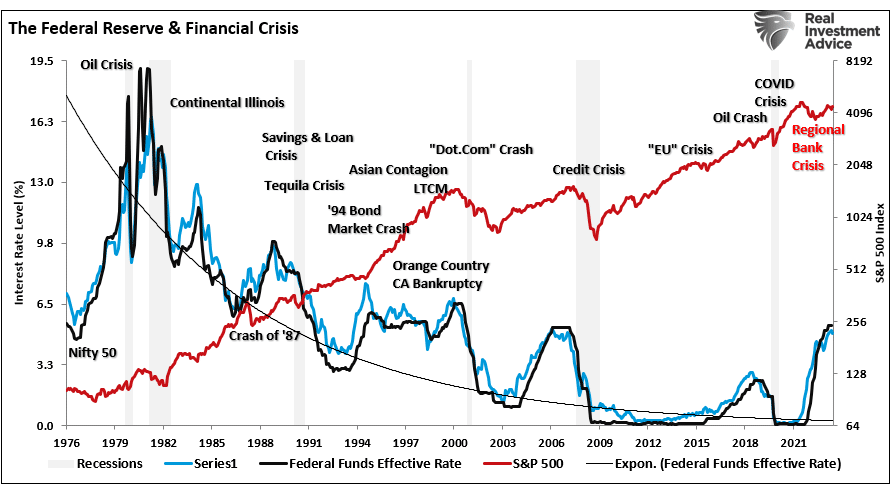

Jednak wszystko, co możemy zrobić, to przeanalizować to, co wydarzyło się wcześniej, przebić się przez szum teraźniejszości i dostrzec możliwe wyniki w przyszłości. Największym problemem Wall Street, zarówno dziś, jak i w przeszłości, jest konsekwentne lekceważenie nieoczekiwanych i losowych wydarzeń, które są nieuniknione.

W ostatnich latach widzieliśmy ich wiele, od wojen handlowych po Brexit, politykę Fed i globalną pandemię. Jednak zanim te wydarzenia spowodowały załamanie rynku, analitycy z Wall Street byli szalenie optymistyczni, że tak się nie stanie.

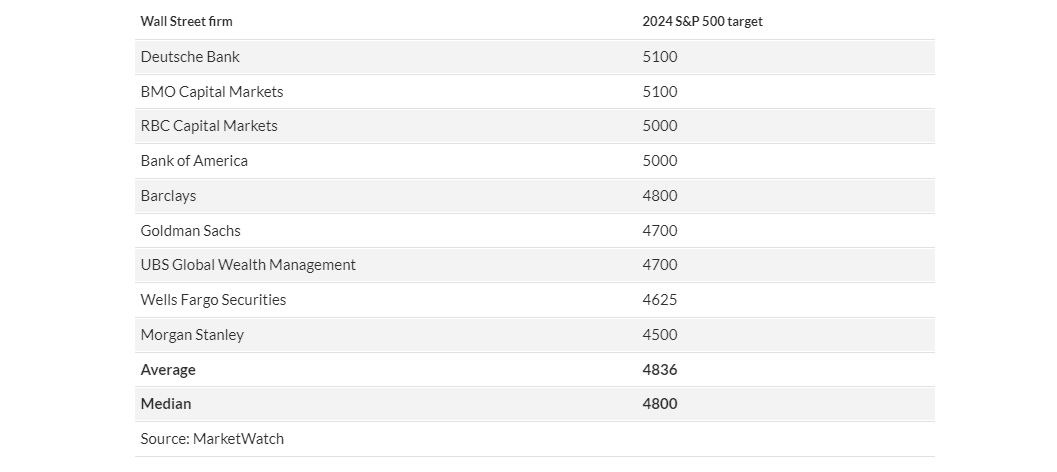

A co z rokiem 2024? Mamy kilka wczesnych wskazówek dotyczących celów Wall Street dla indeksu S&P 500 i, jak to zawsze bywa, są one przede wszystkim optymistyczne na nadchodzący rok.

"Szacunki strategów po stronie sprzedaży wskazują średni cel dla S&P 500 na poziomie 4,836 na koniec 2024 r., Co oznacza wzrost o zaledwie 6.3% od poniedziałkowego zamknięcia, zgodnie z obliczeniami MarketWatch (patrz tabela poniżej).

Jest to poniżej średniego rocznego zwrotu w wysokości około 8% dla indeksu o dużej kapitalizacji od 1957 r. I jego wzrostu o 18.5% od początku roku w 2023 r., Według Dow Jones Market Data ". - MorningStar

Czy przyszły rok będzie kolejnym rokiem hossy na akcjach, czy też niedźwiedź w końcu wyjdzie z hibernacji? Nie mamy pojęcia, ale możemy zgadywać przedziały, biorąc pod uwagę obecne wyceny.

Szacowanie wyników

Problem z obecnymi szacunkami na przyszłość polega na tym, że musi zaistnieć kilka czynników, aby utrzymać historycznie wysoki wzrost zysków.

- Wzrost gospodarczy musi pozostać silniejszy niż średnia stopa wzrostu z 20 lat.

- Wzrost płac i siły roboczej musi ulec odwróceniu, aby utrzymać historycznie wysokie marże zysku,

- Zarówno stopy procentowe, jak i inflacja muszą powrócić do bardzo niskich poziomów.

Chociaż jest to możliwe, prawdopodobieństwo jest niskie, ponieważ silny wzrost gospodarczy nie może istnieć w środowisku niskiej inflacji i stóp procentowych. Co więcej, jeśli Fed obniży stopy procentowe, czego większość ekonomistów i analityków spodziewa się w przyszłym roku, będzie to reakcja na środowisko bliskie recesji lub recesyjne.

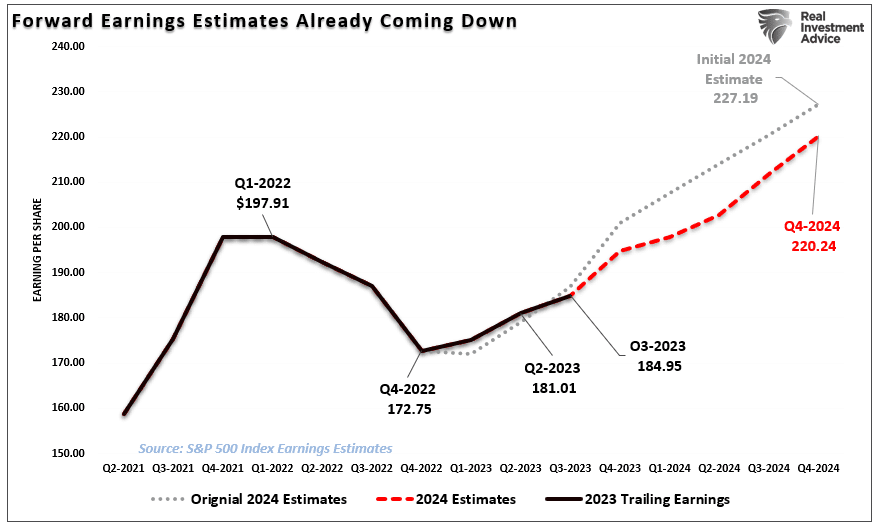

Nie wspierałoby to obecnych wysokich szacunków zysków na poziomie 220,24 USD na akcję w przyszłym roku. Stanowi to około 20% w porównaniu z poziomami z trzeciego kwartału 2023 r., który jest ostatnim zakończonym kwartałem.

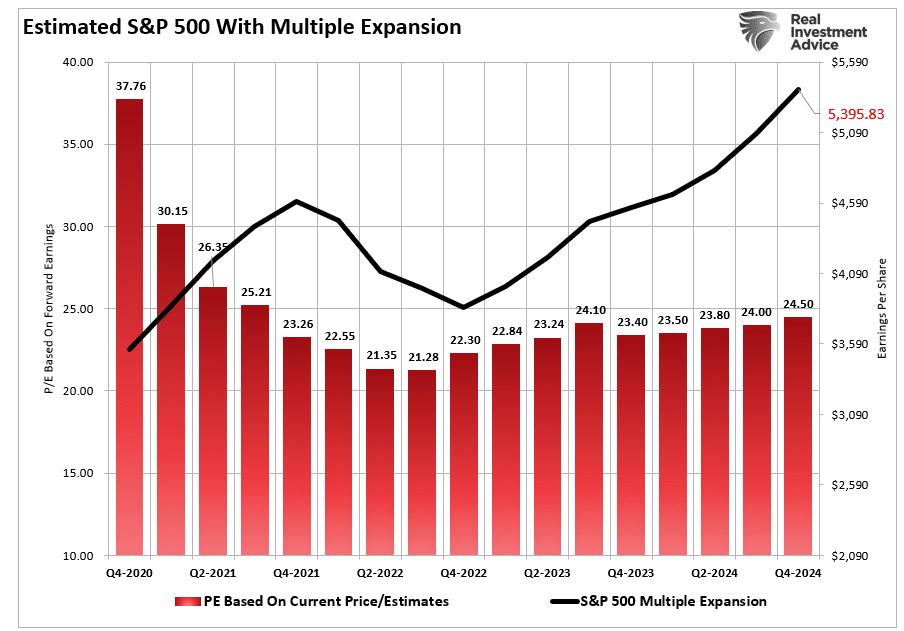

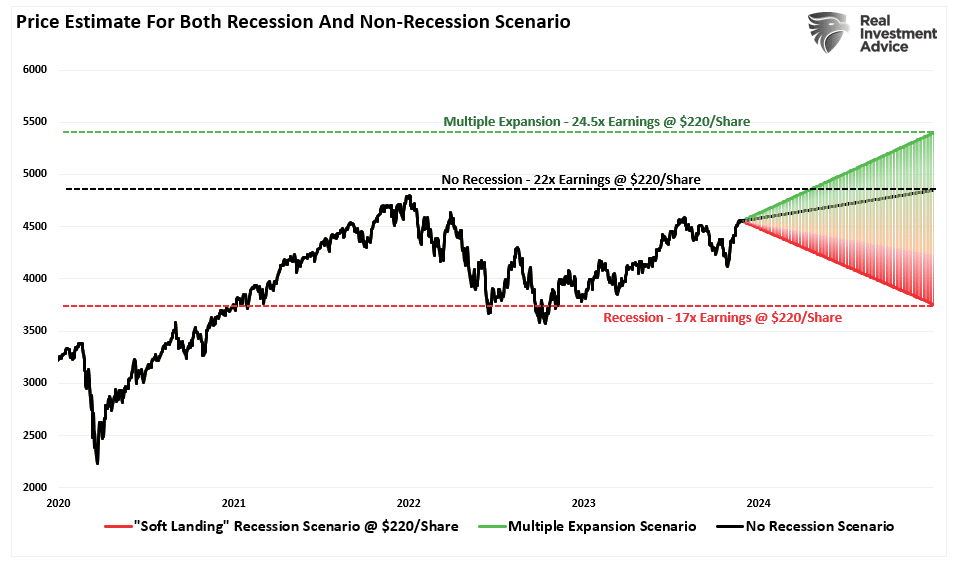

Niemniej jednak, biorąc to wszystko pod uwagę, możemy wykorzystać obecne szacunki terminowe, jak pokazano powyżej, do oszacowania zarówno recesyjnej, jak i nierecesyjnej ceny docelowej dla S&P 500 w 2024 roku. Założenia te opierają się na mnożnikach wyceny w przedziałach obecnych poziomów rynkowych.

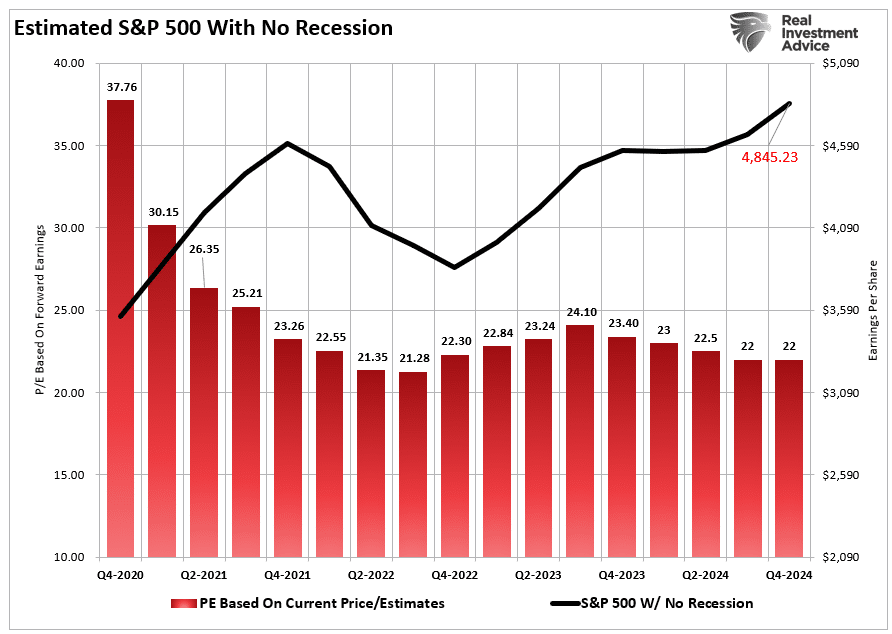

W scenariuszu BEZ recesji zakłada się, że wyceny nieznacznie spadną, gdy zyski wzrosną do 22x w ciągu następnego roku. (W ciągu ostatnich kilku lat średnia wynosiła 22x). Teoretycznie, w oparciu o obecne szacunki, do 2024 r. indeks S&P 500 powinien być notowany na poziomie około 4 845. Biorąc pod uwagę, że rynek jest obecnie notowany na poziomie około 4 550 (w momencie pisania tego tekstu), oznaczałoby to wzrost o 6,5% w stosunku do obecnych poziomów.

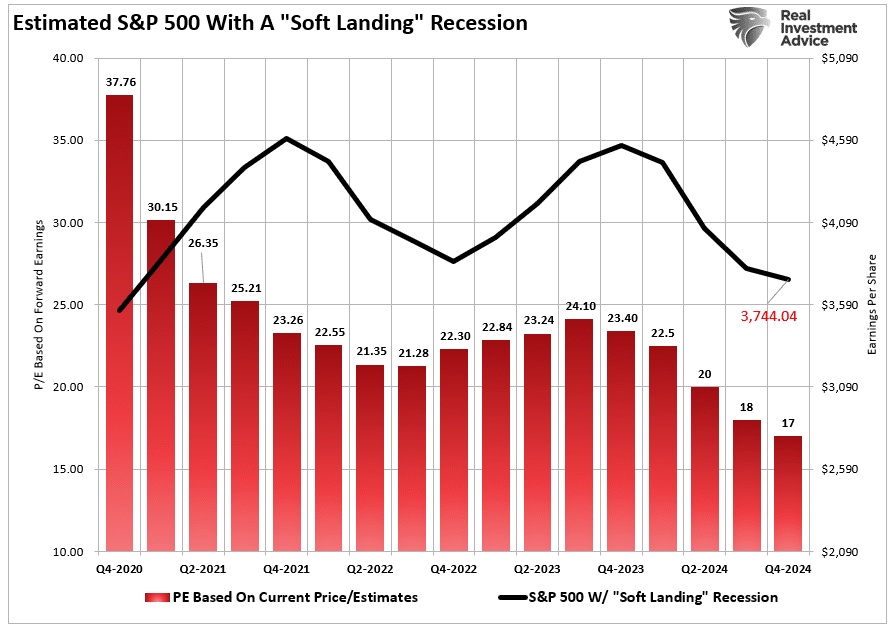

Gdyby jednak gospodarka pogrążyła się w łagodnej recesji, można by oczekiwać, że wyceny powrócą do długoterminowej mediany 17-krotności zysków. Oznaczałoby to poziom 3744 lub około 17% spadek w przyszłym roku.

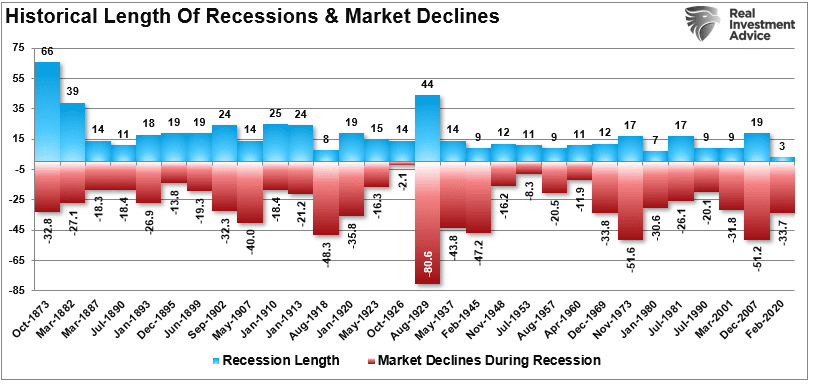

Choć dodatkowy spadek o 17% w stosunku do obecnych poziomów wydaje się niefajny, byłby on zgodny z typowymi recesyjnymi rynkami niedźwiedzia.

Zbiegłoby się to również z obniżkami stóp procentowych przez Fed, aby zrównoważyć ryzyko deflacyjne dla gospodarki.

Musimy jednak rozważyć jeszcze jeden scenariusz.

Być może byki mają rację

Bylibyśmy niedbali, gdybyśmy nie przewidzieli byczego scenariusza w 2024 roku. Musimy jednak wziąć pod uwagę kilka czynników, aby ten byczy scenariusz nabrał kształtu.

- Zakładamy, że szacunki na poziomie 220 USD/akcję na koniec roku pozostaną aktualne.

- Gospodarka uniknie recesji, nawet jeśli inflacja spadnie.

- Rezerwa Federalna przestawia się na kampanię niższych stóp procentowych.

- Wyceny pozostają na niezmienionym poziomie 22x.

W tym scenariuszu S&P 500 powinien wzrosnąć z około 4 550 do 5 395 do końca 2024 roku. Oznaczałoby to wzrost o 18,5% w skali roku. Biorąc pod uwagę, że w 2023 r. rynek wzrósł o około 19%, taki zysk wydaje się mało prawdopodobny.

Poniższy wykres łączy trzy potencjalne wyniki, aby pokazać zakres możliwych wyników w 2024 roku. Oczywiście, możesz przeprowadzić analizę, przyjąć założenia dotyczące wyceny i określić swoje cele na przyszły rok.

To tylko ćwiczenie logiczne mające na celu opracowanie zakresu możliwości i prawdopodobieństw w ciągu najbliższych 12 miesięcy.

Podsumowanie

Oto nasze obawy dotyczące byczego scenariusza. Całkowicie zależy on od wyniku "bez recesji", a Fed musi odwrócić zacieśnianie polityki pieniężnej. Problem z tym poglądem polega na tym, że JEŚLI gospodarka rzeczywiście zaliczy miękkie lądowanie, nie ma powodu, aby Rezerwa Federalna odwracała redukcję bilansu lub obniżała stopy procentowe.

Co ważniejsze, wzrost cen aktywów łagodzi warunki finansowe, co zmniejsza zdolność Fed do obniżania inflacji. Przypuszczalnie oznaczałoby to również, że zatrudnienie pozostaje silne wraz ze wzrostem płac, co zwiększa presję inflacyjną.

O ile byczy scenariusz jest możliwy, o tyle w 2024 r. stoi on w obliczu wielu wyzwań, biorąc pod uwagę, że rynek już teraz handluje na dość wysokich wycenach. Nawet w środowisku "miękkiego lądowania" zyski powinny się osłabić, co sprawia, że obecne wyceny na poziomie 22x będą trudniejsze do utrzymania.

Naszym zdaniem rzeczywistość leży gdzieś pośrodku. Tak, istnieje byczy scenariusz, w którym zyski spadają, a odwrócenie polityki pieniężnej skłania inwestorów do płacenia więcej za niższe zyski. Taki wynik ma jednak ograniczoną żywotność, ponieważ wyceny mają znaczenie dla długoterminowych zwrotów.

Jako inwestorzy powinniśmy mieć nadzieję na niższe wyceny i ceny, co daje nam najlepszy potencjał długoterminowych zwrotów. Niestety, nie chcemy bólu związanego z osiągnięciem tego celu.

Niezależnie od tego, który scenariusz wygra, istnieje uzasadnione ryzyko słabszych zwrotów w przyszłym roku niż to, co widzieliśmy w 2023 roku.

Taka jest po prostu matematyka.

-----------------------------------

Specjalnie dla Ciebie! Strategie ProPicks i wszystkie inne narzędzia InvestingPro są dostępne z rabatem do 60% na Cyber Monday Extended ! Skorzystaj z DODATKOWEGO 10% rabatu na 2-letnią subskrypcję InvestingPro z kodem promocyjnym PROM23

-----------------------------------