- Nasdaq wzrósł o 12,6% od niedźwiedziego dołka z 13 października;

- Akcje spółek technologicznych o wysokim wzroście odnotowały imponujące wzrosty;

- Kup Block and Splunk, gdy obawy o inflację słabną, a nadzieje na zwrot Fed rosną.

- Wyniki od początku roku: -54,6%

- Procentowo od ATH: -74,6%

- Kapitalizacja rynkowa: 43,9 mld dol.

- Wyniki od początku roku: -26,5%

- Procentowo od ATH: -62,3%

- Kapitalizacja rynkowa: 13,8 mld dol.

Nasdaq Composite odnotował znaczące odbicie od czasu spadku w zeszłym miesiącu do najniższego poziomu od lipca 2020 r. Indeks technologiczny wzrósł teraz o ponad 12% w stosunku do najniższych poziomów z połowy października, co zwiększa pewność, że sektor osiągnął dno po całorocznej wyprzedaży.

Niedawny rajd był napędzany oznakami, że inflacja mogła osiągnąć szczyt budząc nadzieje, że Rezerwa Federalna stanie się mniej agresywna w kwestii podwyżek stóp procentowych.

Biorąc to pod uwagę uważam, że spółka-matka Square, czyli Block (NYSE:SQ) i specjalista od oprogramowania w chmurze spółka Splunk (NASDAQ:SPLK) są na najlepszej pozycji, aby ich akcje powróciły do formy w nadchodzących miesiącach. Obie firmy technologiczne wciąż mają dużo przestrzeni na rozwój swoich biznesów, co czyni je solidnymi inwestycjami długoterminowymi, z dużymi perspektywami wzrostu w przyszłości.

Block

Spółka Block odnotowała silne odbicie, odkąd 3 listopada jej akcje spadły do najniższego poziomu od kwietnia 2020 r. osiągając w tym miesiącu wzrost o około 20%. Jednakże, akcje firmy zajmującej się technologiami finansowymi z siedzibą w San Francisco w Kalifornii, nadal tracą 54,6% od początku roku (ytd).

Z notowaniami około 75% poniżej swojego rekordowego poziomu z sierpnia 2021 r. inwestorzy powinni rozważyć dodanie Block do swoich portfeli w obliczu silnej dynamiki w jej rozwijających się biznesach sprzedawców Cash App i Square.

Specjalista ds. płatności mobilnych, kierowany przez byłego dyrektora generalnego Twittera (NYSE:TWTR) - Jacka Dorseya, osiągnął zyski za trzeci kwartał i przychody, które przekroczyły konsensusowe oczekiwania na początku tego miesiąca, pomimo trudnego otoczenia makro.

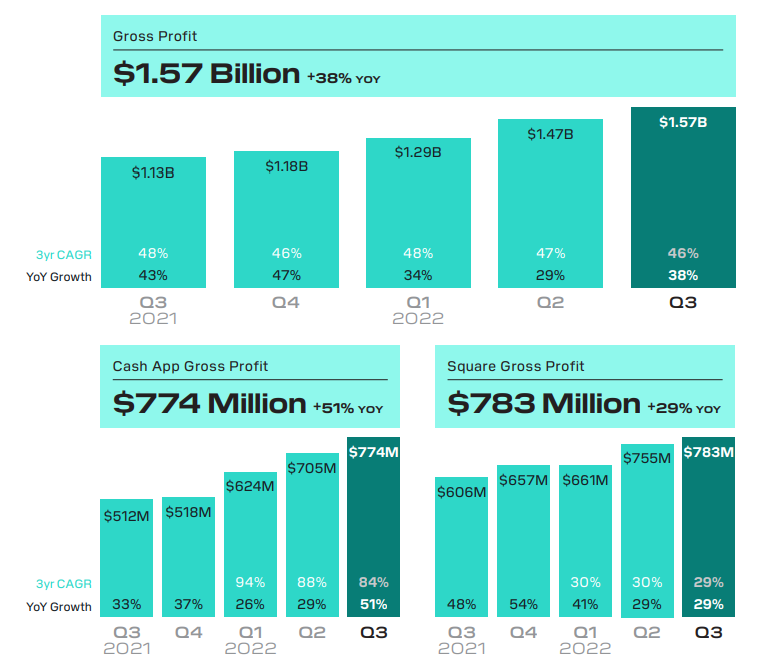

Spółka Block odnotowała 774 mln dol. zysku brutto z działalności Cash App i 783 mln dol. zysku brutto z działalności handlowej Square, co oznacza wzrost odpowiednio o 51% i 29% w ujęciu rocznym. W sumie, firma odnotowała zysk brutto w III kwartale w wysokości 1,57 mld dol., co oznacza wzrost o 38% rok do roku (rdr).

Ta potęga fintech poinformowała o najwyższym, kwartalnym napływie gotówki w historii, co oznacza, że więcej użytkowników wpłaca pieniądze na swoje konta Cash App. Aplikacja ma obecnie 49 milionów aktywnych użytkowników miesięcznie (MAU), co oznacza wzrost o 22,5% rdr.

W liście do akcjonariuszy Dorsey stwierdził, że firma wykazała silny wzrost, mimo, że inne firmy płatnicze ostrzegały przed zbliżającym się spowolnieniem z powodu trwających przeciwności makroekonomicznych.

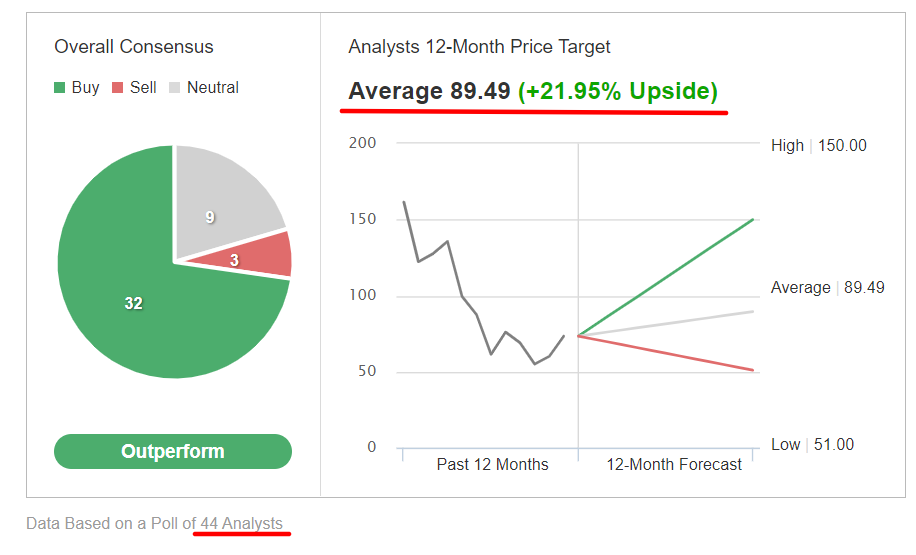

Nic dziwnego, że Wall Street ma długoterminowe pozytywne nastawienie do akcji SQ, a 41 z 44 analityków ankietowanych przez Investing.com rekomenduje je, jako ‘kupuj’ lub ‘trzymaj’.

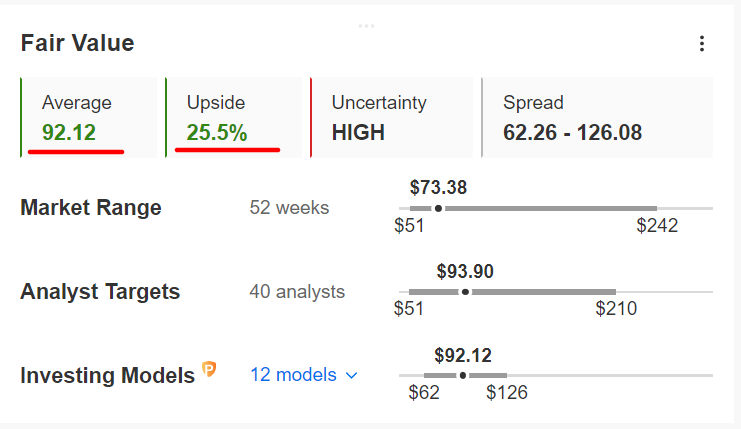

Średnia wartość godziwa akcji Block na InvestingPro implikuje wzrost o 25,5%.

Biorąc pod uwagę wiodącą pozycję właściciela Square w branży przetwarzania płatności mobilnych uważam, że Block może wreszcie odnotować dno kursu akcji po brutalnej wyprzedaży w wyniku której spółka straciła ponad połowę swojej wartości rynkowej w 2022 r.

Splunk

Spółka Splunk odnotowała w tym roku spadek akcji, o 26,5%, gdy ta firma zajmująca się oprogramowaniem do analizy danych wypadła z łask inwestorów. Jednakże, akcje powróciły z przytupem od czasu październikowego spadku do 52-tygodniowego minimum na poziomie 65 dol., rosnąc w ciągu ostatniego miesiąca niemal 31%. Na obecnym poziomie, firma programistyczna z San Francisco w Kalifornii wciąż traci około 62% od rekordowego szczytu z września 2020 r.

Splunk jest gotowa przedłużyć swoje ożywienie w nadchodzących miesiącach ze względu na korzystne trendy biznesowe; spółka kończy przejście z licencji wieczystej na model oparty na subskrypcji oprogramowania, jako usługi. Przejście na model biznesowy SaaS prawdopodobnie spowoduje, że firma będzie generować wyższe roczne stałe przychody, większą rentowność i lepsze wolne przepływy pieniężne w nadchodzących kwartałach.

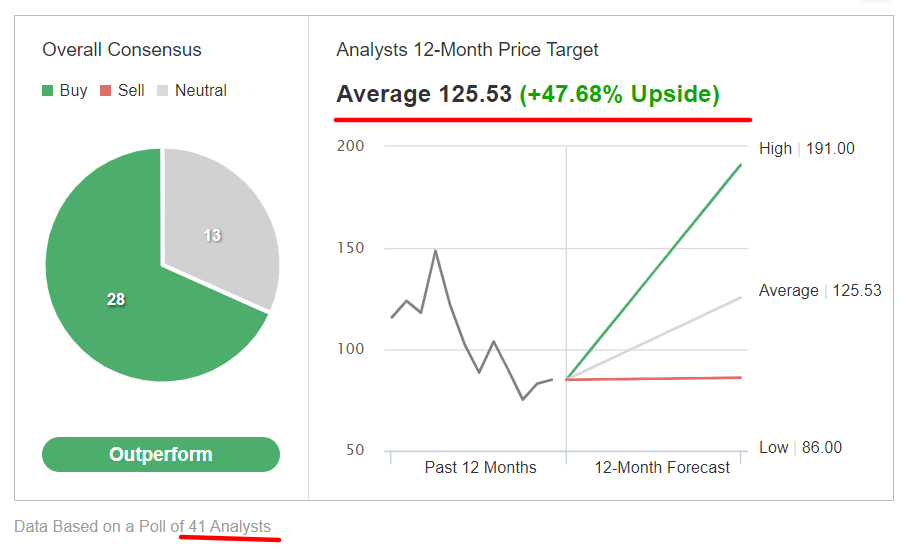

Wszyscy z 41 analityków ankietowanych przez Investing.com rekomendują akcje, jako 'kupuj' lub 'neutralnie’.

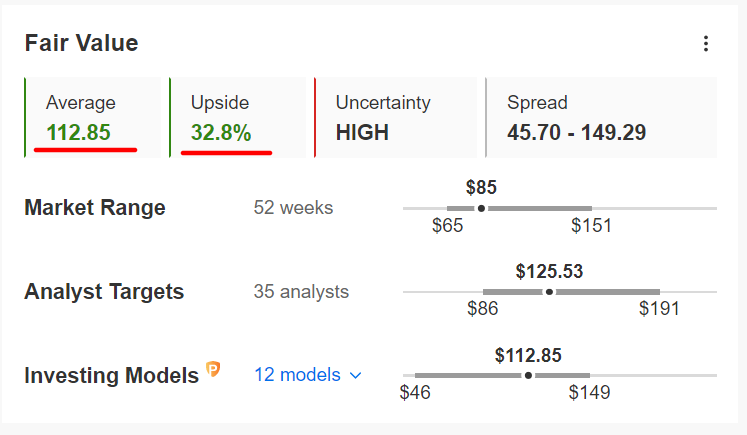

Modele ilościowe w serwisie InvestingPro wskazują na wzrost o 32,8% w ciągu następnych 12 miesięcy.

W środę, 30 listopada po zamknięciu rynku amerykańskiego, Splunk poda wyniki finansowe za trzeci kwartał. Konsensus zakłada EPS na poziomie 0,25 dol., co oznaczałoby solidną poprawę w porównaniu ze stratą w wysokości 0,37 dol. w zeszłym roku, podczas, gdy przychody mają wzrosnąć o 27 5% rdr.

Według InvestingPro, analitycy z Wall Street są niezwykle optymistyczni przed wynikami, podnosząc swoje szacunki EPS już 32 razy w ciągu ostatnich 90 dni, aby odzwierciedlić ogromny wzrost +182,7% w stosunku do ich początkowych oczekiwań.

Inwestor - aktywista Starboard Value, który często celuje w firmy produkujące oprogramowanie i ze słabymi wynikami, ujawnił w zeszłym miesiącu nabycie niemal 5% udziałów w Splunk. „Uważamy, że Splunk ma znaczący potencjał wzrostowy” - powiedział Jeffrey Smith, dyrektor generalny Starboard zauważając, że firma może zwiększyć marże wolnych przepływów pieniężnych i utrzymać silny profil wzrostowy, który mógłby pozwolić spółce wygenerować od 8 do 9 dol. na akcję w wolnych przepływach pieniężnych do 2025 r.

Smith dodał, że biznes Splunk czyni spółkę bardzo atrakcyjną, jako potencjalnego kandydata do przejęcia.

„Ta dynamika stwarza wiele sposobów na wygraną i sprawia, że inwestycja w Splunk jest jeszcze bardziej interesująca” - dodał.

W lutym, spółka Splunk została wyceniony na 18,4 mld dol. a Wall Street Journal poinformowała, że Cisco (NASDAQ:CSCO) złożyło ofertę przejęcia firmy za ponad 20 mld dol. jednak rozmowy się załamały.

Zastrzeżenie: W chwili pisania tego tekstu, Jesse zajmuje długą pozycję w Dow Jones Industrial Average i S&P 500 poprzez SPDR Dow ETF i SPDR S&P 500 ETF. Posiada również długą pozycję w Energy Select Sector SPDR ETF. Poglądy omówione w niniejszym artykule są wyłącznie opinią autora i nie powinny być traktowane, jako porady inwestycyjne.